“北交所” 潜在投资机会及胜率分析!

“专精特新”、北交所无疑是近期市场最为火爆的话题,直接平移到北交所的新三板精选层股票在消息披露后纷纷 “旱地拔葱” 式上涨。

此前一些 “专精特新” 的中小企业,由于财务指标不满足创业板、科创板的要求,且国内创投机构喜欢投 “晚” 不投 “早”,在融资发展的道路上困难重重。

近期落地的《北京证券交易所股票上市规则 (试行)》(征求意见稿) 规定北交所发行人申请在北交所公开发行并上市,市值及财务指标应当至少符合下列标准中的一项:

一是预计市值不低于 2 亿元,最近两年净利润均不低于 1500 万元且加权平均净资产收益率平均不低于 8%,或者最近一年净利润不低于 2500 万元且加权平均净资产收益率不低于 8%;

二是预计市值不低于 4 亿元,最近两年营业收入平均不低于 1 亿元,且最近一年营业收入增长率不低于 30%,最近一年经营活动产生的现金流量净额为正;

三是预计市值不低于 8 亿元,最近一年营业收入不低于 2 亿元,最近两年研发投入合计占最近两年营业收入合计比例不低于 8%;

四是预计市值不低于 15 亿元,最近两年研发投入合计不低于 5000 万。

较创业板、科创板有了大幅松绑。

纵观全球发达国家,也均在经济转型期间选择了提高直接融资比重的方式。

那么北交所的成立投资者需要注意哪些方面?潜在的投资机会、胜率如何呢?容教主为大家娓娓道来!

一、开户及交易篇。

以往新三板的最大症结在于流动性,即使设立 “精选层” 后流动性也没有出现显著提高。本次北交所从开户环节就有极大的 “松绑”。

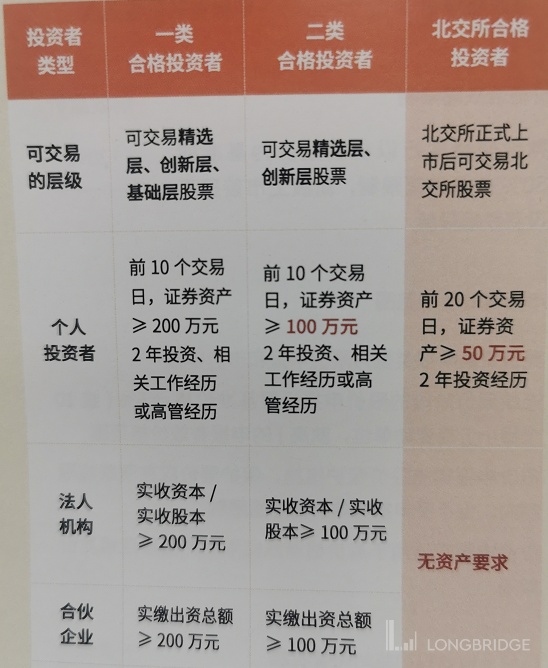

(一)个人、机构投资者开户门槛降低。

此前新三板一类投资者,需要前 10 个交易日,证券资产大于等于 200 万元(可交易精选层、创新层、基础层股票);

新三板二类投资者,需要前 10 个交易日,证券资产大于等于 100 万元(可交易精选层、创新层股票)。

以上两者均需 2 年及以上投资经验,并需要有相关工作经验或者高管经验,无形之中隔绝了众多投资者。

而北交所开户只要求前 20 个交易日,证券资产大于等于 50 万元,2 年投资经历。

对于法人机构来说,北交所无资本要求。门槛的大幅降低自然会为北交所带来更多的流动性。

10 月 13 日,锦好医疗、广咨国际、恒合股份、海希通讯、广脉科技 5 只新股发行结果出炉。这 5 只新股也是 9 月初北交所官宣后,首批发行的精选层新股。结果显示申购户数从官宣北交所前的 6 万多户,暴涨至 18.52 万户,侧面也反映了北交所受关注度提升,流动性大幅改善的预期。

(二)交易方式与沪深类似。

北交所采取了和沪深交易所类似的竞价交易原则,即:

9:15-9:25 为开盘集合竞价时间,投资者可以申报限价单(其中 9:20-9:25 之间不能撤单);

9:25-9:30 系统不接收任何订单;

9:30-11:30 以及 13:00-14:57 投资者可以使用限价、市价两种方式参与交易;

14:57-15:00 属于收盘集合竞价时间,同样只接受限价单,不能使用市价单,也不能撤单。

(三)价格稳定机制。

北交所新股上市首日不限涨跌幅。盘中成交价格较开盘价首次上涨/下跌达到 30%、60% 时,临时停牌 10 分钟,复牌后继续当日交易。

其余交易日涨跌停幅度为 30%。 连续竞价阶段的限价申报设置基准价格±5%(或 10 个最小价格变动单位,孰高)的申报有效价格范围。

市价申报实施限价保护措施,保护限价应在涨跌幅限制内,但不受申报有效价格范围限制。

二、新三板精选层股票投资机会。

(一)打新收益。

北交所并非现在沪深的市值打新的模式,而是前一个版本现金冻结认购的方式。

最近发行的锦好医疗、广咨国际、恒合股份、海希通讯、广脉科技 5 只新股,网上冻结资金高达 922 亿元,平均中签率为 0.87%,不可谓不高。

参照科创板前几批打新收益率来看,市场对于新兴板的追捧热度较高。且股票上市后有着 30cm 的巨幅波动,游资必然更佳青睐。

(二)精选层股票投资。

精选层将来会直接平移到北交所,也就是说现在精选层的公司以后就是北交所的上市公司。

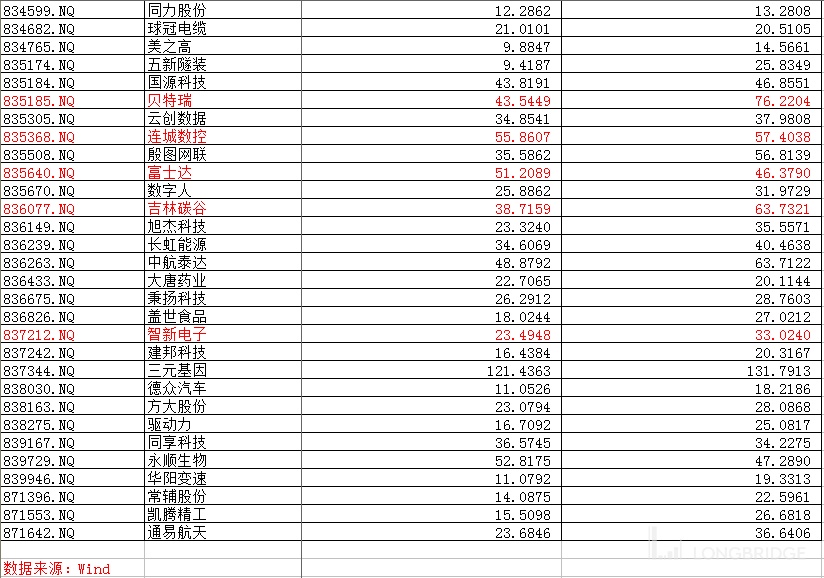

从精选层中上市以来累积涨幅较大的公司来看:

贝特瑞、德瑞锂电、连城数控均属于新能源板块公司;

吉林碳谷、拾比佰属于新材料板块;

富士达、智新电子等属于消费电子板块。

这些 “长牛” 公司主要来源于 “赛道” 成长性的提升,处于成长前期的普涨阶段。能构建长期增长的 “壁垒” 较少,普通投资者能 “火眼金睛” 成为伯乐的机会更小。

上周五(10 月 15 日)北交所市盈率(TTM)和北交所设立消息公告前 9 月 2 日比较,精选层公司多数出现大幅上涨,流动性提升的利好预期已经反映在股价上。

即使与 A 股同类公司相比较(如 贝特瑞之于$杉杉股份(600884.SH) 、$璞泰来(603659.SH) ),估值多数略高于 A 股存量公司,后续估值抬升的投资机会很小。

(三)创新层等新三板投资。

未来北交所更多的 “黑马” 在于新三板创新层,从创新层脱颖而出进入北交所是真正的 “乌鸡变凤凰”。

但大家也不要忘记新三板还有个名称,即 “股转系统”,挂牌公司的质地自然不如其他交易所公司那么优质。

根据监管层要求,精选层公司必须披露季报,创新层和基础层公司是否披露季报遵循自愿原则(可以自愿披露,也可以不披露,不强求)。如果普通投资者采取 “赌运气” 的方式投资创新层,显然风险是大于机会的。

三、北交所其他潜在投资机会及胜率分析。

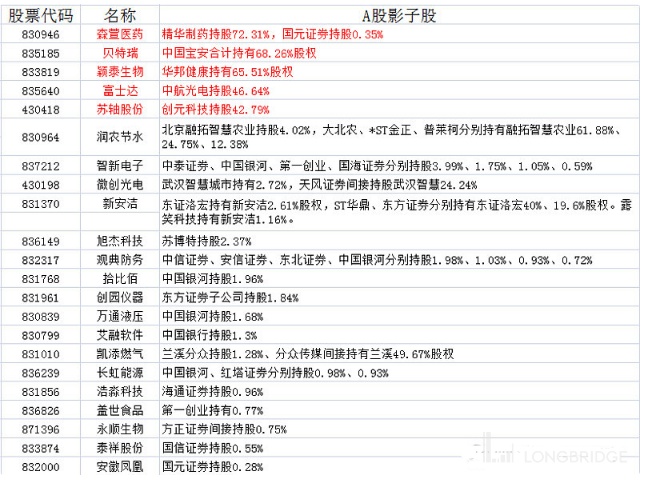

(一)持有新三板精选层股权的 A 股公司。

由于 “北交所” 事件属于一次性利好,并非主营收入增长等可持续性利好,A 股的影子股股东们利好相对有限。

如大家想要挖掘 “投机” 的机会,可以关注慕容上面标红持有精选层股权比例较大的几家公司。

不过从控股贝特瑞的$中国宝安(000009.SZ) 股价走势来看,在前者股价连续上涨后,中国宝安的股价却一直处于调整区间,A 股影子股与对应精选层个股走势的相关性也并不大。

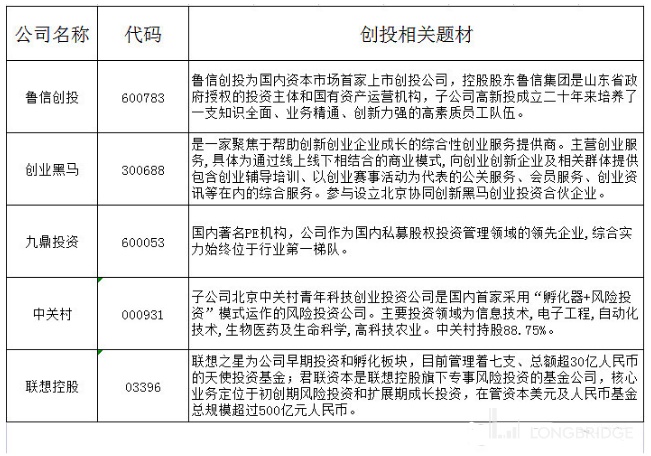

(二)创投公司。

A 股、港股上市公司中有创投业务的较多,现教主只列举出部分主营业务为创投以及概念比较纯正的个股。

如 $鲁信创投(600783.SH) 、$九鼎投资(600053.SH) 等创投公司,在 2018 年 11 月宣布成立 “科创板” 的几个月时间里上涨数倍。但教主料本次北交所成立相应公司炒作热度不会太高,理由如下:

1.科创板定位是解决技术 “卡脖子” 的难题,成分股中有诸多新兴领域龙头公司,对标$纳斯达克综合指数(.IXIC.US) ,战略地位要高于北交所;

2.科创板自 2018 年 11 月份获批至 2019 年 7 月开闸,留给资金炒作的时间明显多于本次北交所;

3.9 月份小公司 PMI 下滑幅度快于大公司(大型企业 9 月制造业 PMI 回升 0.1 个百分点至 50.4%,中、小型企业制造业 PMI 出现回落,分别回落 1.5 和 0.7 个百分点至 49.7 和 47.5,位于荣枯线之下),对上游材料、资源价格的上涨,中小公司议价力不足,盈利能力面临短期小高点。

(三)券商板块。

北交所成立,参与机构/个人的增多会使得券商经纪业务增加,同时上市企业增加也会拉动保荐业务的增长。

但券商龙头东方财富的二季度业绩已经率先出现环比下滑,三季度虽然单季净利润继续创历史新高,但前三季度的增速已有所下滑。

年内 1200 多只基金限购,更多基金发行失败,券商代销业务同比将有所下滑。

同时要注意的是,北交所打新对已开通的几大交易所形成 “抽血” 效应,“十一” 长假后 A 股成交量显著下滑。

保荐业务依然没有解决 “价格战” 的问题,券商板块 ROE 的提升是缓慢而长期的过程。

最重要的是美联储很有可能在 11 月开启 “Taper” 的序幕,届时全球流动性拐点即将到来。即使货币政策 “以我为主”,但边际影响不可避免,届时券商板块风险偏好难免回落。

教主认为,北交所对券商板块是为利好,但程度相对有限。

(四)投资新三板的基金产品。

日前相关监管层已下发通知,界定了北交所股票属于国内依法发行上市交易的股票,公募基金可按照合同约定进行投资。与此同时,公募基金参与新三板投资仍参考此前相关指引执行。

截止中报,基金持有精选层公司的资金规模为 8.37 亿元。持有精选层个股的基金公司包括了华夏、南方、富国、招商、工银瑞信、汇添富等。

其中精选层占净值比例较大的有汇添富创新增长一年定开、富国积极成长一年两个。

未来不满足北交所投资门槛的投资者可以借道基金产品,享受政策红利。

不过很遗憾的是,由于上述产品均为定开的原因,短期投资者无法在北交所落地前 “埋伏” 相应基金产品。

后续由于北交所公司涨跌幅波动区间较大,且信息披露、财务水平不够详尽,通过专业机构的 “专精特新” 类基金产品来投资或是普通投资者的最佳选择。

本文版权归属原作者/机构所有。

当前内容仅代表作者观点,与本平台立场无关。内容仅供投资者参考,亦不构成任何投资建议。如对本平台提供的内容服务有任何疑问或建议,请联系我们。