理想汽车 2024 年第三季度:销量飘红与股价低迷的 “温差”

芝能汽车出品

理想汽车的第三季度财报和最新的 10 月交付数据出来了:

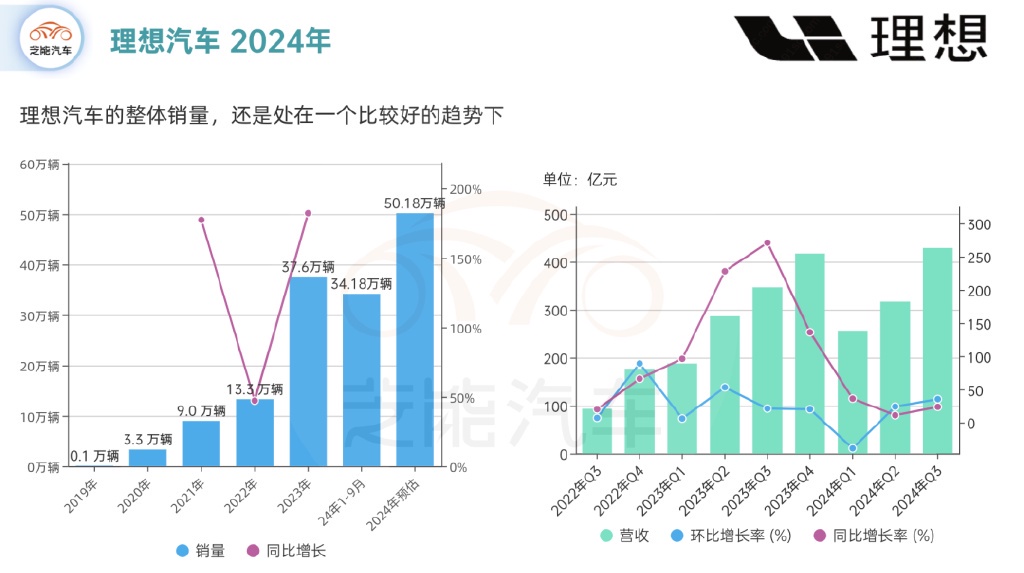

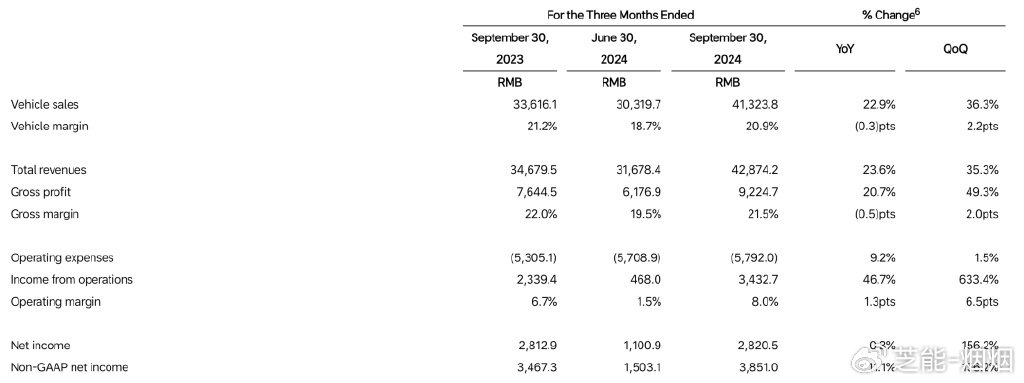

● 2024 年第三季度理想汽车实现营收 429 亿元,净利润 28 亿元;交付 152,831 辆,同比增长 45.4%。

● 10 月理想汽车交付了 51,443 辆,同比增长 27.3%,理想汽车在新势力品牌中逐步站稳脚跟。

当然股价的表现并没有像这份财报表面的数字和交付数据一样,我们一起来探讨这是为什么?

Part 1

理想汽车销售增长与市场份额

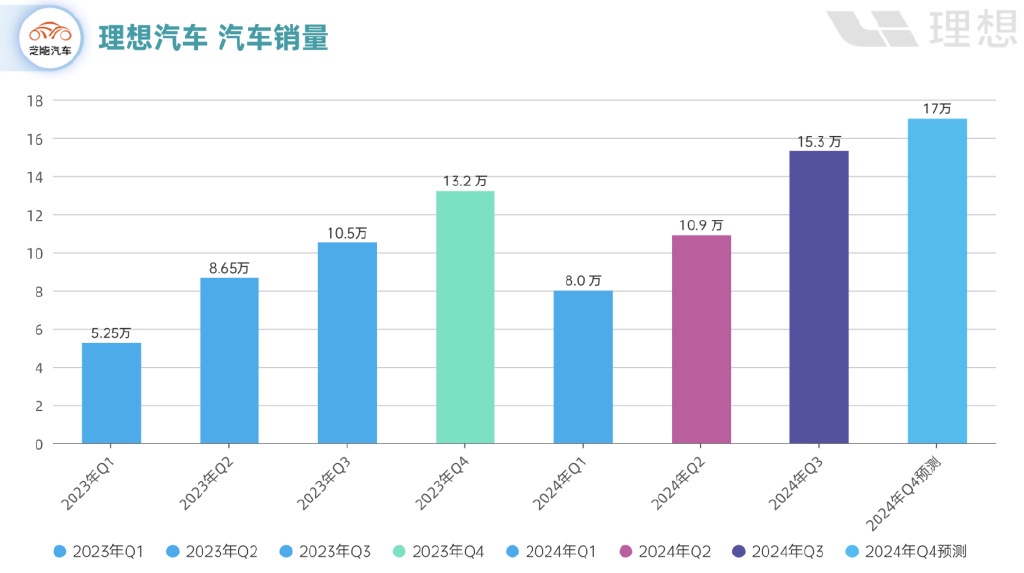

● 理想汽车第三季度销量达到 15.28 万辆;

● 10 月的交付量达到 51,443 辆。

李想在电话会议中预计,第四季度交付量将达 16-17 万辆,2024 年全年的交付总量将达到约 50.2 至 51.2 万辆。

理想汽车能在新能源车市场持续扩大份额的原因在于其在高端市场的影响力增强。

2024 年 20 万元以上的新能源汽车市场中,前三大品牌市场份额已超过 50%,集中度的提升表明品牌效应和高端市场的稳定性,而理想 L6 车型自发布以来表现尤为突出,成为今年发布的新车中销量最好的车型,累计交付量超过 13.9 万辆。

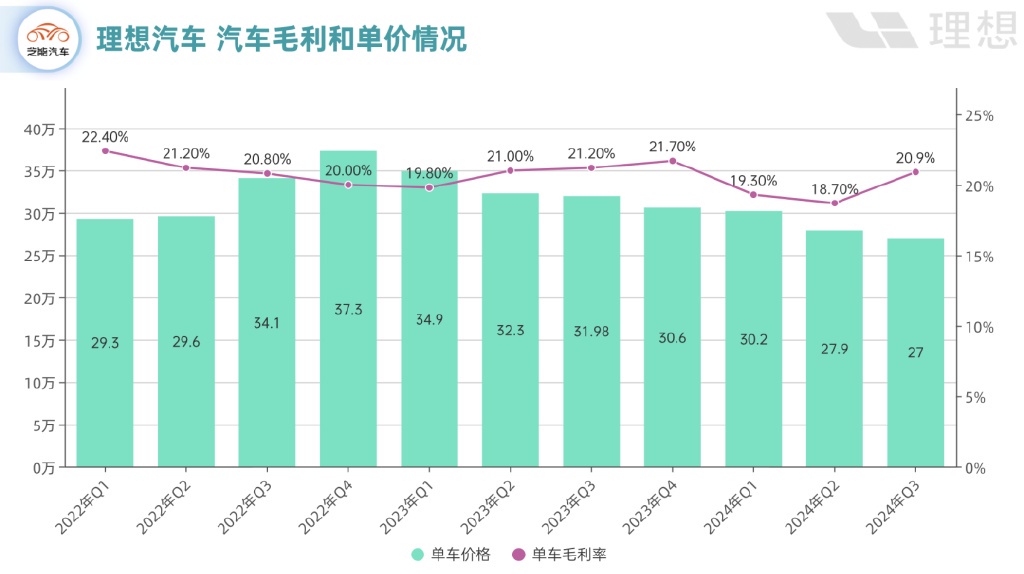

由于 L6 车型销量占比逐步提升,市场此前预计理想的汽车单价会出现较大幅度的下滑,理想的汽车均价仅从上季度的 27.9 万元下降至 27 万元(单车成本 21.4 万,每台车赚了 5.7 万台),略高于市场预期的 26.6 万元。

理想智驾的技术升级,使得用户对更高价的 Max 和 Ultra 版本需求增多,从而部分对冲了 L6 比例提升所带来的平均售价下降压力。

● 在第三季度,理想汽车的毛利率表现超出市场预期,达到 20.9% 高于理想汽车自身的指引 19%,从车辆平均售价的下滑幅度低于预期,使得理想的盈利能力得到了进一步提升。

● 单车成本方面,理想汽车的第三季度单车成本环比下降了 1.3 万元,L6 热销使得总销量环比大增 41%,从而带动了规模效应,使得单车摊销成本下降;

上游碳酸锂等关键原材料的价格回落,使电池成本下降,显著提升了车辆的毛利空间,使得单车毛利达到 5.7 万元。

四季度是传统的销售旺季,但理想在交付量上并未给出明显增长的预期,相比 2023 年第四季度交付量环比第三季度增长 2.7 万辆,仅预期增长 0.7-1.7 万辆,可能意味着理想汽车在当前市场环境下的订单需求存在一定压力。

● 四季度理想汽车的收入预期为 432 亿-459 亿,隐含的单车均价不到 26 万元,环比继续下滑。这个价格下行的原因可能在于 L6 的销量占比进一步上升,同时在缺少新车型的刺激下,理想或将继续采用价格促销策略以争取更多的市场份额。尤其在 9 月,理想已加大促销力度,增加 L6、L7、L8 的补贴幅度,在价格战中加大了投入力度。

Part 2

销售与服务网络的扩展

● 理想的扩展

理想在第三季度持续升级其销售和服务网络。

◎ 截至 9 月底,理想在全国 145 个城市运营 479 家零售中心,并在 221 个城市运营 436 家售后维修中心及授权钣喷中心。理想计划在 2024 年底前将零售门店数量提升至 500 家以上,在未来覆盖更多的市场和用户。

◎ 在网络扩张的过程中,理想注重淘汰尾部商场店,转而选择在汽车城开设中心店,总展位数量将从 2600 多个增加到 3600 个以上,有助于理想更有效地覆盖目标市场,特别是在三线和四五线城市的覆盖上,确保在全国范围内的销售和服务质量。

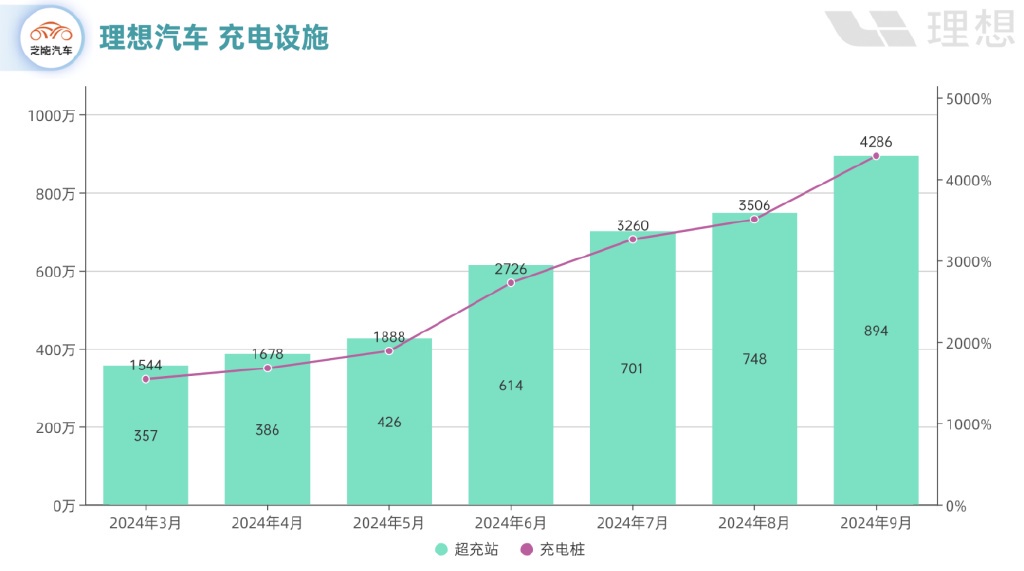

◎ 在充电网络建设方面,理想汽车的进展同样显著,理想已开放超过 1,000 座理想超充站,配备 4,888 个超充桩,覆盖全国 31 个省份的 175 座城市。其高速超充站数量超过 580 座,在行业内领先。

这一充电网络的布局进一步增强了理想的市场吸引力,特别是在纯电车型逐步推广的背景下,能够为用户提供更便捷的补能体验。与中国石化达成战略合作后,理想汽车将充电站建设和平台互联互通纳入战略布局,搭建了优选超充平台。目前,该平台已上线 1,200 多座高功率、高稳定的三方优选充电站,这进一步提升了理想的充电服务质量。

● 竞争的压力

市场竞争激烈程度将进一步增加。如果问界 M8 如期在年底推出,其对理想 L7 和 L8 的销量和定价策略可能带来负面影响,理想需在未来几个月内有效平衡价格和利润,以应对竞争格局变化。

理想汽车第三季度的超预期表现为其奠定了稳固的业绩基础,但未来依然面临较大的挑战。

◎ 理想将继续推进降本增效,增强在车辆成本、运营效率方面的控制。

◎ 面对增程电动市场的激烈竞争,理想的 L 系列车型依旧保持了强劲的销售势头,得益于理想在智能驾驶、智能座舱、智能电动等方面的创新。

◎ L 系列车型通过每月一次的 OTA 更新,不断迭代功能和体验,确保用户获得最新的技术支持和服务体验,AD Max 车型的销量占比不断提升,进一步优化了理想的产品结构。

◎ 智能驾驶技术升级和纯电车型的推出是理想未来的重要发展方向。随着大模型算法能力的增强和自动驾驶应用的广泛普及,市场对智能驾驶功能的要求也越来越高,这对于理想汽车的技术研发和人才培养提出了更高的要求。

理想在未来需加强智能化和电动化领域的投入,进一步提升品牌竞争力和用户体验,从而实现可持续增长。

理想汽车在智能驾驶技术方面的快速进步是其竞争力的重要组成部分。

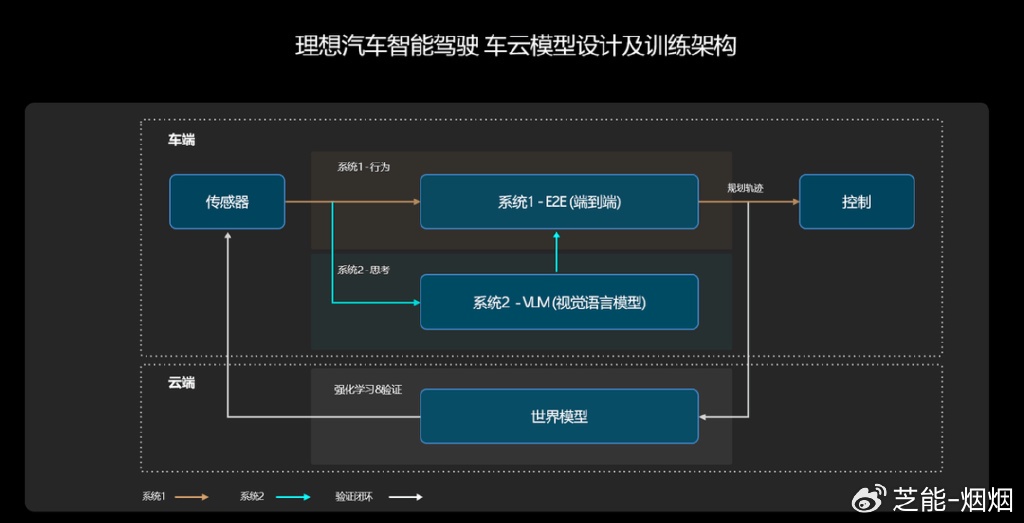

自 2024 年 7 月以来,理想推出的新一代端到端 +VLM 智能驾驶方案以每周 2 至 3 个版本的速度迭代,在短短三个月内将模型训练数据从 100 万 clips 增加到 400 万 clips,平均接管里程(MPI)提升约 2.5 倍。

高效的技术迭代速度表明了理想在数据模型和自动驾驶领域的强大实力,这也是方法论的差异,理想汽车从基于规则的算法逐步转向端到端的智能驾驶大模型方案,使得算法人员数量减少。

智能驾驶团队人员从 2000 人缩减到 1000 人之内,从而显著降低了人工成本。10 月理想汽车向 AD Max 车型推送了 OTA 6.4 版本,进一步优化了智能驾驶方案,并为用户带来了理想同学、大语言模型加持下的任务大师 2.0、充电体验升级等多个智能空间和智能电动方面的新增功能。

截至 10 月 30 日,理想智能驾驶训练里程达 26 亿公里,NOA 总里程为 13.9 亿公里,智能泊车功能累计使用超 6,000 万次。

理想的智能驾驶技术不仅在数据积累方面领先,更在实际使用中展现出极高的安全性和可靠性,主动安全功能累计避免了 345 万次潜在事故,为用户提供了可靠的安全保障。

小结

理想汽车 2024 年第三季度财报显示,在销量、毛利率、成本控制方面均实现了超预期表现,这主要得益于 L6 的热销以及有效的成本管理策略,订单压力和价格战风险将对业绩产生挑战。

在未来的竞争环境下,理想需平衡好短期盈利和长期战略,我们会持续观察。

本文版权归属原作者/机构所有。

当前内容仅代表作者观点,与本平台立场无关。内容仅供投资者参考,亦不构成任何投资建议。如对本平台提供的内容服务有任何疑问或建议,请联系我们。