一份面向长期投资的 Lemonade(NYSE: LMND)深度分析

Request for GPT-5 Pro Reasoned for 21m 1s

一句话结论 $Lemonade(LMND.US)

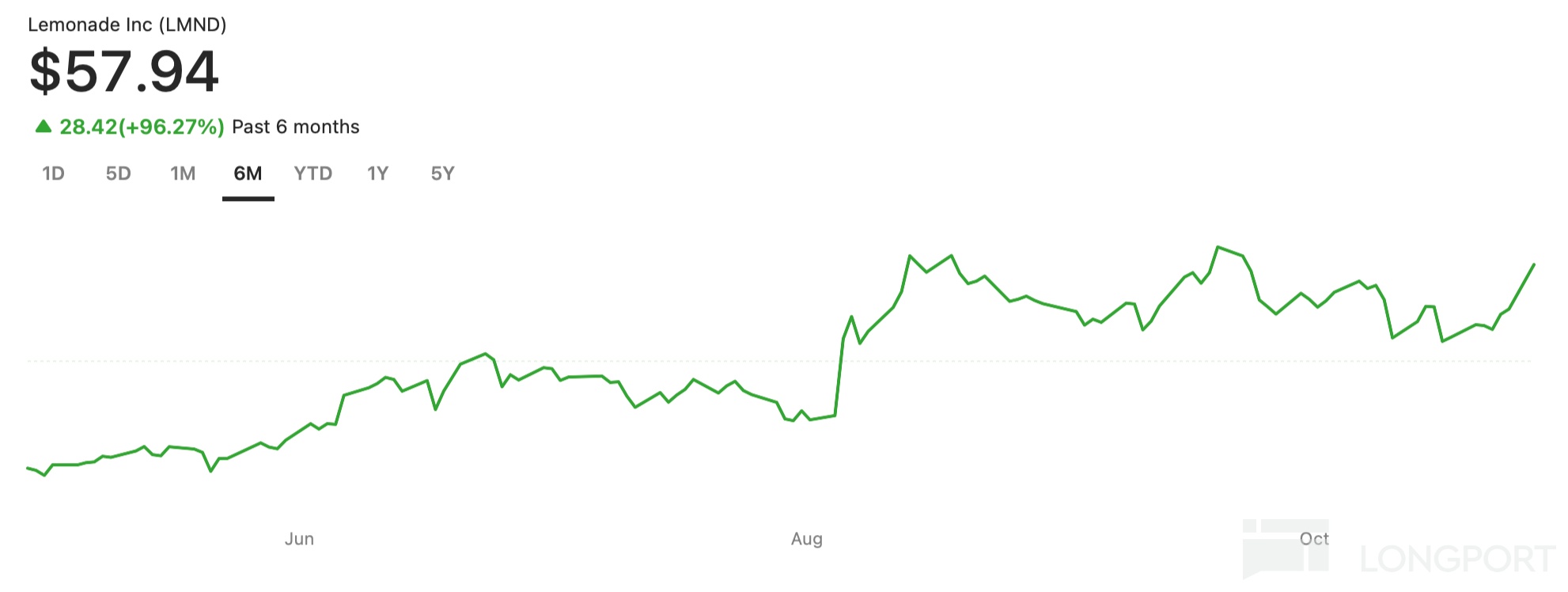

Lemonade 正在从 “高速增长但高度再保险外包” 的阶段,迈向 “更多自留风险、盈利弹性更大” 的阶段:核心经营指标(损失率、毛利、现金流)持续改善,同时再保比例从 55% 大幅降至 20% 将提高收入留存与中长期利润杠杆;但这也意味着业绩波动更大,且估值已反映一定预期(约 4.5× 2025E 销售/P/S,3.23× EV/S)。若你认同其 AI‑驱动的长期优势且能承受波动,更适合用分批/定投的方式建立中长期仓位;若你更偏好可预期的当期利润与低波动,需谨慎。价格与市值见上方图表。

公司与业务快照(要点)

产品/地区:美国提供租客、房主、宠物、车险与定寿;欧洲在德/法/荷/英运营。欧洲 IFP(在保年化保费)Q2 同比 >200% 至 4,300 万美元,且毛损比在 “低 80%” 区间,管理层强调当地无需费率报批的环境有利于快速定价/承保迭代。

AI 与自动化:官方长期以 “Maya”(获客)与 “Jim”(理赔)为代表;行业媒体披露 Lemonade 约 55% 的理赔流程已自动化,95% 的报案为数字化入口。

车险进展:Q2“车险” 连续第二个季度IFP 环比 +12%,并通过更早引入车载/遥测(telematics)数据,带来~60% 转化率提升(相较 Q4 基线)。车险毛损比已改善至 ~82%。

财务体检(Q2 2025 与全年指引)

规模与增速:

IFP:10.83 亿美元,同比 +29%;客户数 269 万,同比 +24%;人均保费 402 美元,同比 +4%。

收入:1.641 亿美元,同比 +35%;毛利 6,430 万美元,同比 +109%;毛利率 39%。

承保质量:

综合口径(公司披露的关键):毛损比(GLR)67%(去年同期 79%);净损比(NLR)69%;TTM 毛损比 70%。分项上,房主约 60%、宠物 70%、车险 82%、欧洲 83%。

盈利轨迹与现金流:

净亏损 4,390 万美元(同比收窄);调整后 EBITDA 亏损 4,090 万美元;调整后自由现金流 +2,500 万美元(单季为正)。公司预计 2025 全年调整后自由现金流为正,并维持在 2026 年底前实现调整后 EBITDA 转正的路径。

资产负债与股本:

现金、等价物与投资 ~10.3 亿美元(6 月 30 日);其中约 2.77 亿美元为受监管盈余。借款(Synthetic Agents/CAC 融资) 1.235 亿美元;期末流通股 7,382 万股;股东权益 5.27 亿美元。

净现金 约 9.07 亿美元(= 10.3 亿现金与投资 − 1.235 亿借款),折算每股 ~12.28 美元。

股权激励/摊薄:2025 年预计 SBC 约 6,100 万美元;股权计划有每年最高 5% 例行扩容条款。公司已在 2025‑04‑04 终止未归属的 Chewy 认股权证,一定程度减轻潜在摊薄。

再保险结构与重大变化(影响未来两年利润弹性)

重大调整:自 2025‑07‑01 起,整账簿配额再保(QS)让渡比例由约 55% 下调至约 20%(对价条件大体相当)。由于 QS 为风险附加(risk‑attaching)条款,让渡比例将 “线性” 数季内从 55% 过渡到 20%;公司预计 2025 年下半年被让渡的 GEP 比例仍约 45%(汇总口径)。这意味着未来数季收入增速会暂时 “快于 IFP”(因自留更高)。

风险屏蔽层:除 QS 外,公司通过超额损失(XOL)与逐险超额(Per‑Risk)结构覆盖巨灾与大额个险:每次事故 首个 5,000 万美元以上的区段由 XOL 覆盖,上限 8,000 万美元;逐险层面 >75 万美元部分 100% 让渡至 225 万美元。需注意:QS 对飓风损失存在排除/上限限制,因此巨灾季(如加州野火、飓风)仍可能带来季度波动。

解读:降低 QS 让渡在经营性层面是积极(提升收入留存、毛利杠杆、长期 ROE 潜力),但会提高波动;Lemonade 之所以敢做此调整,是基于多季损失率可控并改善的轨迹。对长期投资者,这更像一次 **“从保守到自负盈亏” 的成人礼 **。

估值与对比坐标(截至今日盘中)

市值约 32.10 亿美元;

2025 年收入指引中枢 7.125 亿美元 ⇒ P/S ≈ 4.50×;

企业价值(EV) ≈ 23.03 亿美元 ⇒ EV/S ≈ 3.23×(均按公司指引与最新价测算);

账面估值:P/B ≈ 6.09×(股东权益 5.27 亿美元)。

这些倍数显著高于传统财险的静态口径,但考虑 Lemonade 正处于由外包风险到自留收益的切换窗口与AI‑驱动的费用率改进,更接近 “互联网保险平台” 的定价框架。风险在于:若后续季节性灾损或车险通胀反复,短期利润可能不如预期,从而压缩估值。

多空核心观点

看多逻辑

承保质量拐点:TTM 毛损比已降至 70%;Q2 单季 67%,分产品普遍改善,车险与欧洲仍有下行空间。

AI 与自动化驱动的经营杠杆:毛利同比 +109%,公司公开案例显示理赔/获客高度自动化,车险遥测带来显著的前端转化与后端定价精度提升。

欧洲高增长、低灾损结构:Q2 欧洲 IFP 同比 >200%,监管机制有利于快速调价与模型训练。

现金与融资弹性:账上~10.3 亿美元现金与投资 +“Synthetic Agents”获客成本融资(覆盖约 80% CAC),2025 年预计全年调后 FCF 为正,为规模扩张和过渡期亏损提供缓冲。

再保下调带来利润杠杆:QS 从 55% → 20%,收入留存与毛利率上升(渐进式体现)。

看空/风险

波动放大:QS 下调后巨灾季或单一险种偏差更直接打到利润表;且 QS 条款对飓风有排除/限制,需依赖 XOL 层应对极端事件。

车险通胀与频率/严重度不确定:虽遥测改善明显,但车险毛损比仍在 ~82%;若修理、医疗成本再起,改善路径或放缓。

客户保单留存(ADR)短期承压:Q2 ADR 84%(同比 −4pct),公司解释与风控性不续保有关,后续能否恢复至 86%+ 需跟踪。

摊薄与股权激励:2025 年 SBC ~6,100 万美元;激励计划具 ** 每年最高 5%** 扩容机制。

估值已不便宜:P/S、P/B 高于大多数传统保险可比;若盈利兑现慢于预期,估值易受压。

关键跟踪清单(未来 12–18 个月)

承保质量:

TTM 毛损比 ≤ 70% 并稳定;

车险毛损比 ≤ 80%;欧洲毛损比 ≤ 80%。

增长与留存:**IFP ≥ 12.1–12.2 亿美元(2025 年底指引)** 且 ADR 回升至 ≥ 86%。

利润与现金:2025 全年调后 FCF 为正、调整后 EBITDA 按轨迹走向 2026 年底转正;净现金保持充裕。

再保过渡:观察 QS 让渡占 GEP 在 2026 年逐季向 ~20% 靠拢的节奏与对收入/毛利的拉动。

股本与摊薄:关注流通股变动、SBC、以及合作协议(如 Synthetic Agents)的续签条款与成本。

估值与建仓思路(供参考,不构成投资建议)

以当前市值和公司 2025 年收入指引中枢估算,LMND 约 4.5× P/S、3.23× EV/S、6.09× P/B。若你采用 “执行力押注” 框架,可把承保质量/现金流作为核心锚,而非当期 GAAP 利润。

建仓方式:

若看多长期并能承受波动:分批/定投(与关键 KPI 挂钩,如毛损比与 FCF 持续改善时加仓)。

若观望:可等待再保过渡期(未来数季)的真实波动、以及车险/欧洲损失率进一步验证后再行配置。

适合人群:对 AI‑驱动效率改善、保险科技长期渗透有信心,且风险承受能力较高的成长型投资者。

近期时间点

Q3 2025 财报:当前市场预期发布时间为 2025‑11‑05(美国东部时间早间电话会)。这将是观察 ** 再保新框架(生效首季)** 实际影响的关键窗口。

主要依据与更多阅读

Q2 2025 股东信(含 IFP/收入/损失率/指引、再保过渡说明、欧洲与车险拆解)。

2025‑06‑30 10‑Q(现金与投资、借款、股东权益、再保/XOL 细节、股权计划、Chewy 权证)。

再保险续约公告:QS 让渡比例自 55% → 20%,佣金条款大体相当。

Synthetic Agents(CAC 融资):覆盖约 80% 获客支出,协议延长与额度提升。

AI/自动化:理赔自动化与数字化报案渗透。

温馨提示:上文仅用于研究交流,不构成投资建议或收益承诺。若你告诉我你的风险偏好、持仓周期与目标仓位,我可以把上述 “关键跟踪清单” 做成一页打分卡,便于每季财报后快速复盘。

本文版权归属原作者/机构所有。

当前内容仅代表作者观点,与本平台立场无关。内容仅供投资者参考,亦不构成任何投资建议。如对本平台提供的内容服务有任何疑问或建议,请联系我们。