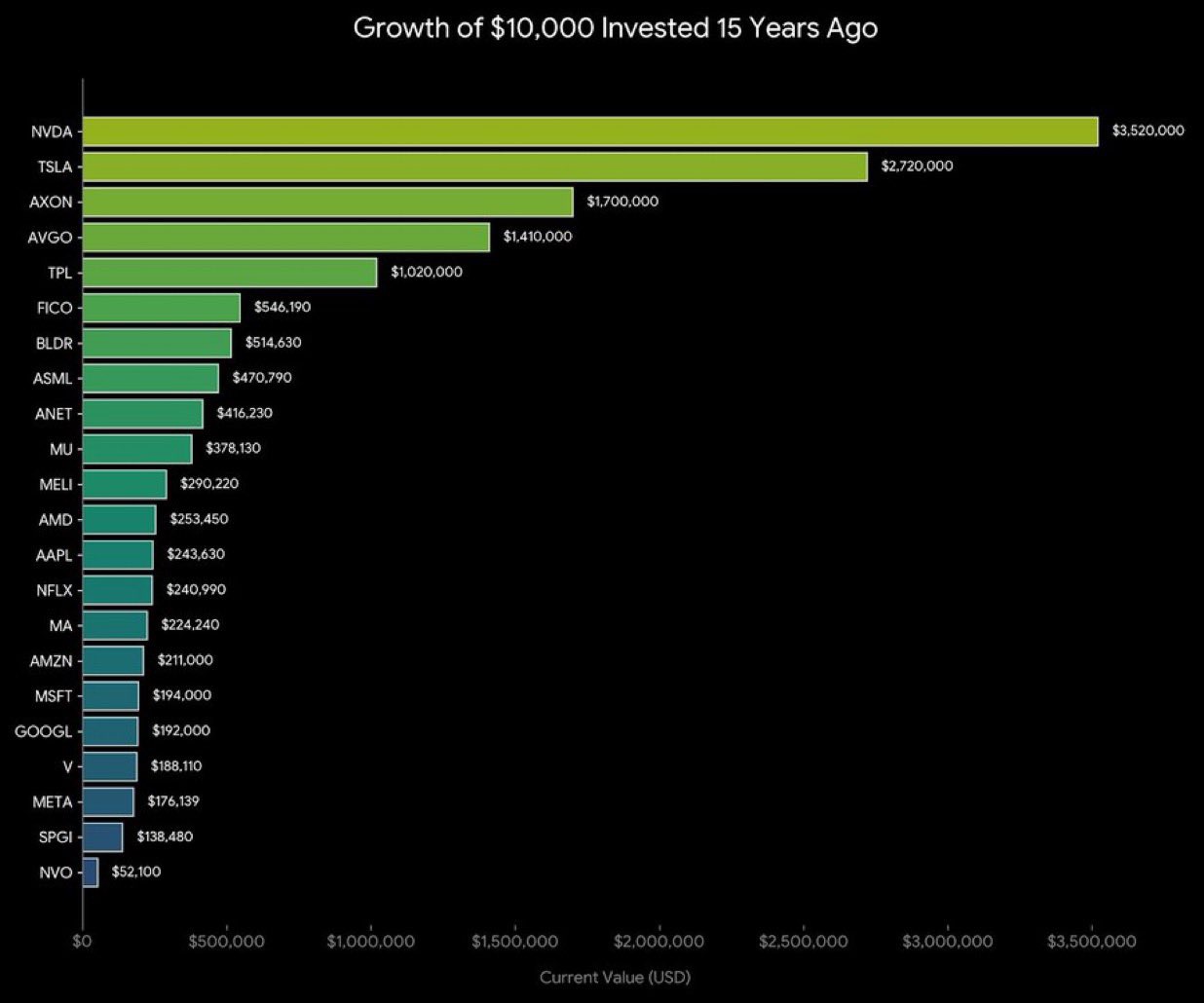

🚀 🔥 15 年前的 $10,000,如今最高变成 $3,520,000:选对公司,比选对时机更重要

如果你在 15 年前投入 $10,000,结果会如何?

$英伟达(NVDA.US) 约 $3,520,000

$特斯拉(TSLA.US) 约 $2,720,000

$Axon Enterprise(AXON.US) 约 $1,700,000

$博通(AVGO.US) 约 $1,410,000

$Texas Pacific Land(TPL.US) 约 $1,020,000

即便是名单后半段:

$苹果(AAPL.US) 约 $243,630

$亚马逊(AMZN.US) 约 $211,000

$微软(MSFT.US) 约 $194,000

$谷歌-A(GOOGL.US) 约 $192,000

$Meta(META.US) 约 $176,139

这不是 “买低卖高” 的技巧。

这是结构性趋势叠加复利的结果。

真正的差距不在于一次交易,而在于是否站在长期赛道之上。过去 15 年,AI、半导体、电动车、云计算、支付网络、数字内容和全球电商成为核心驱动力。赢家并非短期涨幅最大的公司,而是持续扩张、持续创新、持续获得资本再投资机会的企业。

$英伟达(NVDA.US) 的爆发来自算力垄断与生态锁定;$特斯拉(TSLA.US) 把电动车与能源叙事变成现实;$Axon Enterprise(AXON.US) 押注执法科技;$博通(AVGO.US) 通过并购与高毛利芯片巩固护城河。它们共同点只有一个——处在结构性浪潮中央。

这组数据传递的不是 “错过焦虑”,而是一个简单的事实:时间会放大判断。选错公司,15 年后差距可能是 10 倍;选对公司,可能是 300 倍。

问题从来不是 “下一个 $英伟达(NVDA.US) 在哪里”。

而是:你是否理解驱动长期增长的底层逻辑?是技术平台?网络效应?成本曲线?资本配置能力?

市场短期靠情绪波动,长期靠企业盈利能力。真正的财富往往来自少数几家超级赢家,而不是频繁切换。

如果再给你 15 年,你会押注哪条趋势?AI 算力?自动化?能源转型?全球数字支付?

📬 我会持续拆解长期复利公司背后的结构逻辑。

本文版权归属原作者/机构所有。

当前内容仅代表作者观点,与本平台立场无关。内容仅供投资者参考,亦不构成任何投资建议。如对本平台提供的内容服务有任何疑问或建议,请联系我们。