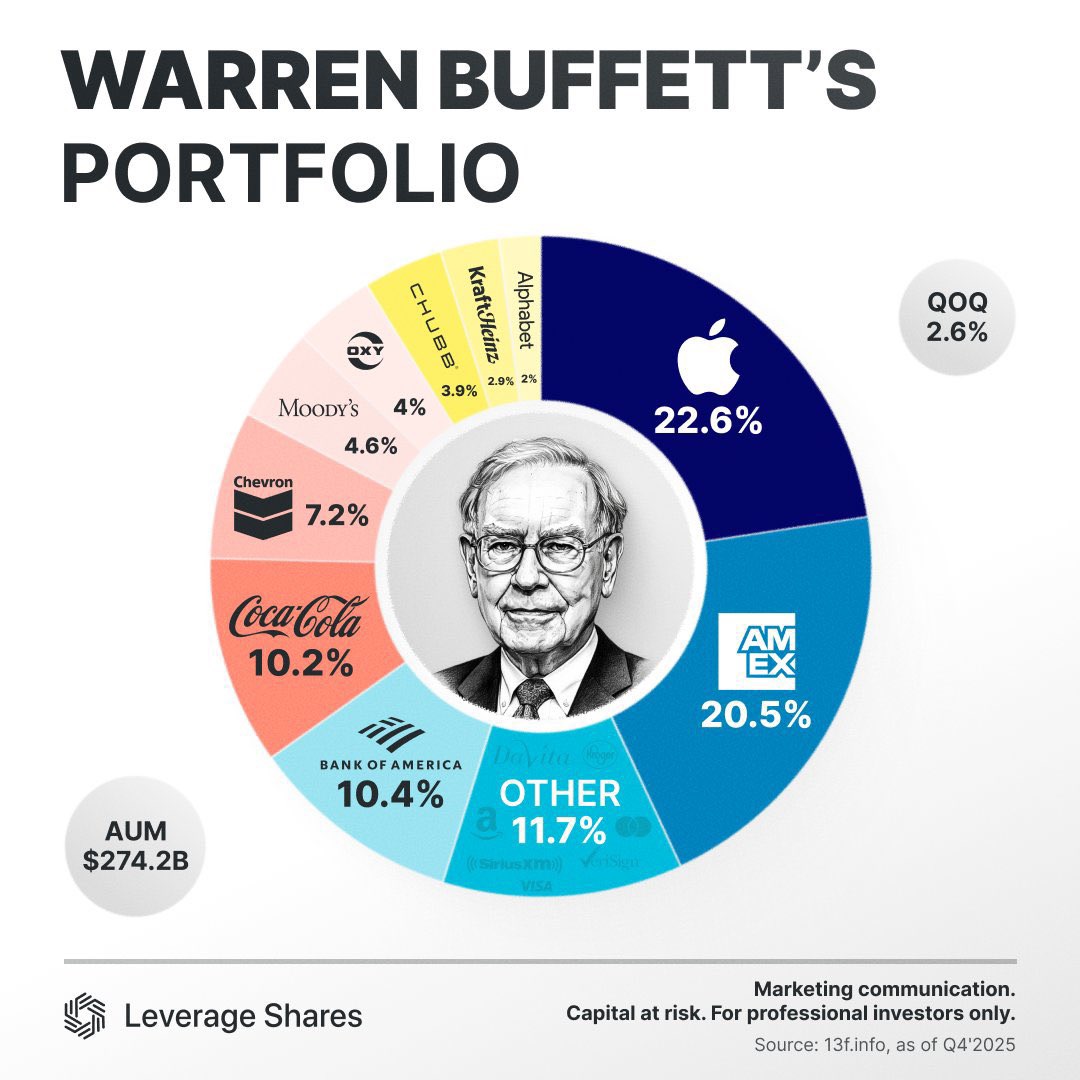

💎📊 “没有加密、没有登月股”——如果这是 Warren Buffett 的最后组合,它真正留下的是什么?

当有人总结说:

这是 Warren Buffett 退休前的最终组合——

没有 crypto。

没有高风险高增长赌注。

只有稳定现金流的龙头企业。

很多人会把它理解成一种 “保守”。

但如果你拆开看,这更像一种对资本周期的深刻理解。

Buffett 一直押注的不是 “增长速度”,而是:

定价权

护城河

现金流可预测性

管理层纪律

他不需要每一次技术革命都站在最前排。

他只需要在技术革命成熟之后,买下那家已经证明能赚钱的企业。

很多人误解了 “没有 crypto” 的含义。

那并不是对创新的否定,而是对不可预测现金流的回避。

Buffett 的模型始终围绕一个问题:

这家公司 10 年后是否还能稳定地产生现金?

这个现金流能否用合理的倍数折现?

如果答案模糊,他就不会碰。

所谓 “没有 hyper-growth moonshots”,本质是避免估值建立在叙事之上。

登月股的特点是:

未来想象空间巨大

但路径不确定

现金流尚未形成

Buffett 选择的是另一条路径:

让别人去承担实验风险,

等胜者出现,再以合理价格买入。

这不是缺乏远见,而是承认能力圈。

更重要的是:

这种组合往往在市场恐慌时最稳。

因为它们拥有:

必需品属性

强品牌

高转换成本

可持续利润率

在牛市中可能显得 “慢”,

在熊市中却往往成为资本避风港。

但这里也有一个现实问题:

过去十年,超高增长科技股创造了惊人的回报。

单纯现金流逻辑,未必能跑赢所有周期。

所以真正值得思考的不是:

“Buffett 对还是错?”

而是:

在 AI、区块链、自动化等高速变革时代,

你更愿意押稳定现金流的确定性,

还是押技术范式转移的爆发性?

本文版权归属原作者/机构所有。

当前内容仅代表作者观点,与本平台立场无关。内容仅供投资者参考,亦不构成任何投资建议。如对本平台提供的内容服务有任何疑问或建议,请联系我们。