🔥💾 David Tepper 把筹码压向 $美光科技(MU.US),这不是短线操作,而是对 AI 供给侧的重仓下注

当很多人还在讨论软件估值修复时,

David Tepper 已经在四季度把仓位推向更上游。

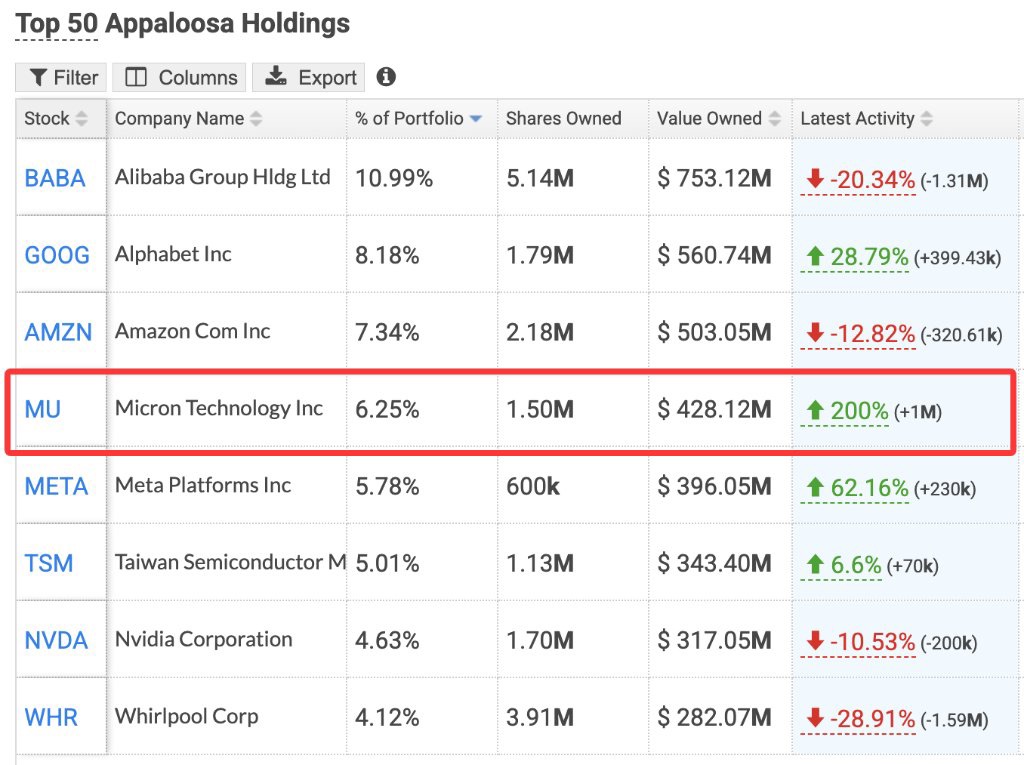

根据披露,Appaloosa 将 $美光科技(MU.US) 持仓提高 200%,

规模升至约 4.28 亿美元,

直接成为前四大重仓之一。

这不是试探。

这是结构性加码。

同时,他还新建了 $韩国 MSCI ETF - iShares(EWY.US) 头寸,

间接押注 Samsung 与 SK Hynix。

逻辑很清晰——

如果 AI 是浪潮,

真正的瓶颈在内存。

模型训练、推理、服务器密度提升,

HBM 与 DRAM 是硬约束。

当供给受限、需求爆发,

价格弹性远高于软件。

这也是为什么今年内存链条走出 “独立行情”。

而软件却在承压。

市场开始重新定价——

AI 时代,

“算力基础设施” 优先级高于 “应用叙事”。

我看到的不是简单的轮动。

而是资本在重构 AI 产业利润分配。

过去两年,

利润集中在 $英伟达(NVDA.US)。

现在资金开始向内存、设备、材料扩散。

Tepper 的组合调整透露一个信号:

如果要参与 AI,

优先拥抱供给侧确定性。

而不是故事。

但这里有一个关键变量——

内存周期是否会像历史一样快速反转?

如果供给在 12–18 个月内释放,

盈利高点可能提前。

如果结构性短缺延续,

那就不是周期,而是新平台。

我更关心的是:

这是周期顶部的追涨,

还是超级周期的早段确认?

📬 我会不定期分享 10 倍潜力交易机会及热门股的关键趋势的观察与分析。

欢迎订阅,一起在下一轮科技浪潮启动前完成前瞻性布局。

本文版权归属原作者/机构所有。

当前内容仅代表作者观点,与本平台立场无关。内容仅供投资者参考,亦不构成任何投资建议。如对本平台提供的内容服务有任何疑问或建议,请联系我们。