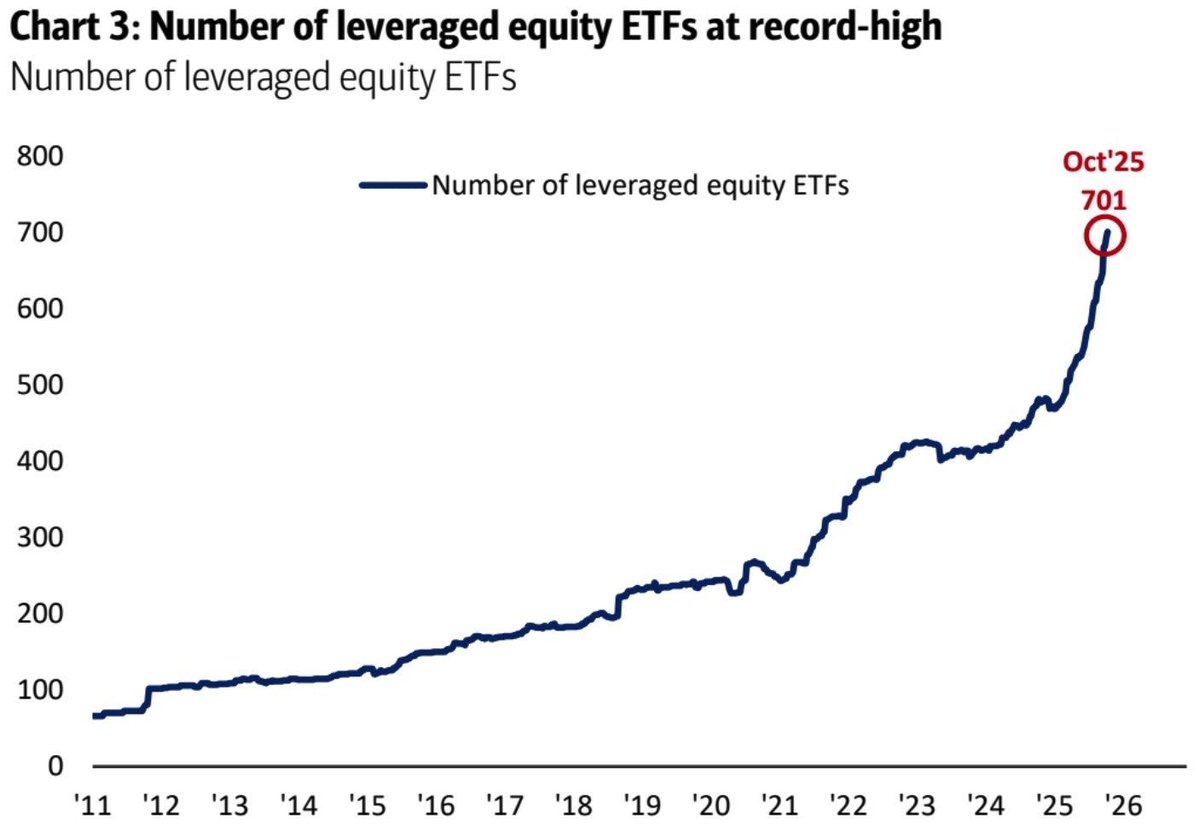

槓桿 ETF 的數量激增。從 2011 年的約 70 只增加到現在的 700 多隻。這是一個巨大的跳躍,但這並不是因為投資者突然變得更聰明瞭。而是因為槓桿已經變成了一種向所有人推銷的產品。當槓桿不再是一種工具,而開始成為一種產品時,這是一個市場開始過熱的信號。

這些 ETF 承諾提供它們所跟蹤指數的兩倍或三倍回報。如果標普 500 指數上漲 1%,3 倍槓桿 ETF 的目標是上漲 3%,但如果市場下跌 1%,該 ETF 將下跌 3%。它們每天重置,這意味着隨着時間的推移,它們不會完全跟隨指數走勢。波動性會侵蝕回報。而且,這些基金每天必須買賣大量股票以保持平衡。這種買賣行為進一步加劇了市場的波動。

本月早些時候,摩根大通表示,約 260 億美元的槓桿 ETF 交易加劇了市場的拋售。這就是槓桿 ETF 可能帶來的危險。儘管這些基金在整個 ETF 市場中規模較小,但它們的影響要大得多,因為它們交易速度更快,且需要更大的交易量。

這種情況以前也發生過。在互聯網泡沫破裂之前,人們爭相搶購首日股價翻倍的 IPO 股票。在 2008 年金融危機之前,華爾街創造了各種複雜的產品,讓人們更容易借入更多資金並隱藏風險。每一次,新產品都讓普通人更容易承擔過高的風險。而每一次,結果都是巨大的損失。

目前,保證金債務創下歷史新高,超過 1.1 萬億美元。如果加上槓杆 ETF,實際槓桿規模接近 2 萬億美元。這是一個巨大的借貸資金規模,而市場已經處於高位。只需要一個小小的下跌就可能引發連鎖反應。當價格下跌時,槓桿 ETF 會賣出以重新平衡。這種賣出行為會進一步壓低價格。然後,追加保證金通知會迫使人們再次賣出。

對於交易者來説,這種市場可能有利可圖,但也非常危險。波動性創造了機會,但也帶來了更大的風險。現在比以往任何時候都更需要控制倉位規模並保護資本。市場週期的尾聲總是讓人覺得勢不可擋,直到它突然轉向,而槓桿的存在會讓下跌變得更加慘烈。

來源:StockMarket.News

本文版權歸屬原作者/機構所有。

當前內容僅代表作者觀點,與本平台立場無關。內容僅供投資者參考,亦不構成任何投資建議。如對本平台提供的內容服務有任何疑問或建議,請聯絡我們。