分紅 “紅黑榜” 出爐!工商銀行 “大撒錢”,金盃汽車 “一毛不拔”

伴隨着 2023 年年底的那一波急跌,A 股市場的投資者信心一度非常萎靡,這也催生出了新的改革措施。

在 4 月 12 日發佈的新 “國九條” 中,新增了分紅風險警示內容,如下圖所示。

以主板為例,最近一個會計年度淨利潤為正值,且母公司報表年度末未分配利潤為正值的公司,其最近三個會計年度累計現金分紅總額低於最近三個會計年度年均淨利潤的 30%,且最近三個會計年度累計分紅金額低於 5000 萬元。

不過,此次的監管政策對科技型上市公司包容度較高,在分紅要求上有所豁免,涉及創業板和科創板的上市公司。

總的來看,監管層對於 A 股上市公司的分紅情況高度看重。

值得一提的是,目前 A 股市場 2023 年年報尚未披露完畢,按照國金證券測算,如果依據新規中新增的分紅風險警示標準,根據 2020-2022 年三年上市公司財務數據與分紅情況,分紅不達標的上市公司共有 142 家,包括主板 107 家,創業板 33 家,科創板 2 家。

究竟哪些上市公司的分紅情況應該登上 “黑榜”?又有哪些公司在分紅上應該登上 “紅榜”?

主板 “黑榜”:金盃汽車相當離譜,20 餘年 “一毛不拔”

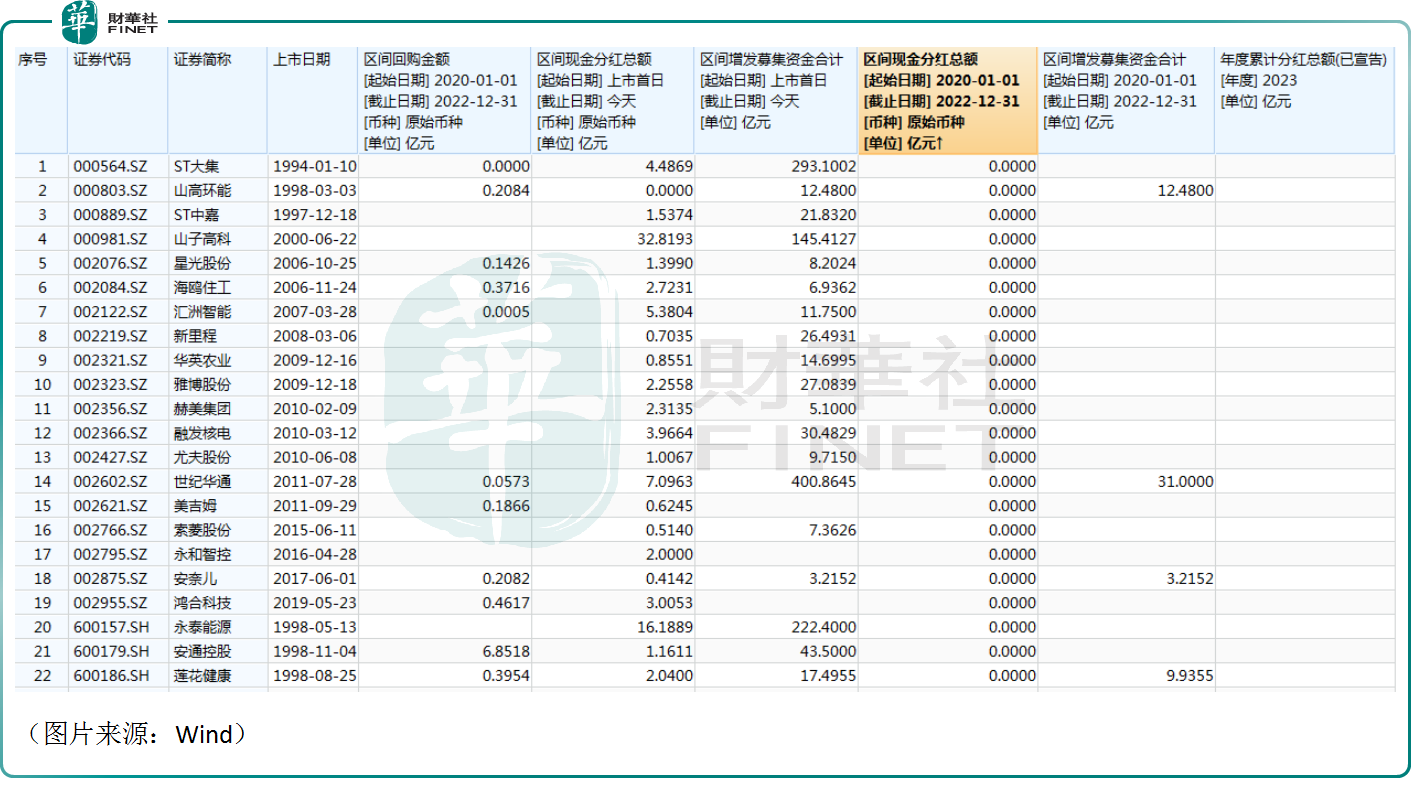

Wind 數據顯示,在滬深兩市的主板市場,2020 年-2022 年期間,有 36 家公司沒有進行任何的現金分紅,包括山高環能、新里程、庚星股份、安奈兒、安通控股、金盃汽車等。

據悉,金盃汽車也算是一家比較知名的企業,但是該公司自 1992 年上市以來,20 餘年的時間裏一毛錢都沒分過,堪稱是十足的 “鐵公雞”。

而且,從業績上來看,金盃汽車近些年的利潤表現並不算差,2020 年-2022 年期間連續實現盈利,其中 2022 年的淨利潤為 1.5 億元。

事實上,像金盃汽車這樣的 A 股公司不在少數,上市多年卻從沒分過紅,在回報股東方面是一塌糊塗。

此外,Wind 數據顯示,2020 年-2022 年期間,A 股主板公司中還有 766 家累計現金分紅位於 0-1 億元區間,佔全部主板公司的比例為 23.93%,佔比不低。

Wind 數據還顯示,2020 年-2022 年期間,還有 439 家主板公司的現金分紅總額處於 1 億元-2 億元區間。

整體而言,雖然經過這些年的持續改善,但許多 A 股主板公司的分紅意識依然不是太好,不排除一些公司是因為業績不好,沒條件進行現金分紅,但更多公司可能是不在乎股東的利益。

其中,還有一些主板公司自上市以來在市場中募集了大量資金,也賺到了錢,但完全不想分紅,或者只是象徵性分一點,完全把 A 股市場當成一個 “血包”。

主板 “紅榜”:國企持續分紅,工商銀行 “大撒錢”

不過,A 股市場還是有願意分紅的公司。

Wind 數據顯示,2020 年-2022 年期間,僅有$工商銀行(601398.SH) 一家主板公司的現金分紅總額超過 2000 億元,另外工商銀行在 2023 年宣告再分 1092.03 億元,是真正的 “撒錢大户”。

另外,2020 年-2022 年期間,還有 4 家主板公司累計分紅處於 1000 億元-2000 億元區間,包括農業銀行、中國銀行、$中國石油(601857.SH) 、$貴州茅台(600519.SH) ,這四家公司也都在 2023 年宣告繼續大額派息。

其中,貴州茅台的利潤規模較工商銀行、中國石油還有比較大的差距,但該公司近兩年的分紅力度明顯有所加強,年中還進行了派息,在現金分紅總額方面表現亮眼。

此外,2020 年-2022 年期間,還有 5 家主板公司的現金分紅處於 500 億元-1000 億元區間,包括中國石化、中國神華、招商銀行、中國平安、興業銀行;另有 48 家主板公司的現金分紅處於 100 億元-500 億元區間;405 家主板公司的現金分紅處於 10 億元-100 億元區間。

不難發現,這些現金分紅總額排名靠前的主板公司基本都是大家耳熟能詳的國企。還有一個特徵就是,在現金分紅方面,主板公司其實呈現出明顯的兩極分化現象,頭部少數國企貢獻了絕大多數現金分紅。

“雙創”“黑榜”:許多企業未盈利,近半公司分紅不足 1 億

需要指出的是,主板市場彙集的是偏傳統的成熟性行業,而在 “雙創” 市場(即創業板、科創板),以創新型企業居多,這些企業對於資金的需求更大,因此分紅情況也要差於主板企業。

Wind 數據顯示,在 “雙創” 市場,2020 年-2022 年期間,有 13 家公司的現金分紅金額為 0,包括富臨精工、上海誼眾、億華通-U 等;907 家公司的現金分紅總額處於 0-1 億元區間,佔 “雙創” 公司的比重達 47.39%,佔比還要高於主板公司。

值得注意的是,和主板公司不同,“雙創” 公司大多聚焦於新興科技領域,從上市時間對比來看,普遍比主板公司更 “新”。另外,就是 “雙創” 公司不僅對資金的需求更大,關鍵在於一些 “雙創” 公司還處於虧損之中,更是無力分紅,尤其是科創板的企業,例如上述的億華通-U。

數據顯示,億華通-U 主營燃料電池系統及相關的技術開發、技術服務,最近 3 年均處於虧損之中。

因此,“雙創” 公司在分紅上不及主板企業是比較正常的一件事情。

“雙創”“紅榜”:創業板公司居多,邁瑞醫療再分 52 億

另外,Wind 數據顯示,在 “雙創” 市場,2020 年-2022 年期間,有兩家公司的現金分紅總額超過 50 億元,分別是温氏股份、邁瑞醫療(300760.SZ),其中邁瑞醫療在 2023 年還宣告要再分 52.14 億元,而温氏股份 2023 年預計將出現鉅額虧損,未能繼續分紅。

此外,2020 年-2022 年期間,還有 10 家 “雙創” 公司的現金分紅總額處於 20 億元-50 億元區間,包括中國通號、藍思科技、寧德時代(300750.SZ)、傳音控股、智飛生物等;同花順、匯川技術、東方財富的現金分紅金額也都位居 “雙創” 公司前列。

大致來看,“雙創” 市場現金分紅排名居前的也大多是各行各業大有名氣的行業龍頭,且以創業板公司居多,科創板公司僅有少數幾家。

結語

現金分紅是上市公司回報股東的重要方式,亦是引導長期價值投資的基礎。在近在咫尺的香港市場,一些投資者甚至把投資滙豐控股、長江實業、恒生銀行這些藍籌股當成是一種另類儲蓄行為,就因為這些企業在分紅上很慷慨。

A 股市場雖然也有工商銀行、貴州茅台、長江電力等持續、穩定分紅的企業,但這類公司還是太少了,在整個市場中的佔比並不高,這或許也是 A 股市場價值投資氛圍不濃厚,投資者熱衷於追漲殺跌的一大原因。

好在近些年來,監管層頻頻出台政策,引導 A 股公司重視回報股東,新 “國九條” 的出台有望取得積極效果。

作者:雲知風起

本文版權歸屬原作者/機構所有。

當前內容僅代表作者觀點,與本平台立場無關。內容僅供投資者參考,亦不構成任何投資建議。如對本平台提供的內容服務有任何疑問或建議,請聯絡我們。