🔥📊 Bridgewater 13F 曝光:大舉加倉 $標普 500 指數股票型基金(SPY.US) 與 $美光科技(MU.US),重倉砍掉 $谷歌-A(GOOGL.US) $Adobe(ADBE.US)——Ray Dalio 團隊在押什麼?

13F 一出來,市場第一反應是:

美光賺翻了。

但如果只盯着一隻股票,你會錯過真正的結構信號。

這份最新披露,更像一次 “風格再平衡”,而不是簡單調倉。

先看加倉方向。

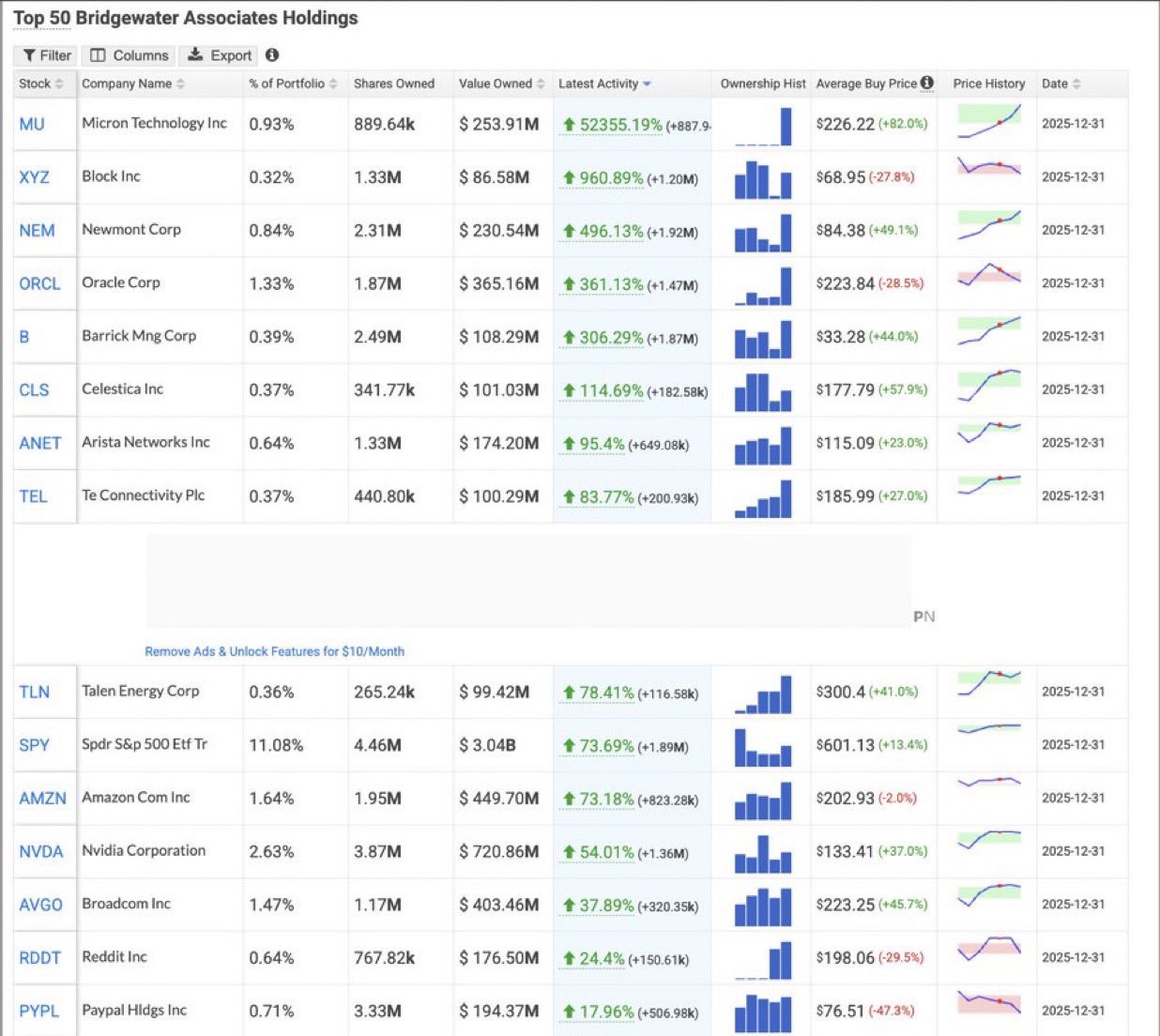

$標普 500 指數股票型基金(SPY.US)

$英偉達(NVDA.US)

$亞馬遜(AMZN.US)

$美光科技(MU.US)

$紐蒙特礦業(NEM.US)

核心邏輯很清晰:

一部分是指數暴露($標普 500 指數股票型基金(SPY.US)),

一部分是 AI 核心資產($英偉達(NVDA.US)、$美光科技(MU.US)),

一部分是平台型龍頭($亞馬遜(AMZN.US)),

再疊加一定的防禦性黃金資產($紐蒙特礦業(NEM.US))。

這不是激進押注單一主題。

而是 “順趨勢 + 保留對沖” 的組合。

尤其是 $美光科技(MU.US)。

如果 AI 訓練與推理持續擴張,HBM 與高帶寬存儲需求的彈性會直接體現在業績週期上。

當市場重新定價存儲板塊時,提前加倉等於押注 “AI 硬件鏈條第二階段”。

這比單純追 $英偉達(NVDA.US) 更具週期槓桿。

再看新進倉位。

$卡特彼勒(CAT.US)

$Arm(ARM.US)

$戴爾科技-C(DELL.US)

$Spotify(SPOT.US)

有兩個信號值得注意:

第一,$Arm(ARM.US) 與 $戴爾科技-C(DELL.US) 強化了 “算力硬件生態” 的敞口。

第二,$卡特彼勒(CAT.US) 屬於典型工業資本開支受益標的。

如果基礎設施與製造投資回升,工業龍頭往往率先體現現金流改善。

這説明 Bridgewater 並非只押 AI,而是押 “投資週期擴張”。

真正有意思的是減持方向。

$賽富時(CRM.US)

$谷歌-A(GOOGL.US)

$Adobe(ADBE.US)

$AMD(AMD.US)

這些並不是壞公司。

但它們代表的是:

成熟軟件 + 高估值科技資產。

當基金開始從部分軟件龍頭撤出,轉向硬件鏈條與指數暴露時,

那更像是一種 “風險再分配”。

清倉 $美國電話電報(T.US) 與 $Annaly資本管理(NLY.US) 則釋放出另一層含義:

高利率環境下,傳統高分紅與利率敏感資產吸引力下降。

資金正在向更具成長彈性的方向移動。

真正關鍵的問題不是:

Bridgewater 買了什麼。

而是:

他們在降低什麼風險?

他們在增加什麼暴露?

這份持倉變化背後,我看到三條主線:

第一,繼續擁抱 AI 硬件與算力擴張。

第二,增加指數化敞口,降低個股集中風險。

第三,減少高估值軟件與部分利率敏感資產。

你更關注哪一點?

是 $美光科技(MU.US) 的週期彈性?

是 $英偉達(NVDA.US) 的持續統治力?

還是指數暴露背後的宏觀判斷?

📬 我會持續跟蹤機構 13F 的資金遷移路徑,拆解真正有結構意義的變化,而不是隻看 “賺翻了” 的表面現象。關注我,一起讀懂大資金的真實佈局方向。

本文版權歸屬原作者/機構所有。

當前內容僅代表作者觀點,與本平台立場無關。內容僅供投資者參考,亦不構成任何投資建議。如對本平台提供的內容服務有任何疑問或建議,請聯絡我們。