互聯網泡沫時期是誰家資本支出高誰家的估值就高,AI 時代是誰家資本支出高誰家的市值就被砸下來,兩者對比高下立判。

頂多存在估值偏高,但離泡沫還遠着,而且 7 巨頭除了特斯拉都有實實在在的業績支撐着。

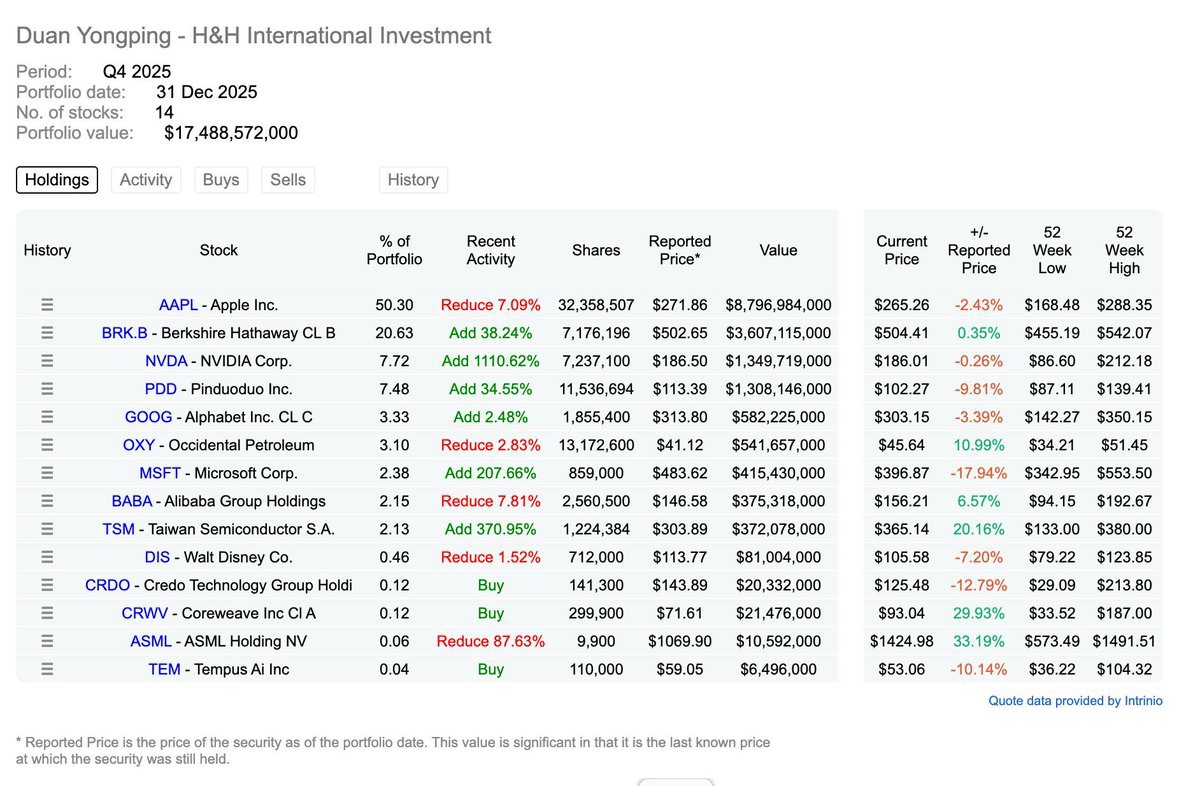

🔥📈 當所有人喊 AI 泡沫時,我看到段永平在 Q4 直接重倉 $英偉達(NVDA.US) $谷歌-C(GOOG.US) $台積電(TSM.US) $BRK.B

去年 Q4,市場最流行的一句話是——“AI 泡沫快結束了”。

但我翻看 Duan Yongping 的持倉變化時,看到的卻是完全相反的動作:不是減倉,不是觀望,而是大幅加倉。

$英偉達(NVDA.US)

$谷歌-C(GOOG.US)

$台積電(TSM.US)

$BRK.B

尤其是 $英偉達(NVDA.US),持倉增幅驚人。

這不是象徵性買一點,而是把倉位拉進核心區間。

當市場情緒在討論估值是否過熱時,他在做什麼?

他在加倉 “算力基礎設施”。

我理解這背後的邏輯很簡單。

如果 AI 只是情緒,那麼漲幅靠的是故事。

如果 AI 是結構,那麼漲幅靠的是資本開支。

現在發生的是後者。

雲廠商的資本支出沒有停。

數據中心在擴張。

HBM 產能在搶。

電力成為瓶頸。

這不是泡沫常見的特徵。

泡沫的特徵是:

故事多,現金流少,資本投入虛。

而現在:

芯片廠擴產

雲廠商提高指引

半導體設備商訂單排滿

這是產業鏈全面同步。

更有意思的是 $台積電(TSM.US)。

當最上游晶圓代工廠也被重倉時,我看到的是對 “長期需求持續性” 的下注。

$谷歌-C(GOOG.US) 則是另一層邏輯。

模型 + 分發 + 雲,三重結構。

如果 AI 是未來十年的生產力工具,那麼擁有算力入口與數據入口的平台,不是週期標的,而是基礎設施。

至於 $BRK.B。

這更像一個風險平衡器。

當一個投資者把高彈性算力股與穩健現金流資產放在同一組合裏,我看到的是結構配置,而不是盲目追高。

真正讓我在意的不是漲幅,而是倉位變化的方向。

當大眾在討論 “估值貴不貴” 時,大資金在問的是 “趨勢是否剛開始”。

我不否認波動會來。

半導體永遠是週期行業。

但我更在意的是——

當資本支出還在加速,當算力需求還在擴張,當機構資金持續集中,所謂 “泡沫” 的敍事,是否只是階段性的情緒釋放。

在我看來,這不是瘋狂,而是提前佈局下一輪產業週期的核心節點。

市場永遠會爭論泡沫,但資金流向往往比爭論更誠實。

本文版權歸屬原作者/機構所有。

當前內容僅代表作者觀點,與本平台立場無關。內容僅供投資者參考,亦不構成任何投資建議。如對本平台提供的內容服務有任何疑問或建議,請聯絡我們。