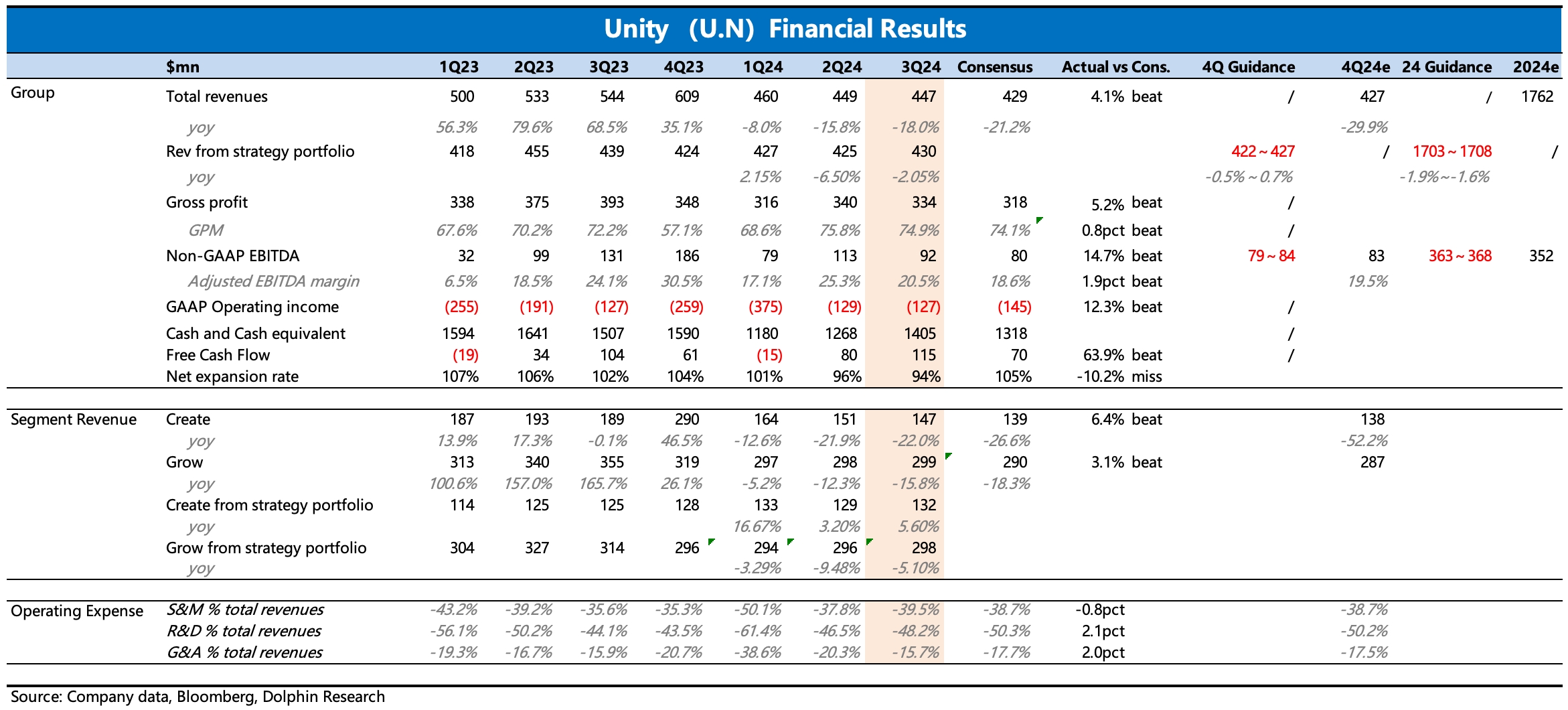

$Unity Software(U.US) first take: 三季度业绩整体还算超预期,其中在利润端超得更多。收入上,Grow 业务还有拖累,Create 业务继续回暖。

公司对 Q4 的收入和盈利指引略超预期。公司虽然上调了全年指引,但上调幅度只是隐含了 Q3 当期超指引的幅度,因此市场反应会比较平淡。不过管理层在电话会中还是表达了自己对指引相对谨慎的态度,和上季度一样,海豚君还是认为 Q4 指引偏向保守。

而海豚君比较关注的前瞻性指引,就比较复杂了,有好有坏。好的是,递延收入无论是短期还是长期,均环比小幅增长。整体待履约合同额虽然环比也有所减少,但计算得的当季新签合同规则环比是在增加的。不过忧的是,大客户数量相比上季度减少了一些,同时来自老客户的整体收入继续同比下滑(有部分业务主要关闭的影响)。

总的来说,Unity 的向好趋势没变,但节奏还比较慢。9 月 Unity 宣布取消 Runtime 收费,改为原来的引擎直接提价模式,股价已经提前给了积极反应。但海豚君认为,两大业务当下仍然有一些疑问待解决:1)10 月 Unity 6 发布,海豚君比较关注 Runtime 收费取消 + 新引擎发布后,客户回归情况如何?2)而广告业务上,暂时还未体现出明显的修复,加上昨天 Applovin 刚发布了 Q3 业绩,营销收入继续大幅增长,可见 Applovin 还在抢占市场份额。

Unity 的广告技术改善效果上具体推进情况?上述问题财报中还反映不出来,稍后海豚君将结合电话会再作详细解读。

本文版权归属原作者/机构所有。

当前内容仅代表作者观点,与本平台立场无关。内容仅供投资者参考,亦不构成任何投资建议。如对本平台提供的内容服务有任何疑问或建议,请联系我们。