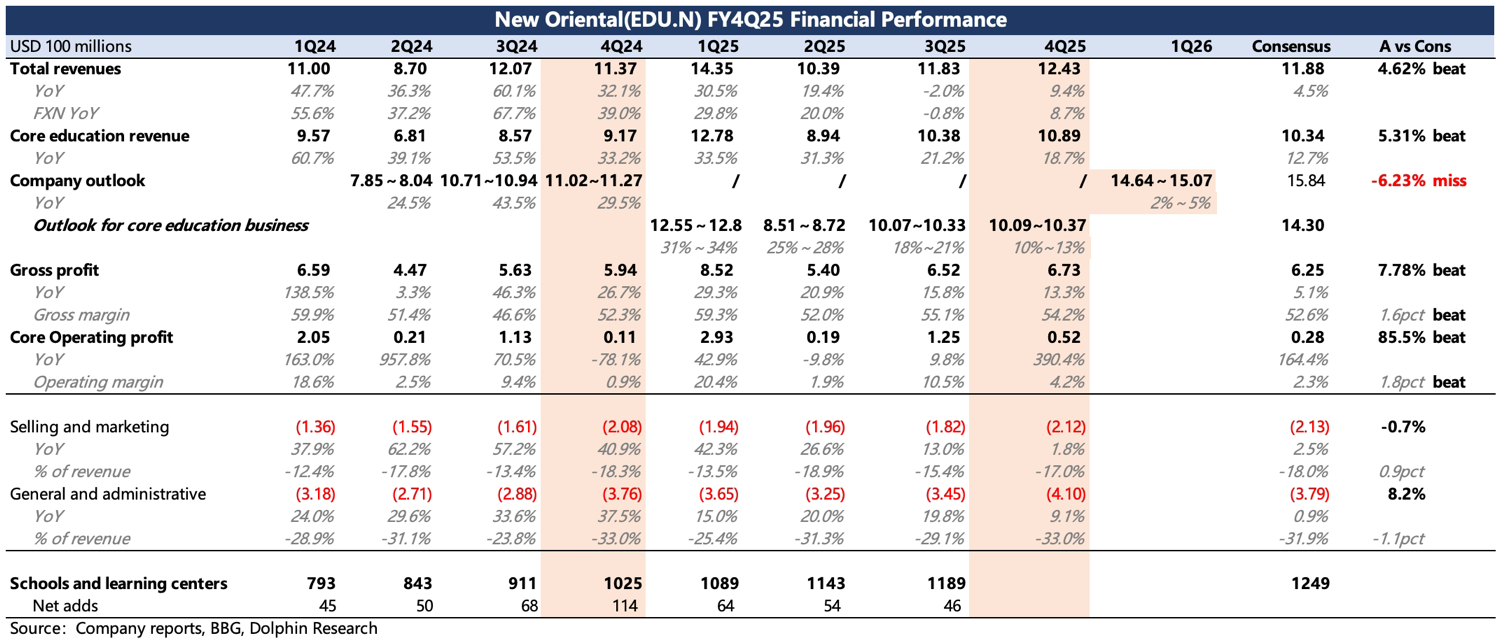

新东方 4Q25FY 火线速读:这次业绩的大坑又在指引上,包括下季度以及 2026 财年全年的收入指引,均弱于市场预期,不排除有管理层的谨慎保守考虑。

这次并没有单拎出教育收入做指引,因此电商在其中的拖累有多少,还需要听管理层介绍细分业务情况。

但短期无疑会再次打击市场信心,唯一聊以慰藉的是,降本提效的进展有所超预期。和上季度的感受一样,虽然新东方目前估值不高,但在基本面隐忧消除之前,还是只能看看 “分红底” 的估值机会。

1、指引又 “暴雷”:当期业绩超出指引和预期。但管理层对 1Q26、2026 全年的收入增长指引均不及预期——下季度增速 2~5%,全年也近 5%~10% 增长,市场则还是预期会有一个 10% 以上的正常增幅。

2、隐忧在哪里?:由于这次给的是总收入预期,因此较难清晰确定具体哪一块出了问题,海豚君猜测主要是留学和直播电商。

电商业务海豚君一直不做积极预期,4Q25 及 1Q26 都还在董宇辉分手同比基数的阵痛期之内(下滑 30%),Q4 表现也不及预期。

我们主要担忧留学业务(在我们的模型中,对集团估值影响更大)。

本季度留学表现(考培增速 15%,咨询增速 8%),整体上看其实没我们预想得那么差。但关税后,对抗升级、签证审批放缓,都对美国留学需求造成了打压。而咨询需求往往领先考培,由此可见短期未来留学业务的需求压力。

3、其他业务暂时稳定:除此之外的其他业务,表现都暂且算正常。不过值得注意的是,素培报名人次的增速再次显著下滑,不知是否同样有假期错档的影响,因此当季增长还主要靠客单价的提升。

4、集团内推进提效:Q4 盈利表现,在剔除商誉减值的影响后,实际上是略超预期的,Non-GAAP 经营利润率 6.6%,同比提升了 3pct。上季度管理层也有过对提高投入效率、优化成本支出的相关表态。$新东方-S(09901.HK)$新东方(EDU.US)

本文版权归属原作者/机构所有。

当前内容仅代表作者观点,与本平台立场无关。内容仅供投资者参考,亦不构成任何投资建议。如对本平台提供的内容服务有任何疑问或建议,请联系我们。