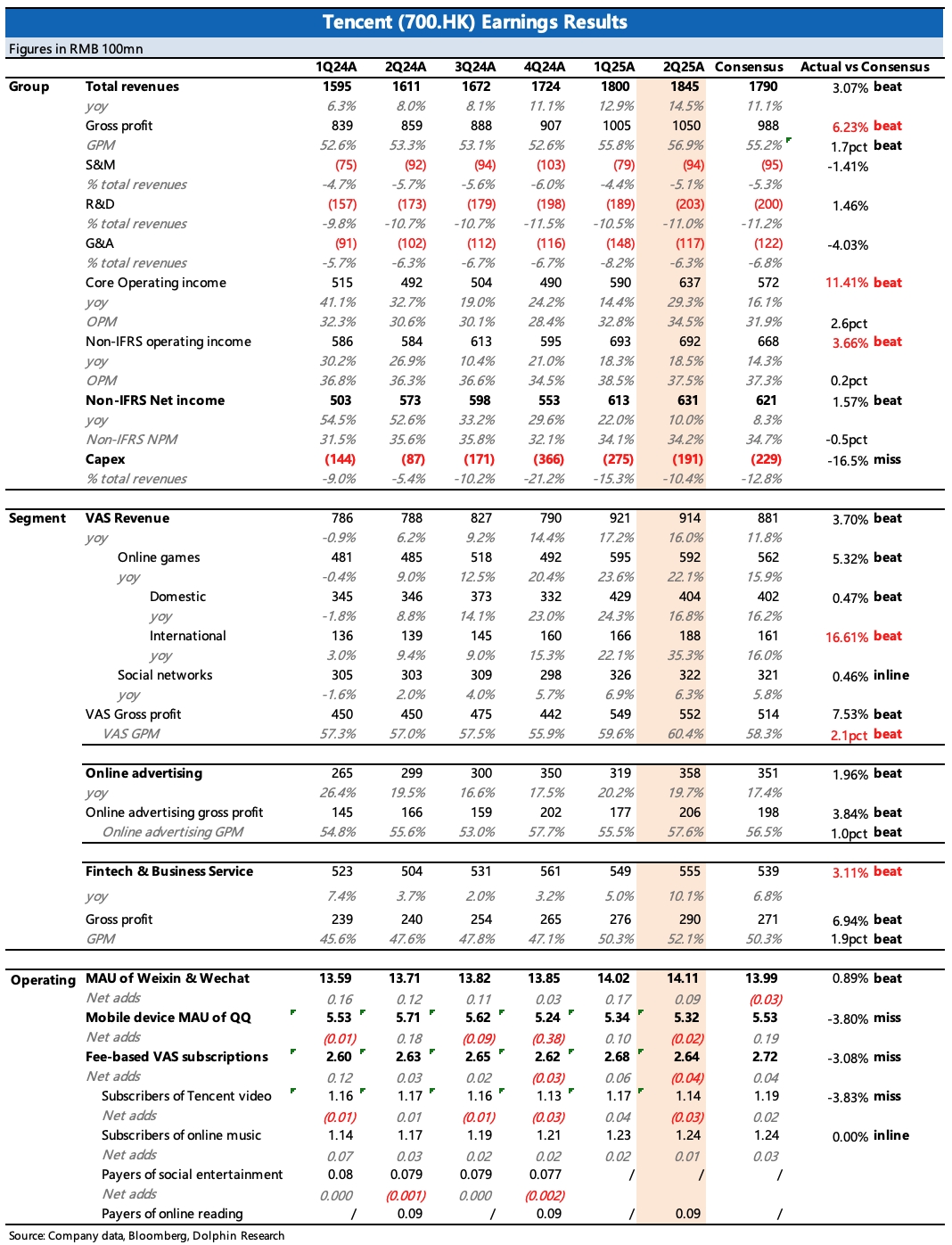

腾讯 2Q25 火线速读:股王的业绩依旧稳得没话说,二季度整体小超预期,主要体现在游戏增长以及盈利改善上。

1、海外游戏惊艳:Q2 游戏整体增长 22%,其中本土 17%、海外 35%(汇率中性下为 33%),超预期在海外收入。

一方面是老游戏,Supercell 旗下《皇室战争》,以及《PUBG Mobile》的增长带动;另一方面是新游《沙丘:觉醒》的增量。

国内游戏靠新游《三角洲行动》,长青《王者荣耀》、《和平精英》等抗住了去年的基数压力。

三季度《无畏契约》手游上线,有望接力继续保持强劲增势。

2、广告保持高增长:Q2 广告增速 19.7%,略超预期。

从视频号变现起,腾讯生态内的广告收入就在一路高速狂奔。除了视频号广告、小游戏广告、搜一搜广告等新库存的释放,AI 同样对全域广告带来了投放效率的提升。

二季度行业整体表现一般,主要是 618 消费不及预期,腾讯的增速妥妥领跑。

3、金科进一步回暖:Q2 金科企服合计增速回升到 10%,市场原本因整体消费环节的低迷而预期保守。

海豚君认为,除了视频号电商佣金(5 月微信组建电商产品部,商家入驻加快)、腾讯云(因算力主要对内,因此仅预期 15%-20% 左右的增速)的带动外,占大头的金科业务,二季度已经恢复增长。

4、费用可控,盈利能力继续提升:因 AI 提高资本开支已一年,市场不乏对腾讯利润率影响顾虑。虽然海豚君认为 AI 革新时期,投入长期成长比维持短期利润更有价值,但实际情况是,腾讯仍然未停止主业盈利能力的提升。

Q2 核心主业的经营利润同比增长 29%,增势强劲,利润率为 34.5%,环比继续提升了近 2pct,成本、费用的优化均贡献约 1pct。

毛利率主要是因为游戏、广告等本身高利润率的业务占比提升,聚焦长青游戏 IP 开发的战略,也使得近两年新游的变现效率高于以往。

而费用上,增长主要体现在由 AI 带来的的服务器带宽、设备折旧上,以及研发人员的成本,但整体看均相对可控。

5、投入与回购:二季度 Capex 191 亿,环比下降了 30%,应该主要因为 H20 禁令影响。此前放开 H20 供应,据悉腾讯马上新下了订单,因此预计后续还是会保持持续增长的投入。

二季度回购有所提高,但整体还是在 8、900 亿回购的预算框架之内,随市值波动灵活调整。$腾讯控股(00700.HK) $腾讯控股(ADR)(TCEHY.US)

本文版权归属原作者/机构所有。

当前内容仅代表作者观点,与本平台立场无关。内容仅供投资者参考,亦不构成任何投资建议。如对本平台提供的内容服务有任何疑问或建议,请联系我们。