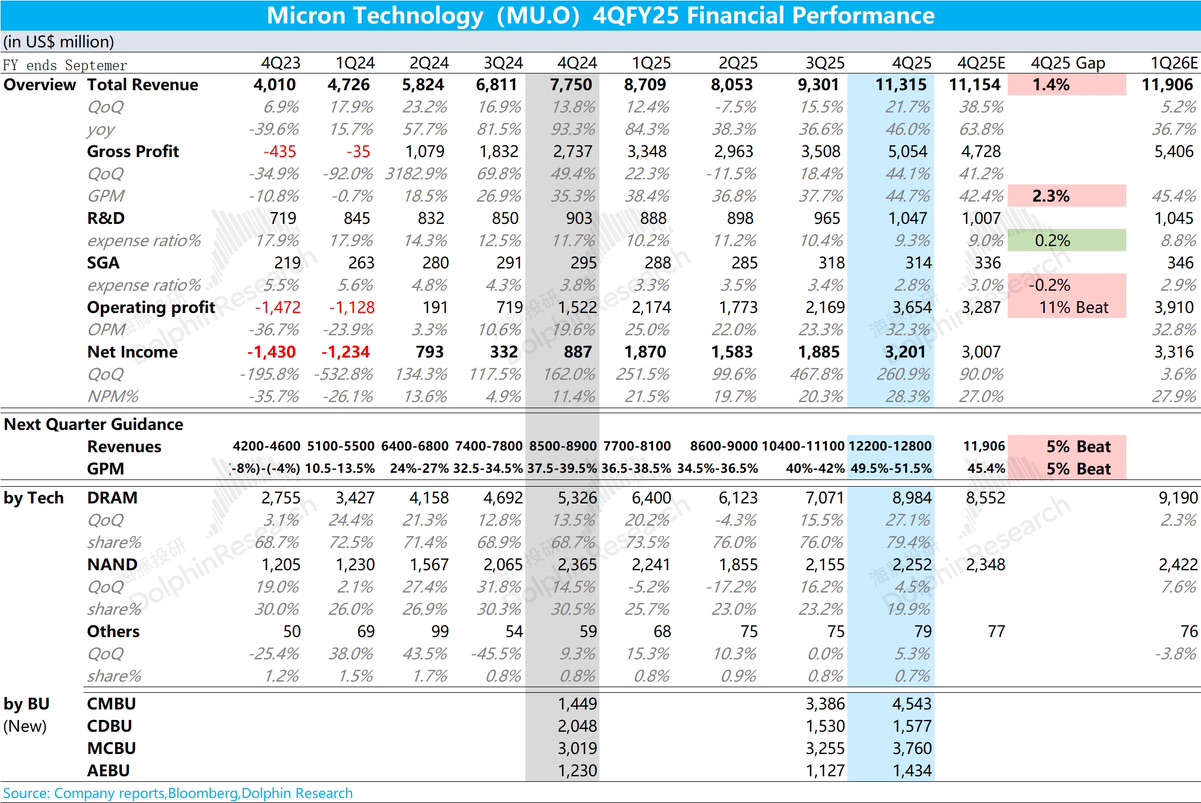

美光 4Q FY25 火线速读:公司本季度收入和毛利率都达到了市场预期,主要是受 DRAM 业务增长的带动。

公司经营费用端保持相对平稳,利润释放主要来自于收入增长和毛利率提升的带动。

公司具体业务分为三部分来看:

①HBM 业务本季度收入将近 20 亿美元,环比增长 5 亿美元左右,主要受益于英伟达 GB 系列的量产增加;

②传统 DRAM 业务本季度收入达到 69 亿美元,同比环比均有明显提升,受量价齐升的带动;

③NAND 业务本季度收入 22.5 亿美元,虽然出货量环比有所回落,但价格端也开始回升。

结合公司指引,美光预计下季度营收 125 亿美元(正负 3 亿),环比增长 12 亿美元;毛利率更将达到 50.5%(正负 1%)。

两项指引都明显好于市场预期,这也表明公司存储产品将继续好转。随着存储产品的价格上涨,产能利用率和毛利率都将有明显的提升。

在云服务大厂大幅提高资本开支的带动下,存储产品的供需市场出现不小的变化,尤其是从 HBM 领域逐步延伸至传统 DRAM 和 NAND 领域。只要下游 AI Capex 保持高增长,美光将继续受益于本轮存储行业的上行周期。

更多详细信息,欢迎关注海豚君后续的具体点评和管理层交流纪要内容。$美光科技(MU.US)

本文版权归属原作者/机构所有。

当前内容仅代表作者观点,与本平台立场无关。内容仅供投资者参考,亦不构成任何投资建议。如对本平台提供的内容服务有任何疑问或建议,请联系我们。