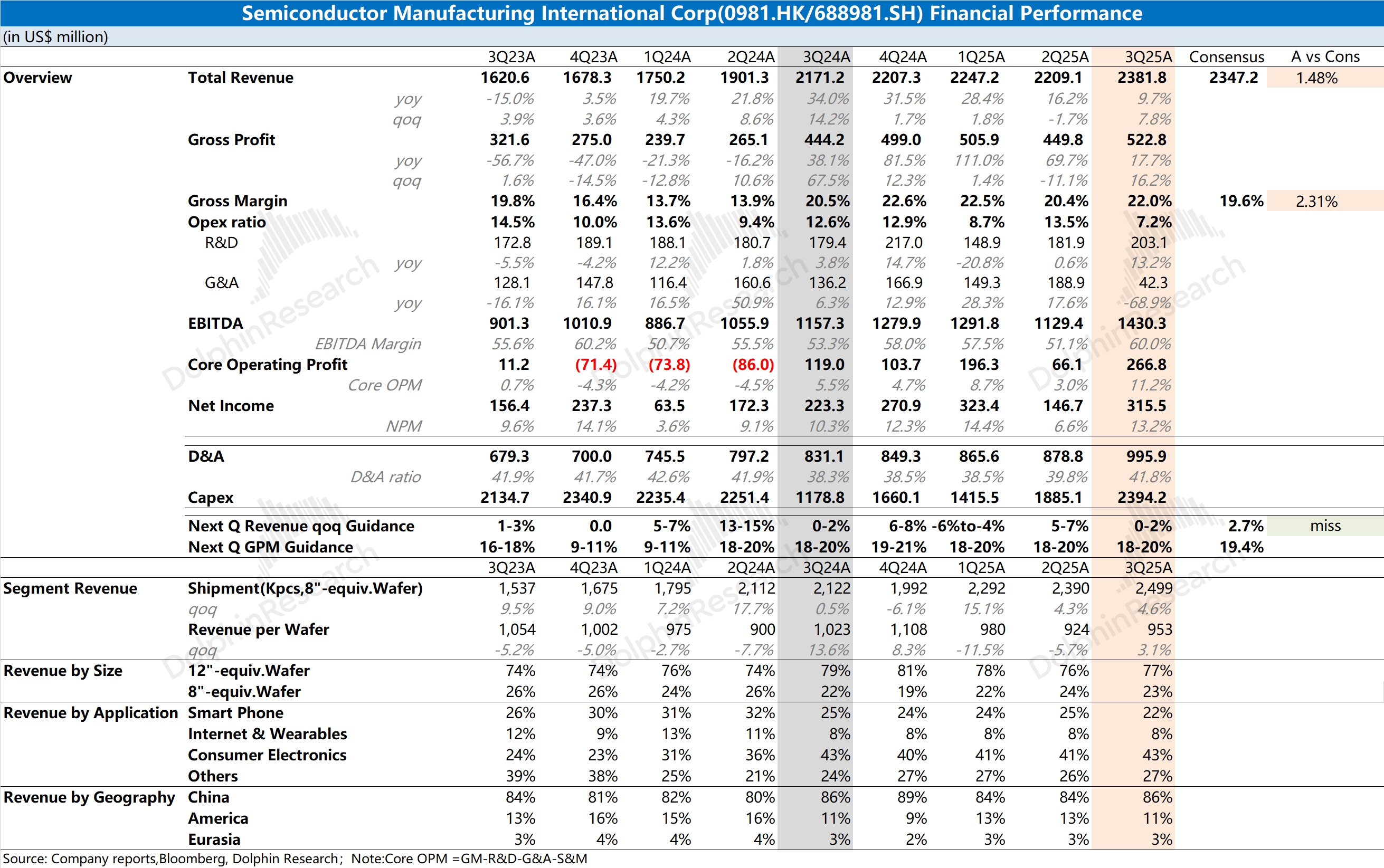

中芯国际 3Q25 火线速读:公司本季度收入和毛利率都好于指引预期,其中收入端增长来自于晶圆出货量和出货均价都有提升,12 寸晶圆占比回升对均价有所带动。公司本季度均价回升幅度大于单位成本的增加,带动了本季度毛利率的回升。

虽然本季度毛利率回升明显,但公司对下季度的指引依然相当平淡。公司预计下季度收入环比增长 0-2%,低于市场预期(环增 2.7%);公司下季度毛利率指引依然给在 18-20% 的区间,相对保守,但也透露着公司下季度可能面临单位成本增加的压力。

具体分业务来看:公司的客户主要集中在中国地区,国内收入占比达到 86%。各下游市场中,消费电子类、工业及汽车和智能家居的需求有所回升,手机业务占比再次回落至 2 成左右。

公司本季度资本开支达到 23.9 亿美元,创出季度新高。公司此前透露 2025 年全年资本开支将与 2024 年持平,借此推测四季度资本开支为 16.4 亿美元。由于四季度往往在全年中有着不低的资本开支表现,海豚君预期公司全年资本开支有望超过去年的 73.3 亿美元。

整体来看,虽然传统半导体行业还未真正回暖,但中芯国际依然维持着较高的资本开支和扩产节奏。虽然公司毛利率仅有 20% 左右,低于联电和格芯等同行公司,但公司享受着更高的估值水平,这里主要还注入了公司持续成长和制程突破的长期信仰。

而在当前的情况下,只要公司依然保持较高的资本投入和稳步扩产,短期的业绩扰动并不会影响投资者的 “长期信心”。每当科技摩擦、地缘风险等因素升级时,公司及本土产业链的价值会进一步显现。更多信息,欢迎关注海豚君的后续点评和管理层交流纪要内容。$中芯国际(00981.HK) $中芯国际(688981.SH)

本文版权归属原作者/机构所有。

当前内容仅代表作者观点,与本平台立场无关。内容仅供投资者参考,亦不构成任何投资建议。如对本平台提供的内容服务有任何疑问或建议,请联系我们。