服务通胀真那么容易 “消灭” 吗?小心市场矫枉过正

大家好,我是海豚君。

这几周美股似乎对宏观层面 “偏鸽” 消息反应尤其灵敏,而对 “偏鹰” 的信息反应则较为迟钝。

比如说,10 月 CPI 因滞后的统计方法造成的 “纸面” 降温以及鲍威尔的 “鸽式” 表态带来美股的大幅反扑,但对随后高位盘旋的就业和薪资数据反应反而不是那么灵敏。

但上周美国最新 PMI 中持续高温的服务业数据公布之后,美股还是回归了现实:关键股指全面回落;相反,上周的 A 股则比较坚挺,同时恒生指数继续猛烈反弹。

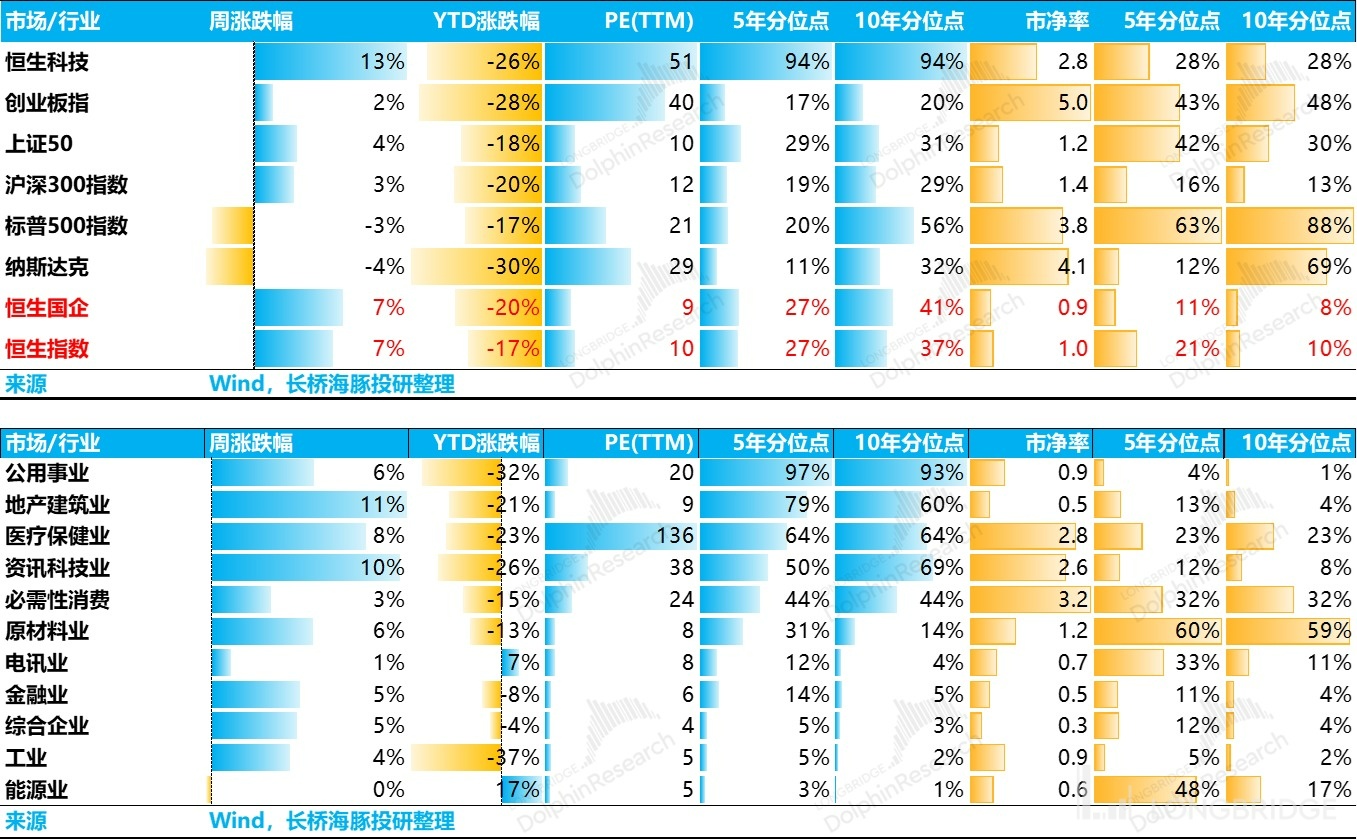

但如果细看分行业和板块,反弹似乎已有进入尾声状态:

(1)代表 REOPEN 预期的社服涨幅已经不高,领涨的是外资比较偏好的食品饮料 + 家用电器,以及消费券预期的商贸零售;

(2)港股来看,涨幅比较猛烈的是地产建筑和资讯科技行业,其中地产建筑行业上周其实已经在博弈为明年经济工作定实际目标的经济工作会议(本周开启)。

(3)港股科技行业的上周的行情就更明显了:在海豚君持仓池(基本面较好)的个股涨幅均相对较低——大多在 20% 以内,而观察池当中(基本面一般)涨幅都非常可观,大多在 30% 以内,诸如 B 站、泡泡玛特和小鹏等等,而连观察池都没进的超级小票,如陌陌、每日优鲜、趣头条、虎牙、斗鱼、途牛等等,已经进入 “魔性表演” 时刻,动辄 40%-50%。

从以上的涨跌可以提取的关键信息大致两点:(1)从交易 REOPEN 的估值修复,到上周已经是博弈这周的经济工作会议内容;(2)估值修复进入尾声——大票涨幅迟钝,而小票群魔乱舞。

换句话说,本周而言如果经济工作会议结果除非大幅超预期,否则只能说是利好兑现;而港股的尾声行情如果全球宏观还是 2020 年 “全球空前放水” 的水牛前景,继续或许跟风还有机会。

但是海豚君在上周的组合策略中说了,2023 年美股可能面临的前景——高通胀、高利息、低增长的 “滞涨式” 衰退环境,美元世界依然是 “紧缩” 的收水环境,尤其是上周的美国的 PMI 和 PPI 数据并不支持一个迅速宽松的美元世界,市场之前的表现明显有点过于乐观了。我们来具体看一下:

一、高热 PMI?归根还是服务通胀预期

美国上周公布了最新的经济前瞻指标 11 月 PMI 数据——不同于上个月商品和服务双双下行的情况,最新月份商品和服务开始 “反向运动”:

1) 商品从 11 月开始明确掉入了 50 荣枯岭以下的收缩空间,而且新订单下滑幅度更大,明确指向未来商品通胀的持续回落;

2)服务 PMI 反而加速扩张:非制造 PMI 本来就在扩张区间内,但 11 月份扩张幅度没有收窄,反而进一步扩大到了 56.5,新订单也没有明显回落。

而贡献扩张的分项当中:物价持续在 70 高位,其他如非制造的商业活动、就业等关键分项都还在进一步扩张,这也就是意味着服务类企业的商业经营活动还在进一步扩张,而服务类的就业也再进一步扩张当中。

而之前海豚君也已经说了,结合制造业产能利用率的高位下行、和制造业 PMI 的持续回落,商品通胀已经不足为惧。而在高利率和收水环境打压房价、租房新租约价格持续下行情况下,居住成本回落也是时间问题。

真正难以判断的是 ex-居住成本的和核心服务通胀(PCE):这个数据 10 月同比是 4.54%,未见降温,可以侧面通过本周二马上要发布的美国 11 月 CPI 数据来观察进展情况。

二、保守预期被矫枉过正了

在 11 月薪资环比加速、10 月剔住房核心服务 PCE 还在加速的情况下,由于美联储官员的温和表态,对利率预期比较敏感的两年期国债收益率已经从近期高点 4.25% 滑到了这两天最低 3.42%,下行了 83 个基点,似乎市场并没有充分计价高息环境可以要维持一段时间。因此,美国 PMI 数据发布后,美国国债收益率再次回升。

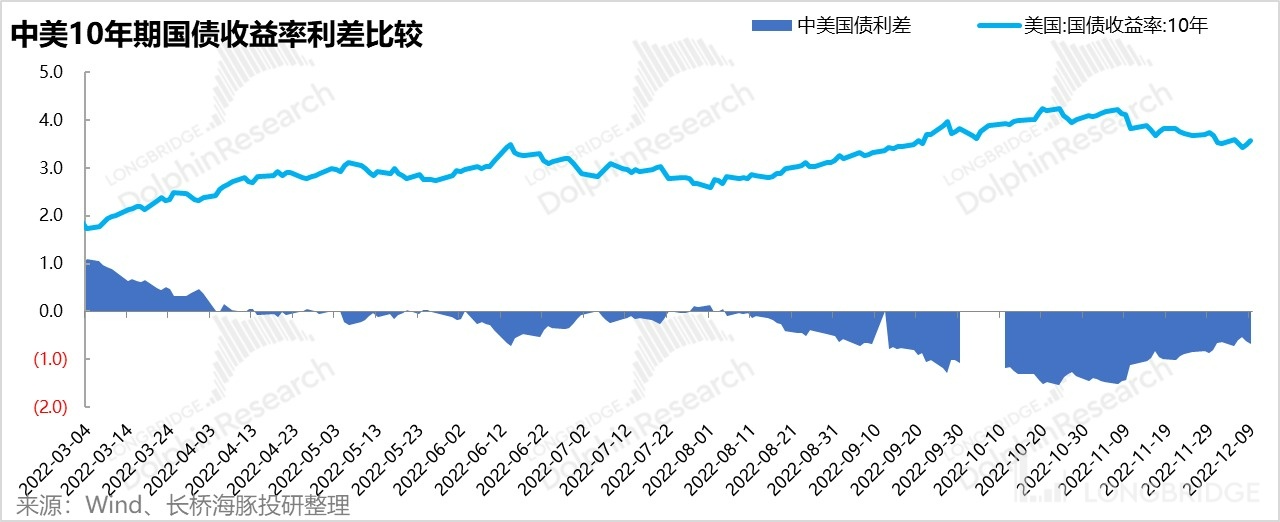

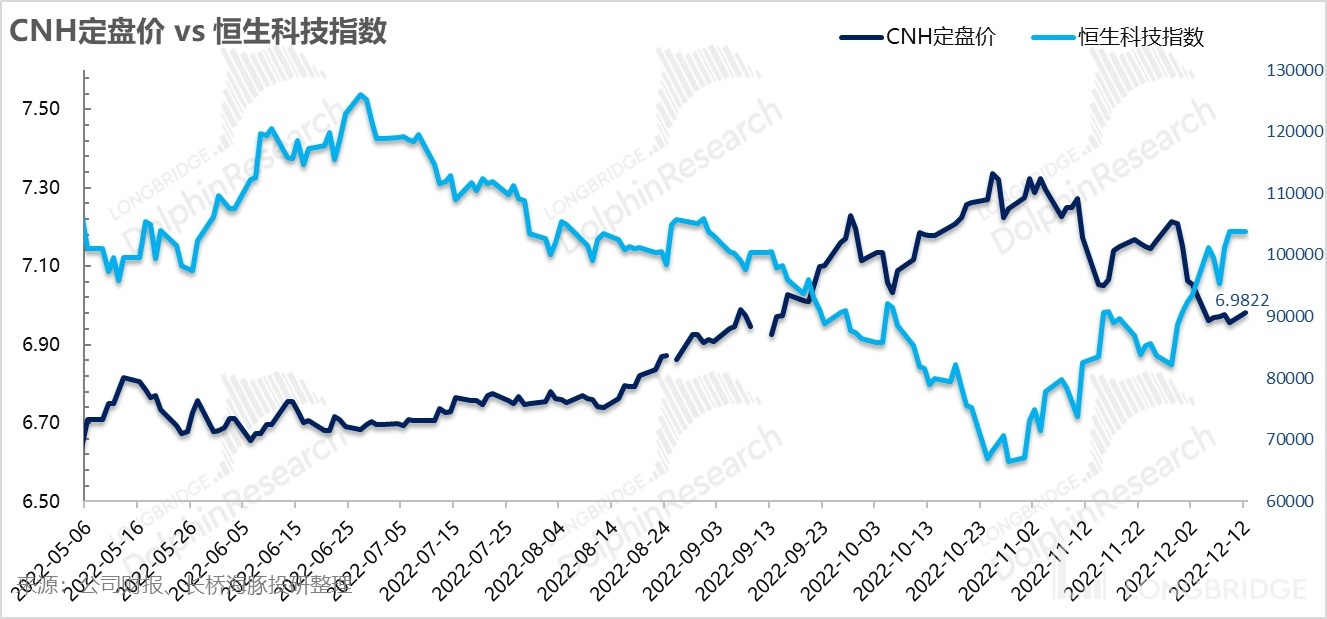

而本来中美 10 年国债收益率本来在持续收窄的倒挂幅度再次抬头;而另外一个跟港股修复相关的观测指标——离岸人民币汇率相比上周五小幅回调。

这两个指标的边际下行,在 REOPEN 修复到博弈明年大力度的经济政策之后,对港股、A 股的修复行情是一种宏观压力。

另外,本周又遇上中、美双双发布关键经济数据的 “宏观周”——中国发布 11 月贷款、投资、社零、工业增加值等数据,另外还有已经被市场充分交易了的中央经济工作会议。

美国周二发布 11 月 CPI、周四美联储议息会议,更新政策声明以及经济展望。尤其是,市场在美国 CPI 发布和议息会议所在周,交易避风险已经是常规操作。

但整体上,海豚君仍然认为,在美国加息加速度问题已过、加息高度市场定价到 2 年期美债收益率 4.5%-5% 的区间之际(对应当前薪资涨幅和 ex-住房服务通胀,vs 当前的 4.2-4.3 左右),港股和 A 股的外围风险就会减小;但后面进一步的涨幅需要精选基本面,能用修复的业绩来兑现估值修复的公司。

三、Alpha Dolphin 组合收益

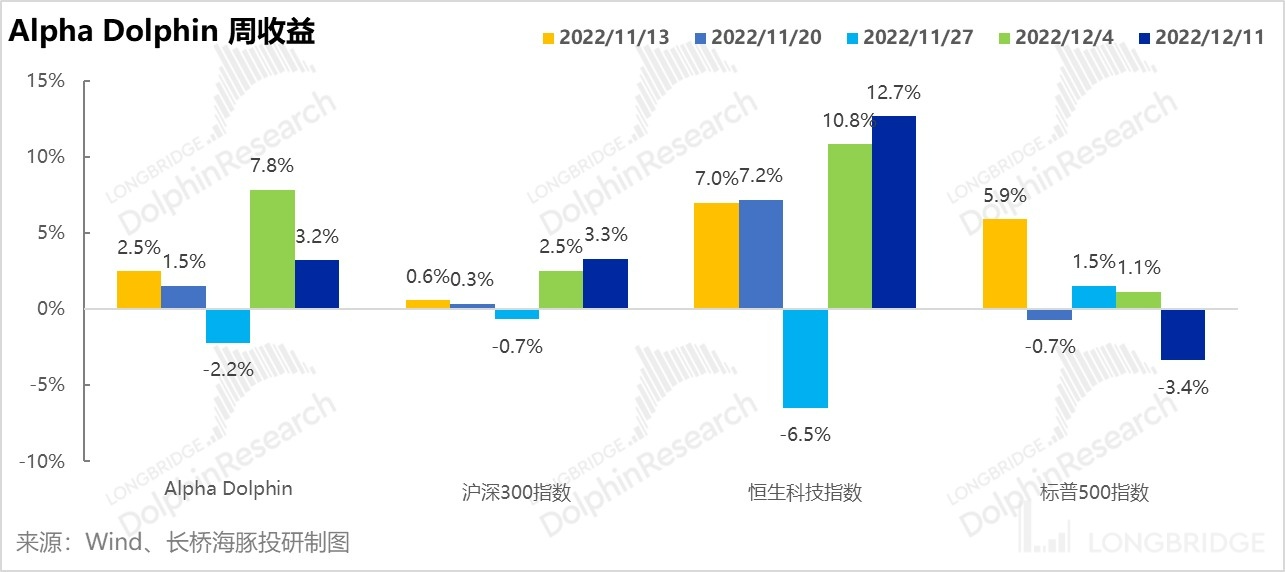

由于市场风险有所上升,海豚君的 Alpha Dolphin 组合减少现金权重的速度放缓,上周仅加仓了两个百分点,买入了恒生科技指数 ETF。

整体上,截至 12/9 日这周,Alpha Dolphin 组合上涨 3.2%(其中权益上涨 4.3%),与沪深 300(3.3%)基本持平明显超过标普 500(-3.4%),但明显不及恒生科技指数(12.7%)。

自组合开始测试到上周末,组合绝对收益是 7%,与基准标普 500 指数相比的超额收益为 17%。

四、个股表现:最后的估值修复

上周无论是海豚君的模拟持仓组合还是观察仓票池,普遍是新能源、美股下跌,但上涨的公司当中,持仓池涨幅显著低于观察票池。

而细看上周观察池涨幅靠前的基本全为基本面崩盘导致估值和业绩双杀的公司,比如哔哩哔哩、泡泡玛特和小鹏汽车等等,而且这三家公司普遍有一个特征:基本盘烂掉同时商业生存能力无法明确自证,戴维斯双杀过程中股价底部不好衡量,因此跌的时候没有下限,修复起来也比较魔性。

对于涨跌幅度较大的公司,海豚君整理的驱动原因如下,供大家参考:

从海豚君票池的个股南北资金流向来看,分众上周从股数上来看依然是净买入榜的榜首,美的沪深股通的持股占比已经床开通以来的历史新高;而净流入榜单上罕见地出现了两个整车公司——吉利和比亚迪。卖出榜上依然是新能源和半导体板块,诸如小米、歌尔、京东方、恩捷、隆基等。

五、本周重点关注

本周是超级宏观周,除了携程之外,其他基本都是宏观事件,具体关注重点海豚君参考见闻整理的信息,给大家分享如下:

1)携程关键是看电话会会公司对于疫情和疫情后修复展望;

2)国内宏观关键是看社零数据和任何可能的经济工作会议信息;

3)最重要的是关注明天美国要发布的 11 月 CPI 和周四的议息会议。

六、组合资产分布

调仓之后,目前组合共配置了 30 只股票/股指,其中超配一只,标配 4 只,低配个股为 25 只。截至上周末,Alpha Dolphin 资产配置分配和权益资产持仓权重如下:

<正文完>

近期海豚投研组合周报的文章请参考:

《政策转向预期背后:不牢靠的 “强美元款” GDP 增长?》

《接盘的南下 vs 疯跑的北上,又到考验 “定力” 的时刻》

本文的风险披露与声明:海豚投研免责声明及一般披露

本文版权归属原作者/机构所有。

当前内容仅代表作者观点,与本平台立场无关。内容仅供投资者参考,亦不构成任何投资建议。如对本平台提供的内容服务有任何疑问或建议,请联系我们。