阿里暴力拉涨背后,中国资产的春天彻底回来了?

大家好,我是海豚君,每周的市场组合策略又来了。关键信息如下:

1)中概大涨,除了上周海豚君所说的十年美债价格回落(因美国服务业 PMI 拐点性收缩),相当于分母端折现回落,更主要的是人民币大涨带动的分子端预期上行,中国资产基于人民币计营收和利润,离岸资产估值以美元计价,一上一下带动中概资产超速上行。

2)从估值分位来看,经过这段时间的持续上涨,港股已经逐步靠近历史平均估值水位, 而明年出口注定较弱,后续人民币升值接近平缓期后(人民币兑美元 6.6-6.7 左右),基于 2023 年美元很难再现大水漫灌的基准假设,个股的业绩兑现会愈加重要。而这波估值反弹中,一些基本面差、单纯靠宏观 Beta 变化拔估值的魔性小票,后面业绩兑现差,股价回落的风险非常大。

如果一定要找,需要去找低估值、基本面有改善预期,仍有修复空间的个股——比如上周海豚君通过电商综述给大家筛选出来的阿里与滴滴。

3)十年美债本周已经快速从上周的 3.9% 回落到了 3.5% 左右,在就业市场仍然紧俏的情况下,修复估计稍纵即逝,而且本周美股开始正式驱动财报季,海豚君跟踪的台积电打头阵,需要尤其关注这波财报季的企业的库存风险与 2023 年一季度以及全年的业绩展望风险。上一个季度美股互联网巨头股价坍塌基本全在展望悲观上。

4)Alpha Dolphin 组合已提前调仓,中概权重最大,上周收益超过 6%,上涨之后当周无调仓。

以下是详细内容:

一、美股喘息之后,业绩锤正在路上

1) 国债如期回落

先看全球股权资产的定价锚——美国十年期国债收益率:海豚君在上周组合周报《美股没来过年红,却要来个业绩锤》中所说,十年美债收益率再次触手就能摸到 4% 的时候,继续上行风险已然不大,美股上周会有一定修复。

而实际情况也确实如此,十年期美债收益率下行了 30+ 基点,回落到了 3.55%,下行的主要贡献就是长期真实经济增长预期下行,长期通胀预期回落也有一定贡献,但贡献并不大。

2)衰退交易又来?非制造业 PMI 塌方的连锁反应

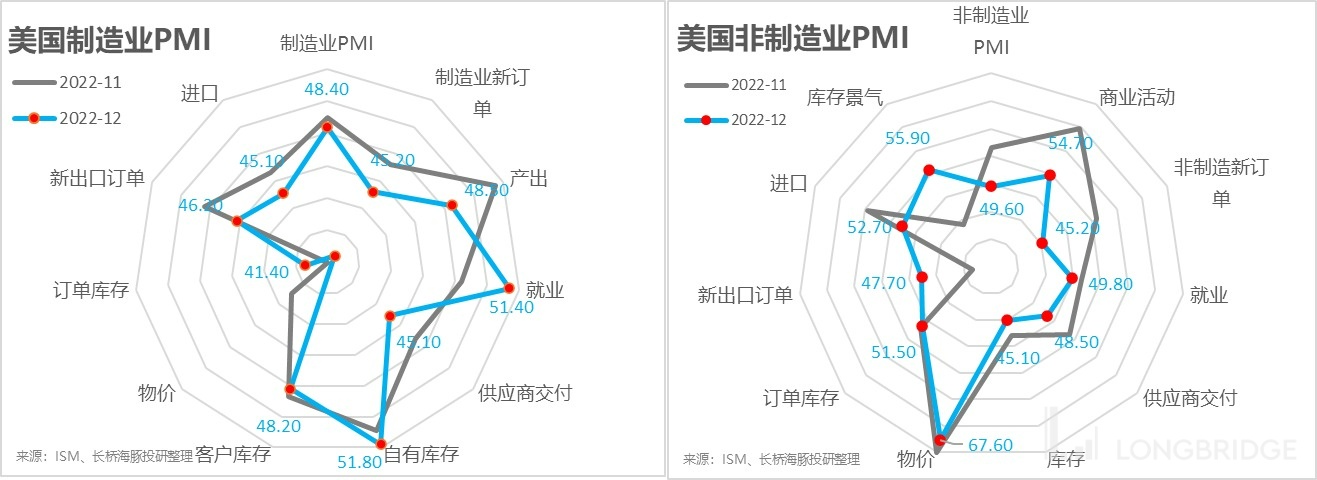

海豚君之前说过,服务业 PMI、服务消费 + 就业是接下来美国经济的三大关键观测指标,其中服务业 PMI 是最为前瞻的经济指标,就业和服务消费都属滞后指标。

而上周,与服务业相关的 PMI 发生了关键的拐点性变化:12 月的美国非制造业 PMI 首次滑落到 50 以内,而上个月还是 56.5,直接收缩了 7 个百分点,回落幅度非常大,其中两个细分关键指标——新订单和商业活动指数回落幅度最高。

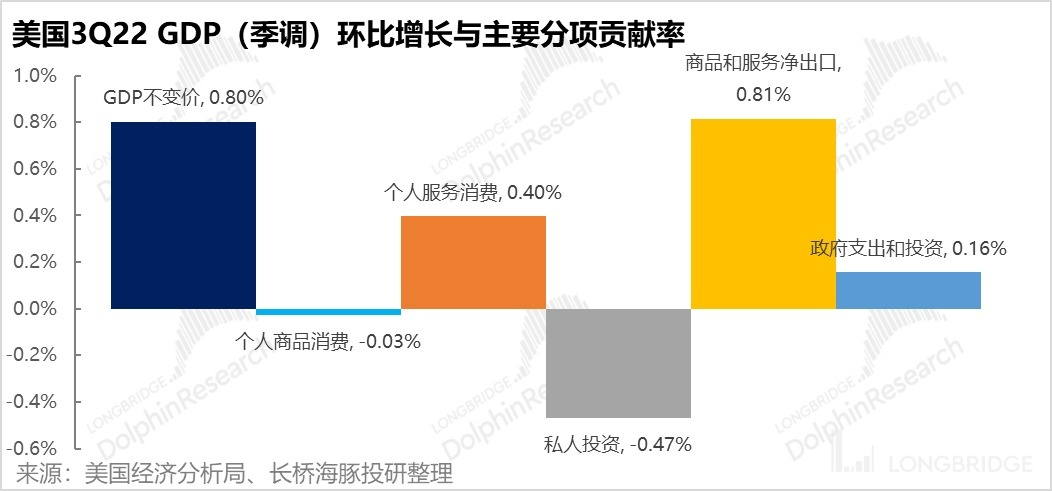

这个变化之所以重要,是因为目前美国经济 GDP 增长,GDP 的核心支撑主要来源于个人服务消费(净出口看似贡献较大,其实主要是进口回落带来的净出口额变大,背后的本质是商品需求走软)。

企业有利润的时候才会扩张,非制造业物价 PMI 仍在历史高位的情况下,新订单和商业活动的快速回落,且非制造业 PMI 收入进入 50 以下的收缩区间。这很可能意味着,在高服务消费物价挤压下,服务业企业的盈利能力正在变差。

考虑到四季度财报季来袭的时候,左右股价的关键变脸其实是在新一年和一季度的盈利展望,服务业 PMI 的快速回落对企业的盈利展望会有蒙上一层阴影。

3)、又确认了一次,美国还是缺人

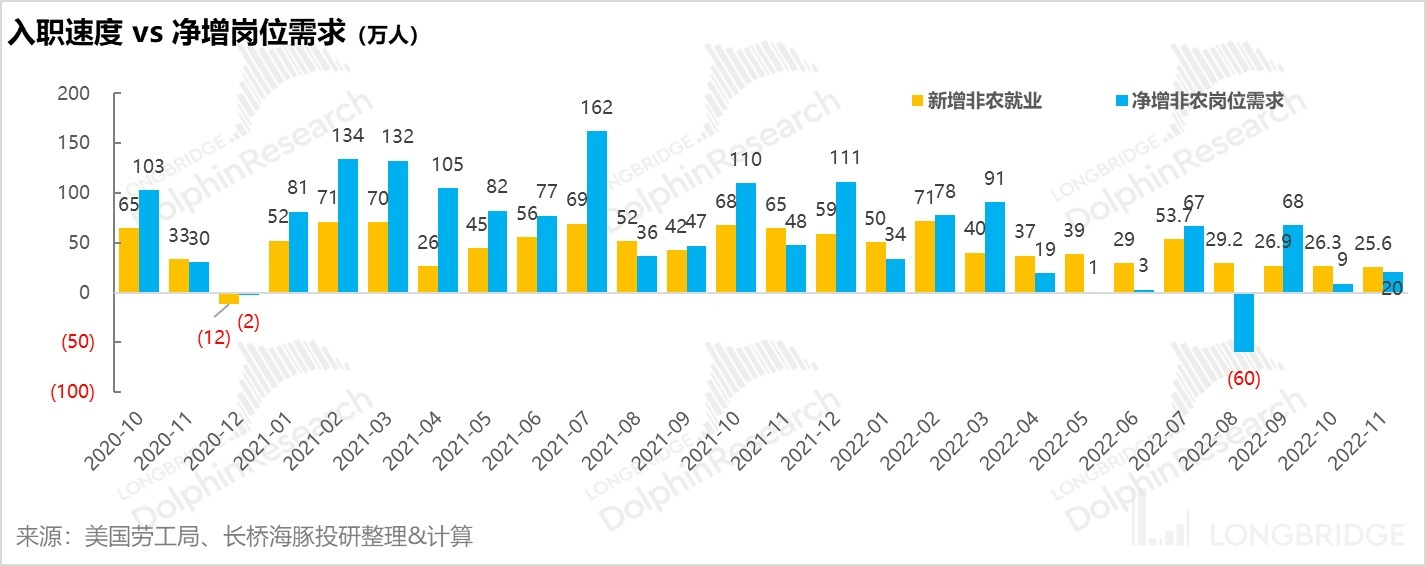

上周岗位空缺和就业数据公布,趋势上没有本质不同,依然是 “缺人” 的就业市场。

1)11 月非农岗位空缺确实还在回落的路上,不过空缺岗位减少主要是靠大量新增就业的填补,而不是岗位的净需求减少了。在人力池子没有同步变大的情况下,缺人量的收窄主要靠靠失业率的降低来实现的,而就业市场的紧张程度(岗位空缺数相对再找工作的失业人数的比值)还在加剧。也就是说后面的空缺岗位要么加薪招人,要么长期空着,要么企业情况变差后,撤回待招空岗。

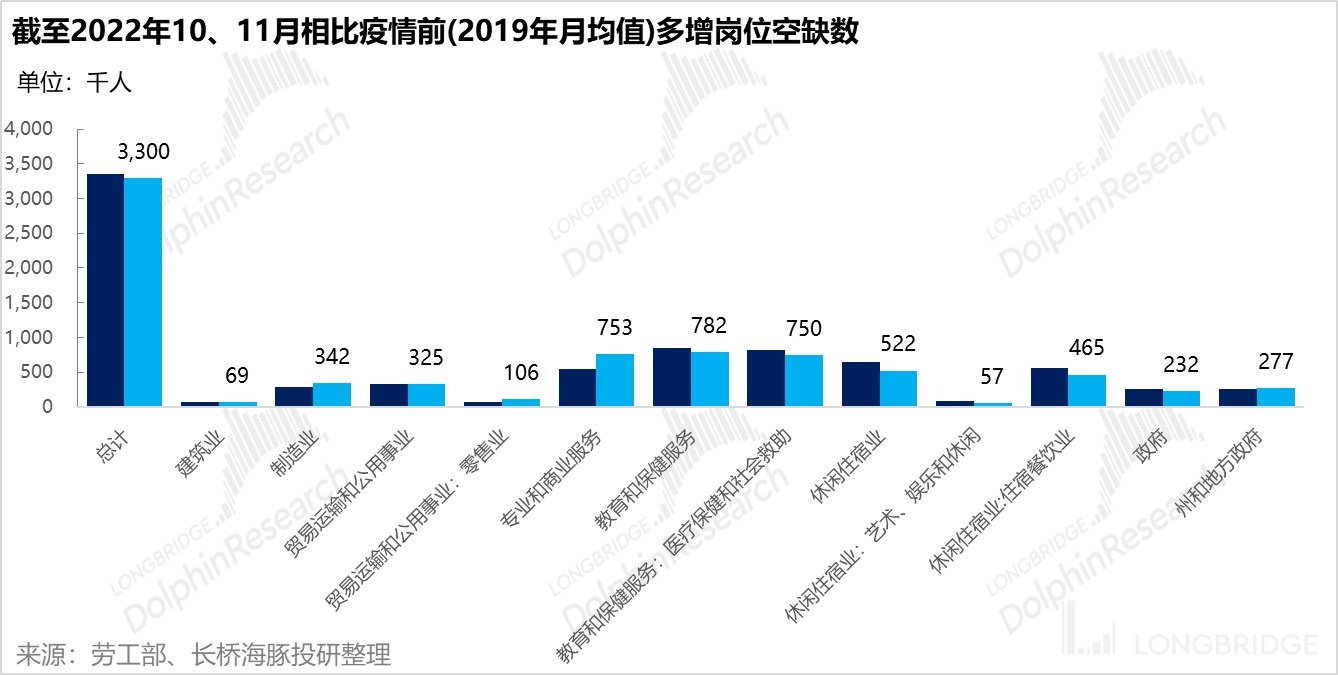

到 11 月底分行业的岗位空缺也仍然以专业商服、医疗社会救助,以及住宿餐饮空缺的岗位比较多,还是明显的蓝领服务严重缺人状态。

而 12 月本身的新增就业仍然不少,有 22 万多,多增岗位仍然以人力密集型行业,比如说教育医疗保健和休闲酒店行业为主。

虽然人力需求火热,但 12 月美国的时薪环比增速终于有点弱化的迹象,环比增长了 0.3%,相当于折年同比 3.4%,这个数据的放缓也会减轻市场对于薪资 - 通胀循环的焦虑。

但总体上,这次呈现出来的缺人状态并不是边际增量信息,且就业属滞后指标,也不是并非完全的线性上行或下行,因此更重要的信息还是美国人储蓄耗尽之后,上周服务业 PMI 指数的大幅下行至荣枯线以下这种拐点性信息,后面如果持续下行基本上意味着美国主要经济增长引擎——服务消费也要熄火了。

加上这周美股就是逐步进入财报季,上周美股修复之后,还是要正视美股业绩以及业绩预期向下的风险。

二、一上一下的中国机会

1)跑步过峰带来的惊喜

国内最新的 12 月 PMI 也公布了,毫无悬念在疫情放开的高峰月份,制造业和服务业的 PMI 都创了新低。

只是这对国内而言,同样大概率同样也是一个拐点,12 月之后,PMI 回升机会板上钉钉,这里面的前瞻指标——生产经营活动预期已经先行,是除了原材料进口价格之外,唯一进入扩张区间的指数。

这个背后更是疫情放开之后国内跑步过峰带来的经济超速度恢复预期:市场多数人原本预计春节前后国内会迎来感染高峰,但从目前地铁客流恢复情况来看,春节假期前后多数大中城市感染高峰应该已过,国内疫情达峰速度明显超出市场预期,而这样同样意味着经济恢复流动的速度会超出原本市场的预估。

2)人民币强势走高,中概资产整体拉估值

虽然都是比较糟糕的 PMI,但拐点的不同带来的却是截然不同的大类资产表现:美国衰退预期的回归导致刚刚修复的美元再次开始下行,而离岸人民币元旦过完之后就启动了快速上行通道,到 1 月 9 号,已经从节前的 6.97 快速升值到了 6.79。

而离岸人民币价格几乎与恒生科技 “神同步”:人民币升值 + 十年期美债下行,中概作为离岸人民币资产同步快速上行。所以近期的中概股再次变成了低估值 + 小票中概的狂欢。

中、美这样一对比之后会发现,两地市场经济预期一上一下的最终结果是:港股作为外资充分参与定价的离岸人民币资产,估值两端的分母端的风险折价下行,而人民币的升值本身也会带来分子端收入和盈利预期的双双上行。

之前港股怎么惨烈地跌回去,现在也因为同样的原因回归,价值回归也许迟到,但终究还是会回归。

也因为此,上周在十年期国债下行当中,涨幅最为凶猛的依然是中国资产,KWEB 指数更是直接收复了过去整整一年的失地,一年角度也回归了正增长。

3)Beta 修复接近,经得起业绩检验才是硬道理

目前从港股的修复程度来看,对应一个过去一年中崩掉的盈利,PE(TTM)修复整体已经在过去 5-10 年历史分位的 50% 上下。

考虑到去年一年国内顺差大而人民币比较疲软,到随着疫情放开,人民币回归,年底结汇需求本来就大,再加上这段时间美元指数本身走弱,人民币这段时间的快步拉升有临时性因素。

但明年出口注定较弱,后续人民币升值接近平缓期后(人民币兑美元 6.6-6.7 左右),基于 2023 年美元很难再现大水漫灌的基准假设,个股的业绩兑现会愈加重要。而这波估值反弹中,一些基本面差、单纯靠宏观 Beta 变化拔估值的魔性小票,后面业绩兑现差,股价回落的风险非常大。

三、Alpha Dolphin 组合收益

由于海豚君从 11 月底已经对 Alpha Dolphin 组合做了集中加仓,目前港股资产并未出现回调上车的机会,因此这两周仓位仍未变动。

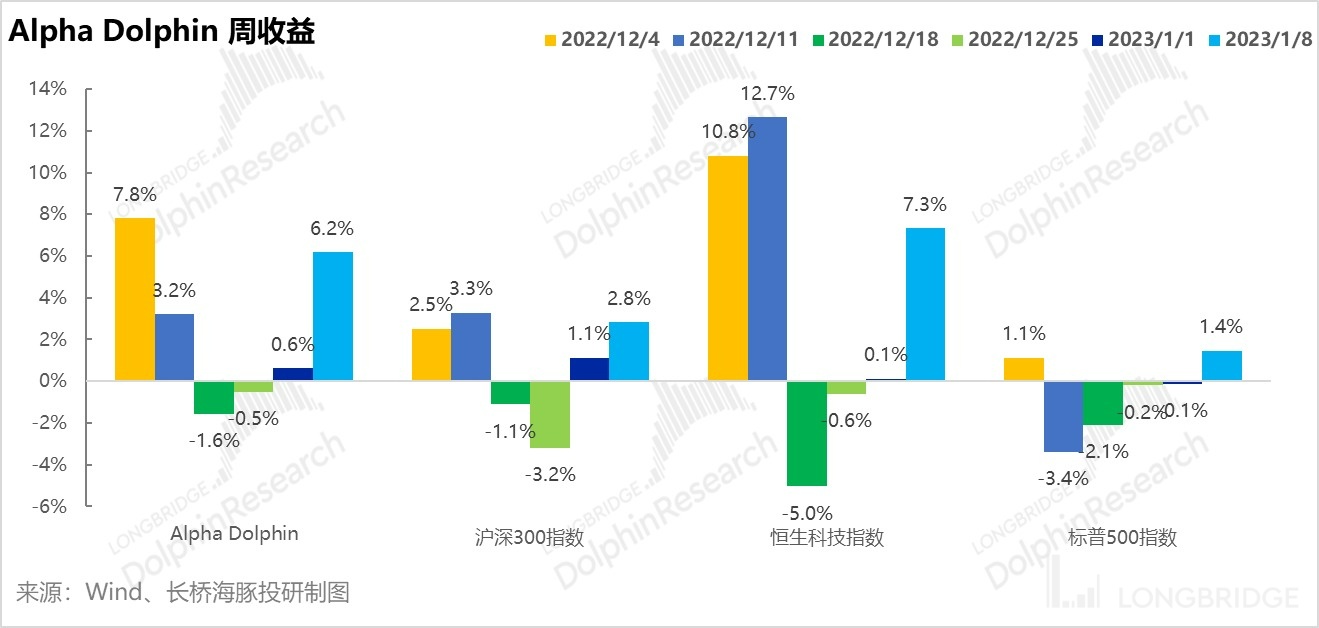

在 1/8 日这周,Alpha Dolphin 组合上行 6.2%(其中权益上涨 +7%),明显跑赢沪深 300(+2.8 %),明显强于标普 500(1.4%),小弱于恒生科技指数(+7.3%)。

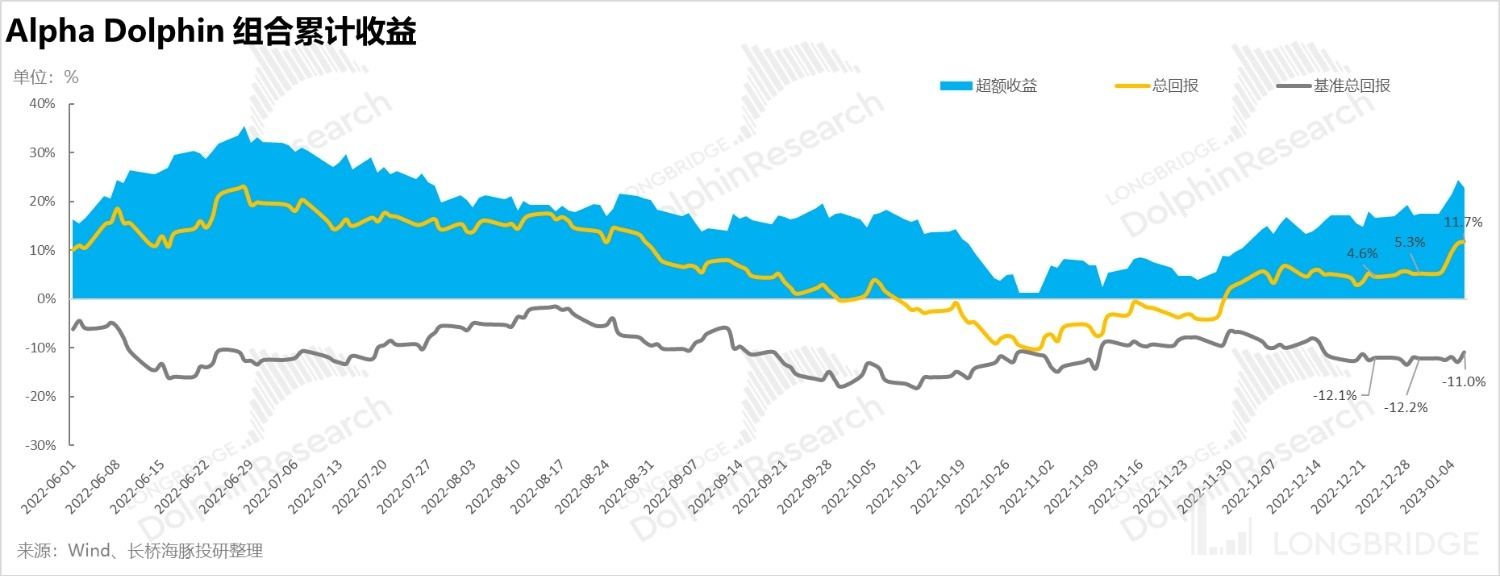

自组合开始测试到上周末,组合绝对收益是 12%,与基准标普 500 指数相比的超额收益为 23%。

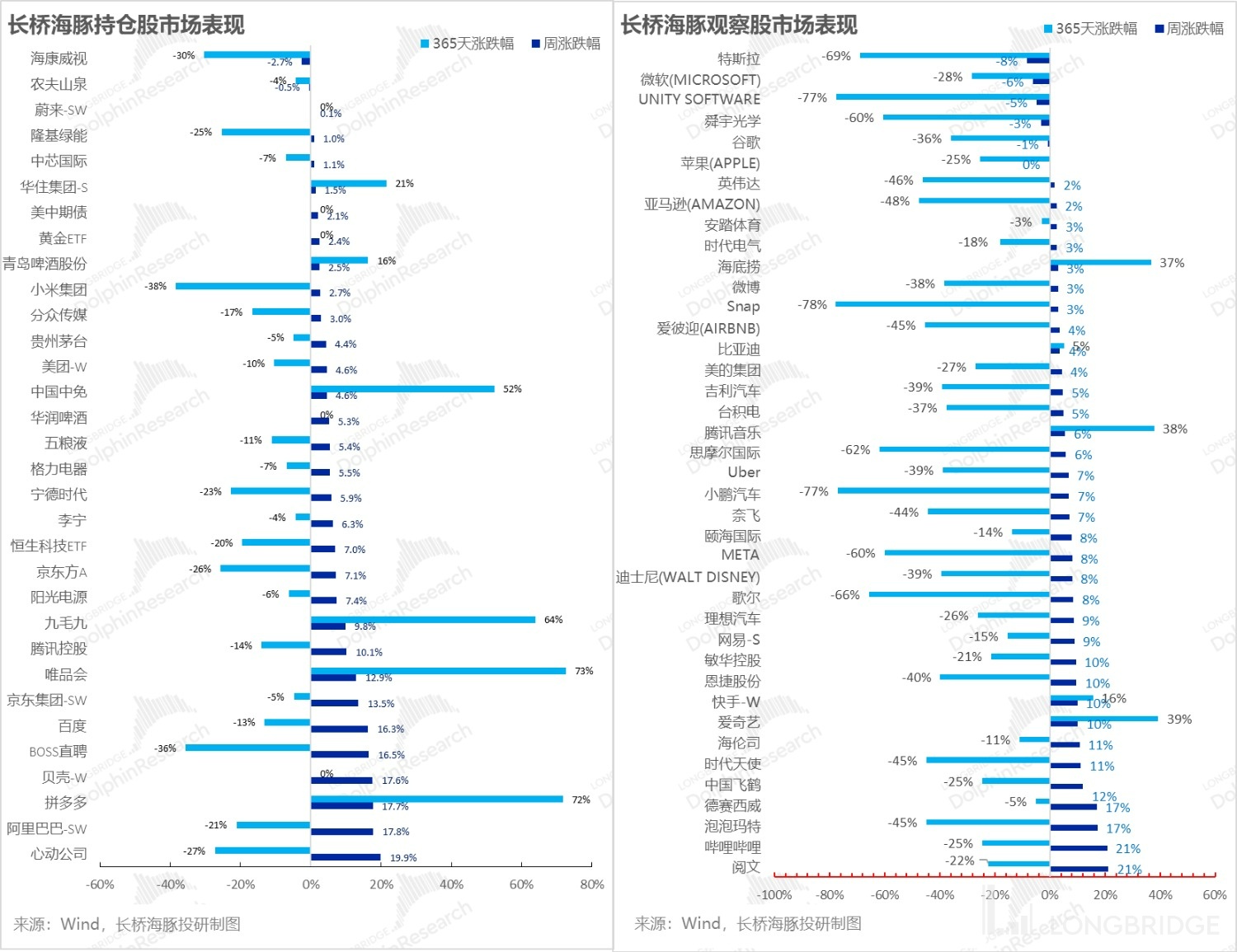

五、个股表现:又是一周中概资产的狂欢

年后第一周,电商和游戏零头,互联网再次大幅飙涨,游戏主要是进口版号开始发放,超出了市场的预期,而电商板块则主要是因为疫情超速过峰、金科业务放开,大多数电商公司均有金科业务,带来的快速修复。

目前海豚君的持仓股中已经有六只个股从 365 天年度涨跌幅的角度走出了正收益,其中拼多多和唯品会接近翻倍,超涨股票基本上可以完全归为两类:要么自身牛——比如说拼多多、青啤,要么是低估值之下的困境反转预期——比如中免、九毛九等。

对于涨、跌幅度较大的公司,海豚君整理的驱动原因如下,供大家参考:

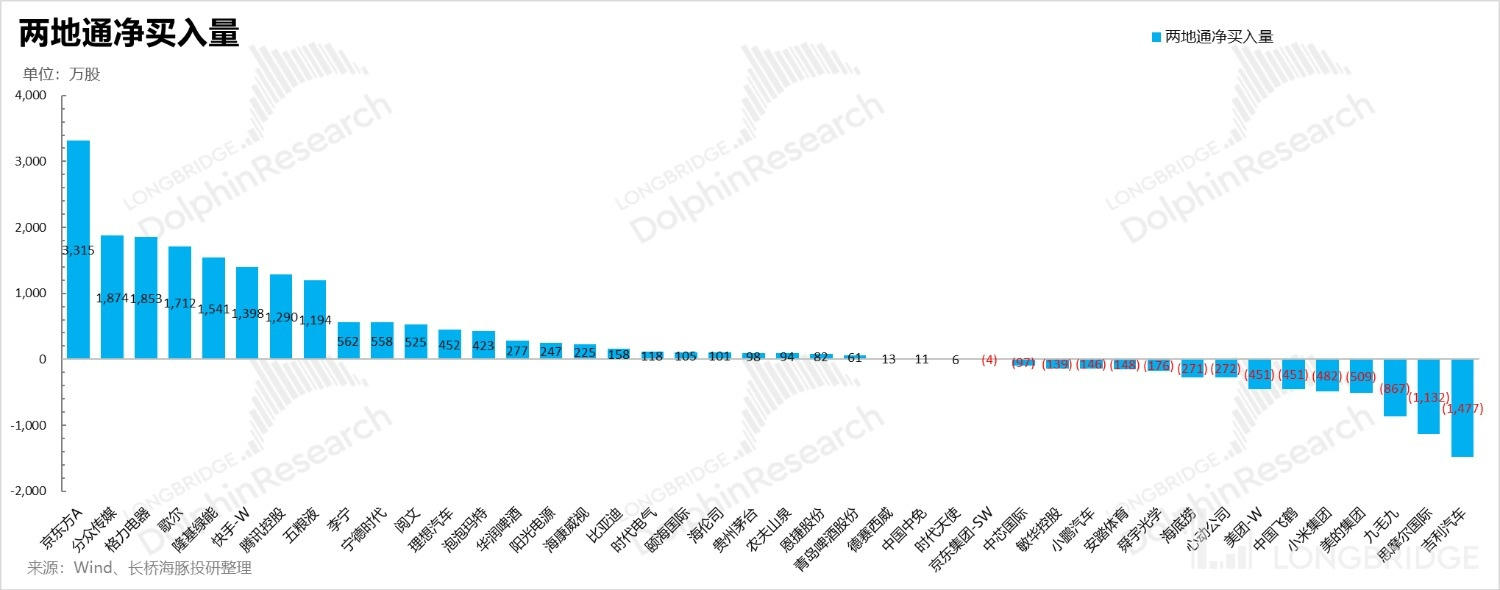

从海豚君票池内个股的南北资金流向来看,上周四个交易日,京东方直接从卖出榜走到了买入榜榜首上,另外分众传媒在疫情跑步达峰的情况下进一步修复,卖出榜上吉利量最大。

六、组合资产分布

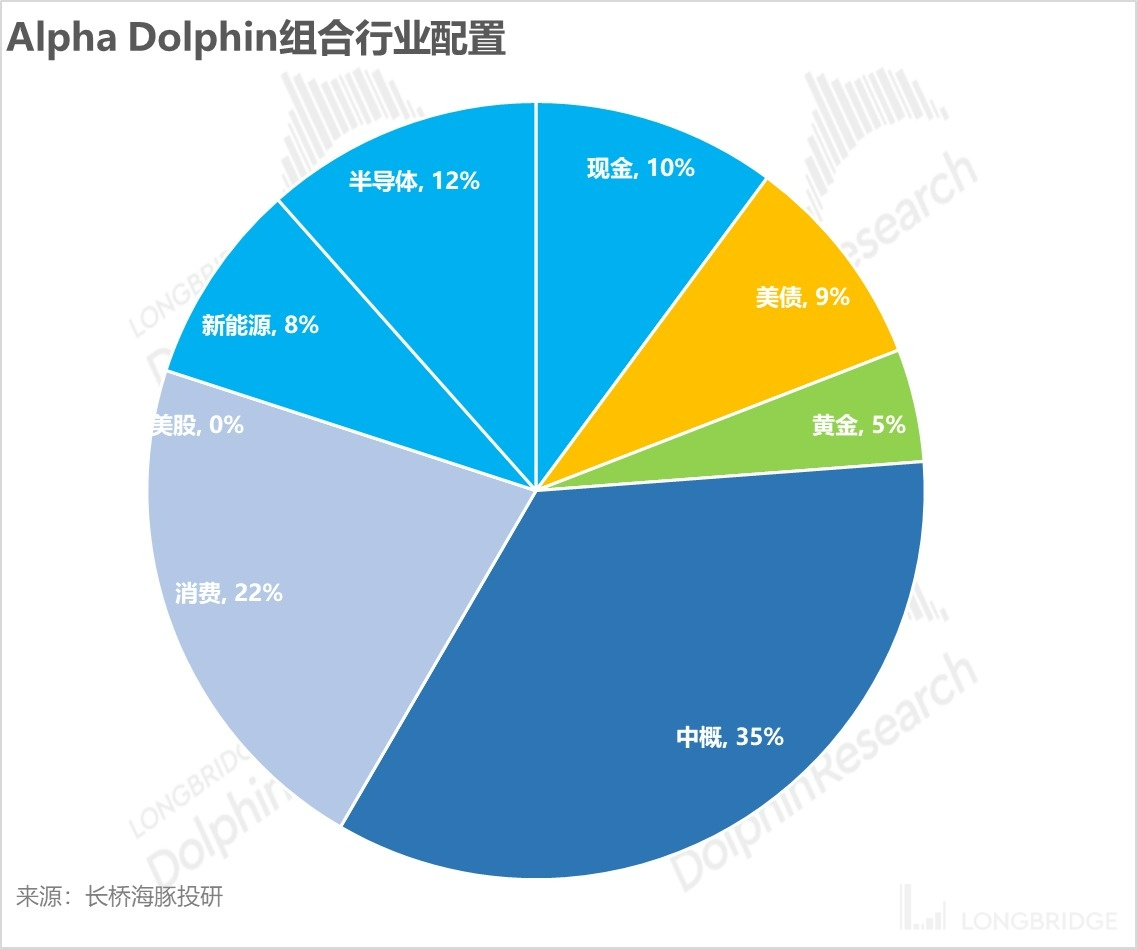

调仓之后,目前组合共配置了 30 只股票/股指,其中超配一只,标配 4 只,低配个股为 25 只。截至上周末,Alpha Dolphin 资产配置分配和权益资产持仓权重如下:

截止上周末,Alpha Dolphin 组合的大类资产分布如下:

<正文完>

近期海豚投研组合周报的文章请参考:

《政策转向预期背后:不牢靠的 “强美元款” GDP 增长?》

《接盘的南下 vs 疯跑的北上,又到考验 “定力” 的时刻》

本文的风险披露与声明:海豚投研免责声明及一般披露

本文版权归属原作者/机构所有。

当前内容仅代表作者观点,与本平台立场无关。内容仅供投资者参考,亦不构成任何投资建议。如对本平台提供的内容服务有任何疑问或建议,请联系我们。