暴力反弹后,港股是 “去” 是 “留”?

大家好,以下是本周海豚君总结的本周组合策略核心信息:

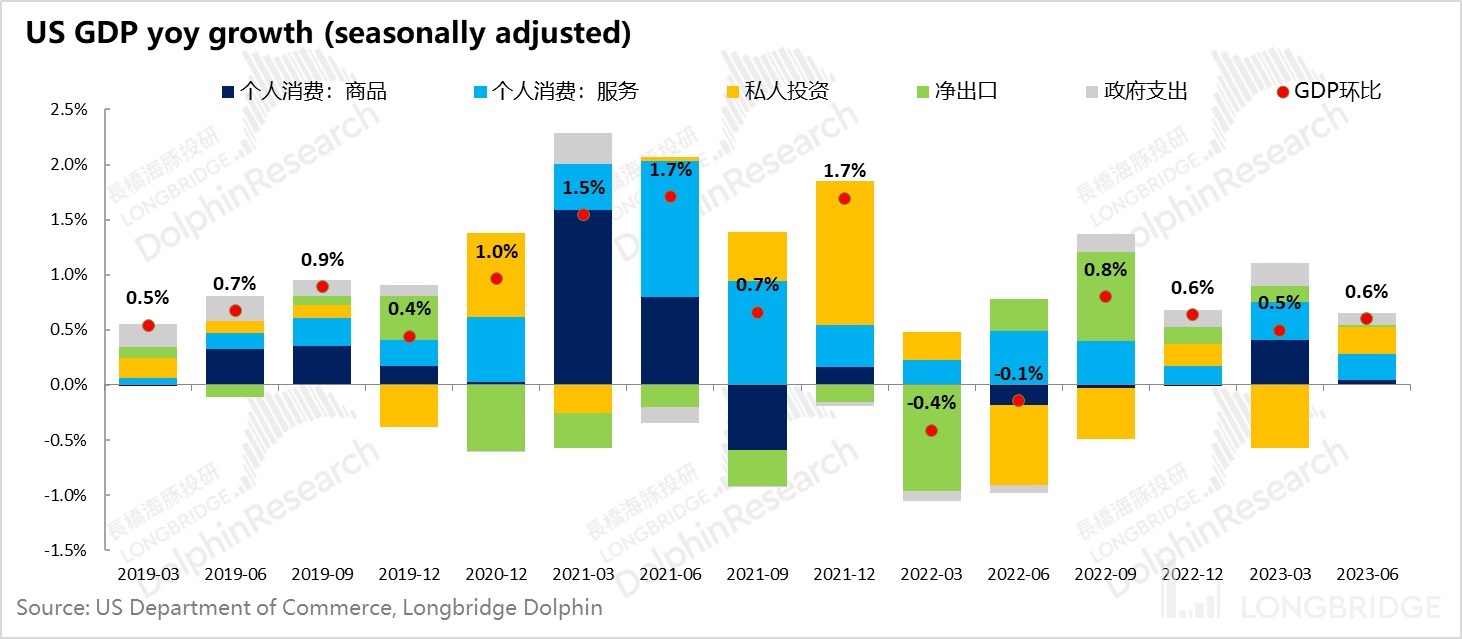

1)美国二季度经济超预期(环比折年 2.4%)的背后是,居民内需具有相对韧性、关键行业库存不高的情况下,企业内需接力(投资需求因制造业回流 + 技术投入大幅拉正,同时去库存告一段落)居民端相对疲态的商品消费,推动二季度经济增速反而强于一季度。

2)美国经济从各个维度来看,似乎除了劳动力市场的紧张导致人力通胀没有走到目标水位之外,其他已都落到了接近正常水平的位置上, “美国居民超额储蓄余粮、全社会物价下行、整体上 GDP 还在”,二季度正是海豚君所说的最为 “ROSY” 的完美期。

后续的放缓的幅度还是要看美国超额储蓄的耗光、居民就业边际下行后,储蓄率是否会下行,从而打压双重打压消费,但整体上软着陆的几率从目前进度来看,已经是基准情景。

3)美国加息到顶、国内政策底已现、海外的中国资产够低估,叠加人民币汇率修复,上周大有年初中国资产暴力反弹的既视感。海豚君基于之前估值修复的判断,加仓了海外中国资产(具体见正文)。从修复节奏来看:

a)分子端影响因素上:本周国内宏观没有集中数据发布,利空干扰不大,政策刺激持续释放;

b)在分母端十年期美债的影响因素上:这周五有 7 月新的非农就业数据,在国债利率已有 4% 高位的情况下,就业数据除非进一步大幅爆棚,不然收益率下行概率超过上行概率,而美国 6 月的就业数据已趋于正常;

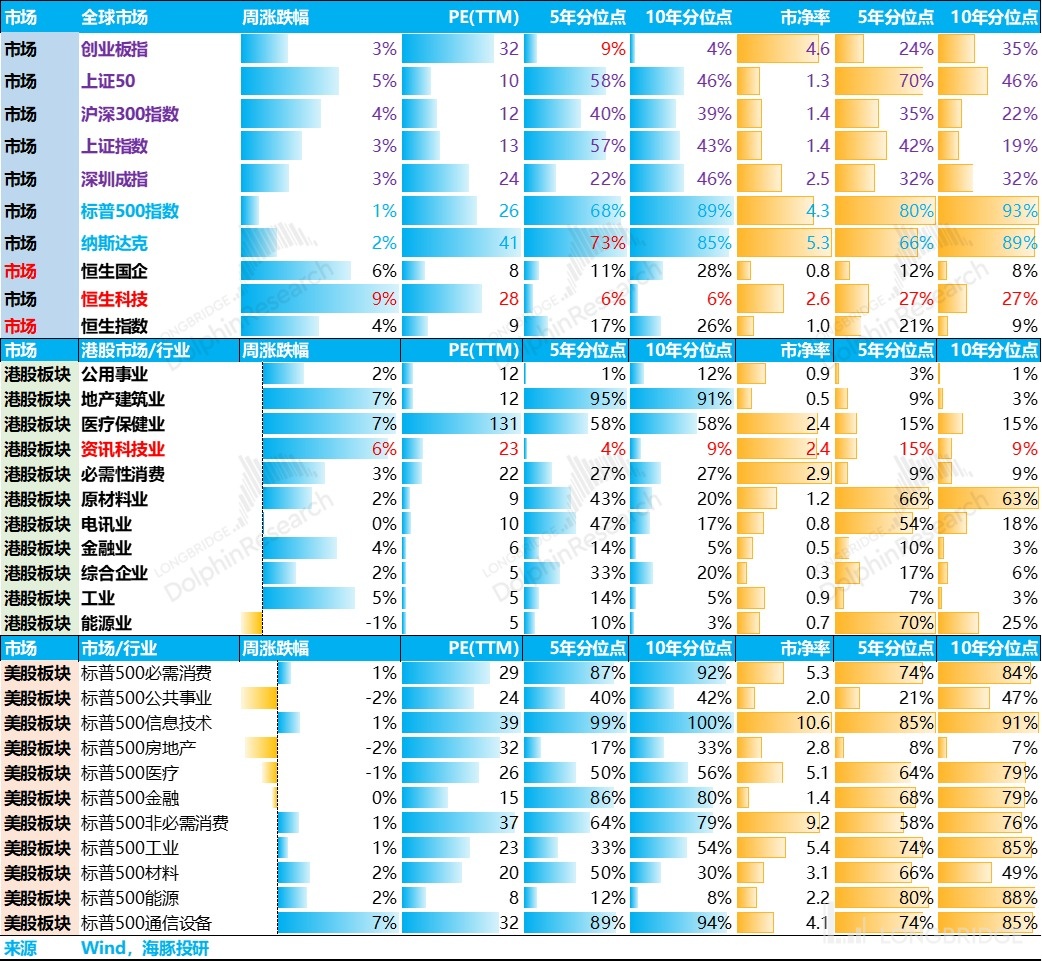

c)恒生指数,以及细分的恒生科技等板块指数仍在历史低位,如恒生科技大涨之后,PE 5 年分位也就是从 4% 恢复到了 6%,仍在明显的低估状态。

因此,虽然市场仍有政策文件频发但政策落地不足的担忧,但短期的宏观干扰因素不大,本身估值仍然较低,因此依然有修复空间。

但是由于年初强预期弱现实的记忆较为深刻,海豚君认为本周可重点选一些基本面较为坚挺但仍相对低估的泛消费个股,但经济修复数据验证之前,此类机会仍偏波段性机会。

以下是详细内容:

一、企业内需接力,美国经济反而小幅加速

从二季度美国公布的 GDP 增速来看,美国经济反而小幅加速,二季度环比增速达到了 0.6%(对应 2.4% 的折年同比)。其中,服务消费一如既往的以稳为主,而商品消费表现相对疲软,与高频的居民消费数据并无太大偏差。

而二季度最大的边际变化是对 GDP 的贡献量与商品消费等量(占比 18%)的企业内需重新启动。企业内需分为:

a) 固定资产投资:普通企业的建厂房、有形资产买设备、无形资产买 IP;住宅型投资。

这几类上,住宅类投资经过三个季度的连续去库存后,上个季度其实已经企稳,二季度主要是扩厂房性质的建筑类投资连续拉了两个季度后,设备购买开始明显重启;而企业知识产权投资几乎是抗周期性质的存在,无论周期如何,美国企业的 IP 投资一直就是定海神针。

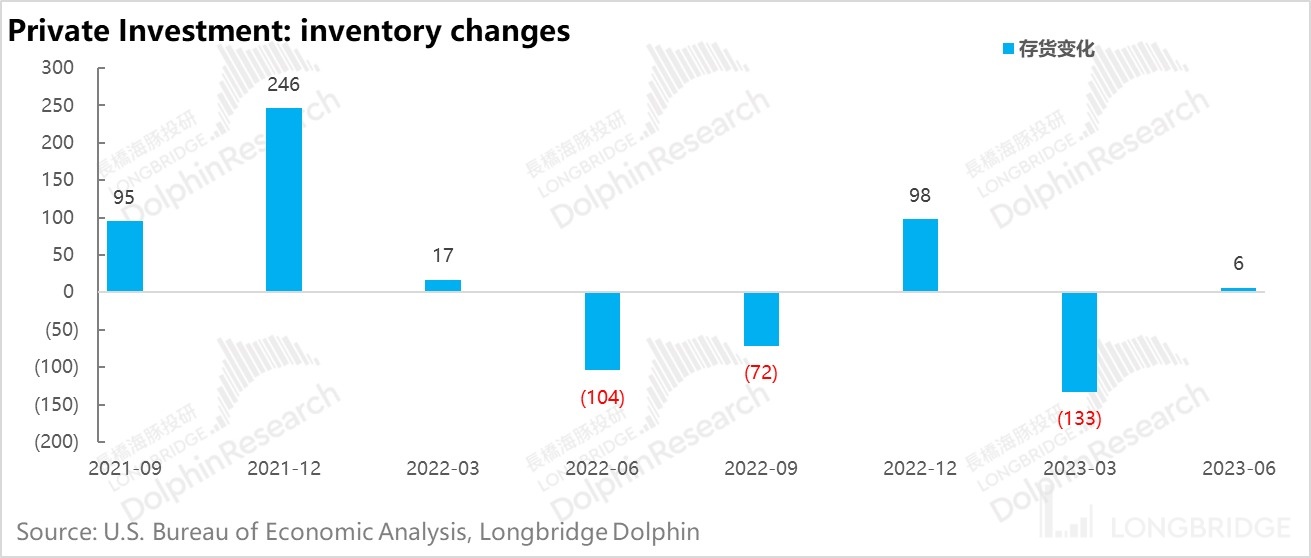

b) 存货投资:

因存货相对固定资产投入更容易调整,存货变化一直比较大:美国进入加息周期后,除了去年四季度石油化工企业的补库存之外,企业存货过去一年半基本以降库存为主,今年一季度库存投资下降尤其明显。

但进入到二季度,企业去库存已进入尾声状态,在居民消费持续坚挺的情况下,企业去库存触底,二季度库存增加了 93 亿,比季度多增 60 亿美金。

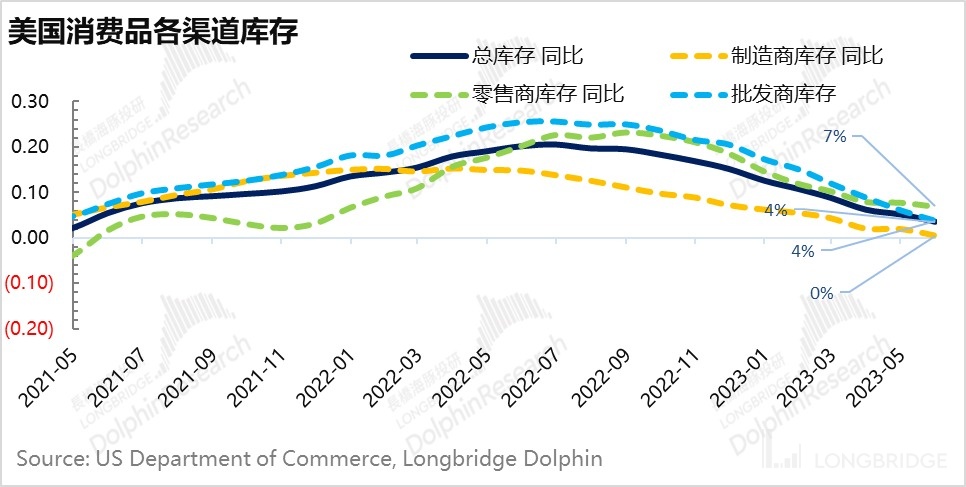

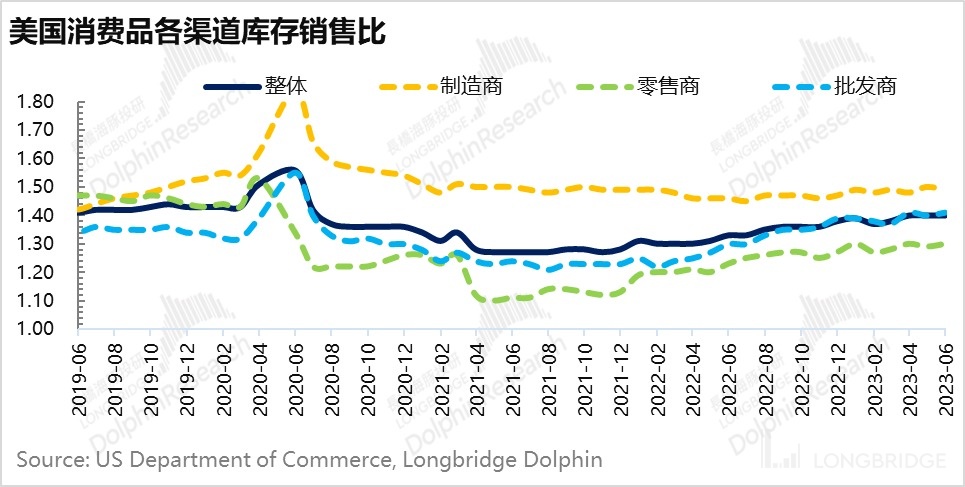

这也与美国目前的渠道库存状态相互印证:目前各个渠道的库存去化已有一段时间,相比疫情前仍比较高的主要是中间环节批发商的库存水位。

而详细看批发商的去库存进度来看,到 5 月同比增长是 4%,环比折年增速则已经从负增长修复到了 0 增长的位置,同样说明了去库存接近尾声这一状态。

结合以上可以看出,二季度 GDP 超预期的关键背后真正的核心是在居民内需不断节的情况下,在企业内需开始回归,尤其是去库存见底的同时固定资产投资环比连缩一整年后重新进入到增加投资,且增福较大。

但企业内需角度展望的话,后续大概率主要还是靠汽车制造的修复,以及 IRA 和半导体法案下持续的高新制造业回流。

而固定资产投资的住宅板块,从下游最新的一、二手房的数据来看,虽然库存在低位,但高息之下动销慢还是事实,6 月季调后的新房销量、销价,以及二手房销量,再次进入环比下跌状态。

整体来看,虽然企业去库存已步入阶段尾声,但高息之下部分行业仍然难以进入大幅拉涨状态,后续的边际变化幅度再次回归到居民内需上。接下来我们就来仔细看看 6 月居民内需的表现。

二、6 月美国居民内需:耐用品逆袭

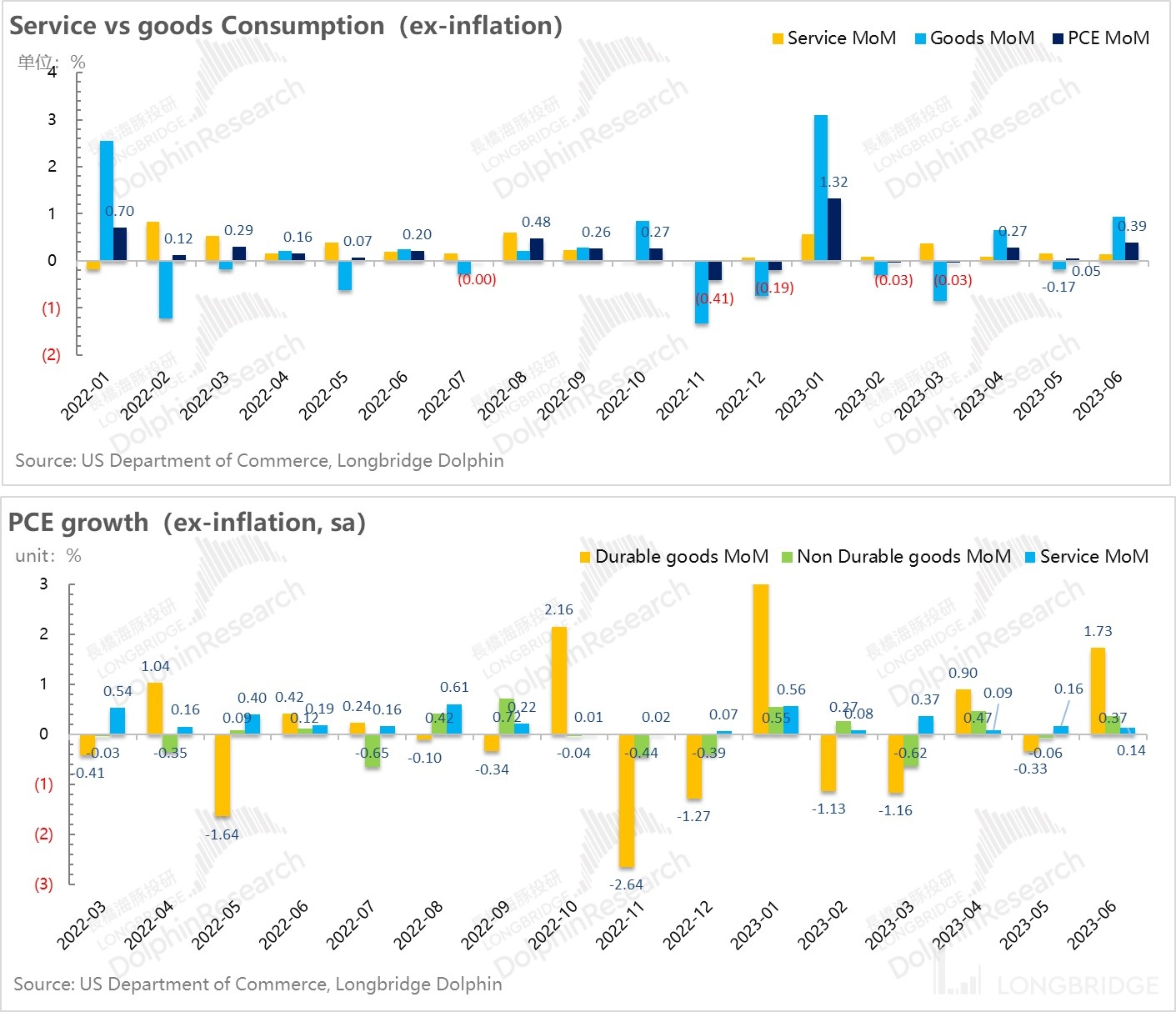

6 月剔通胀的实际居民消费开支显然是强劲的,环比 0.4% 的增长明显高于之前的四个月。而增长的关键主要是商品消费中的耐用商品消费。

耐用品消费经过 5 月的低迷之后,再次上拉,环比猛拉了 1.7%,非耐用品消费则表现相对平平,服务消费反而相对疲软。

细看分项,主要是耐用品中的汽车,含新车和二手车,修复较强,同时耐用品中的娱乐商品(音视频、3C 数码等)消费增长也较为旺盛。

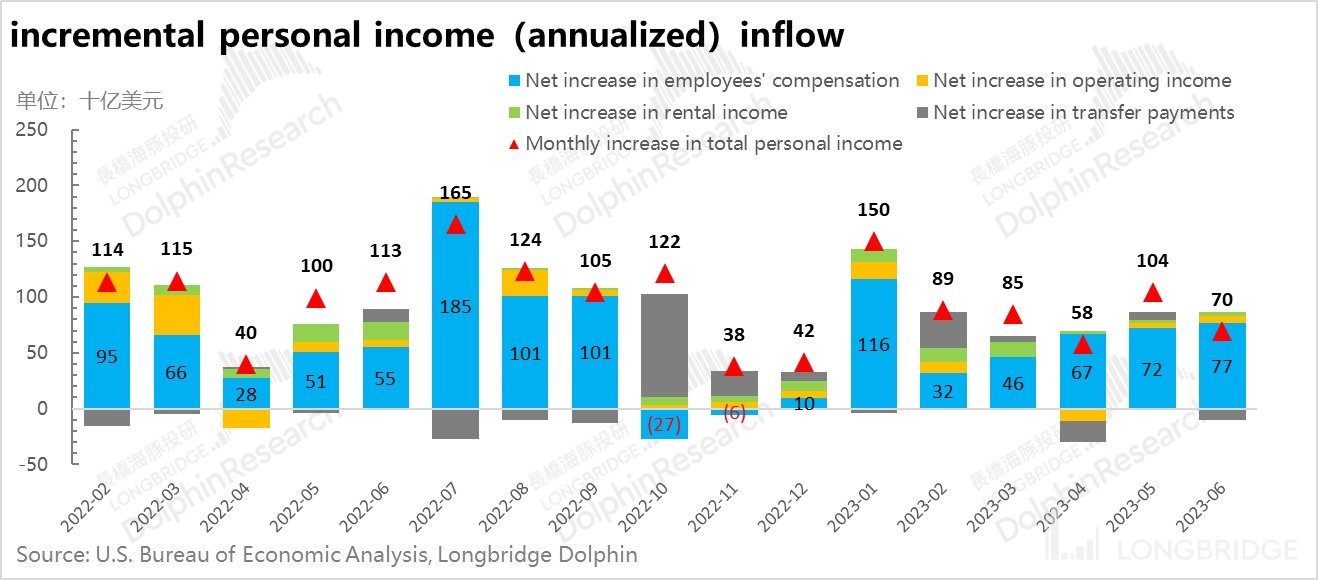

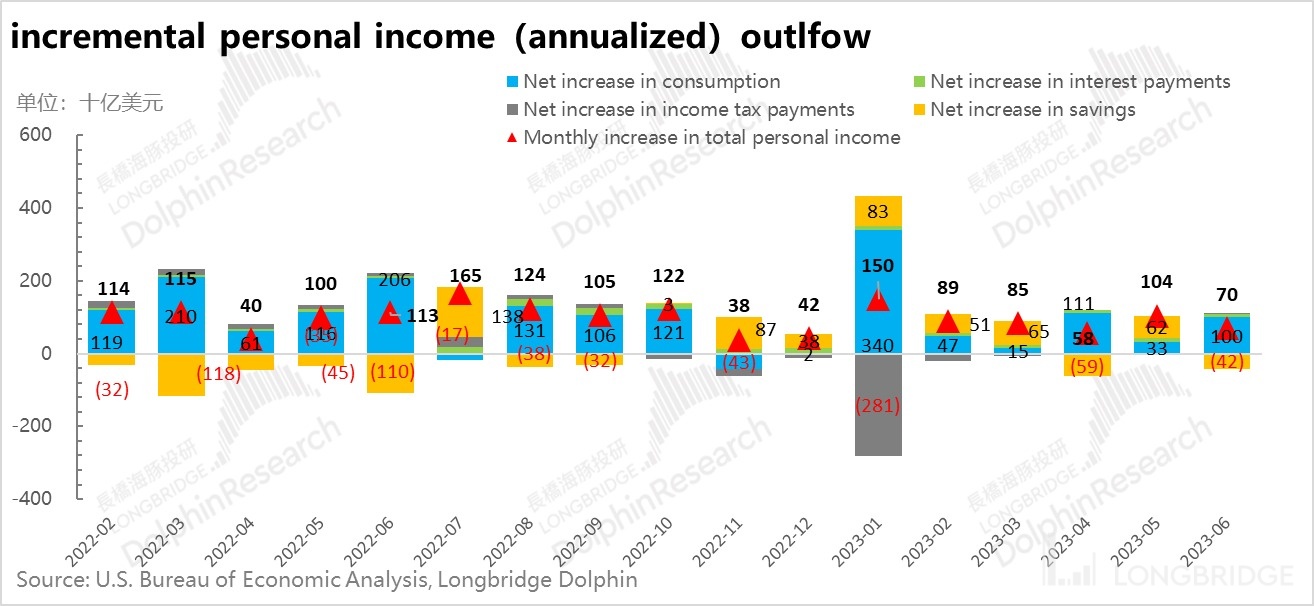

美国人持续买买买,背后企业招工需求旺盛下带动的超高就业率,以及个人收入增长表现较好:6 月个人收入(名义、季调、折年)比五月份增加了 700 亿,主要是靠居民薪酬收入新增带动,本质就是就业和薪资涨幅都较好。

6 月个人收入流出去向变化上,消费单项增加了 1000 亿美金,消费的增加明显高于收入,这里的主要原因就是 6 月居民储蓄率有下滑了。

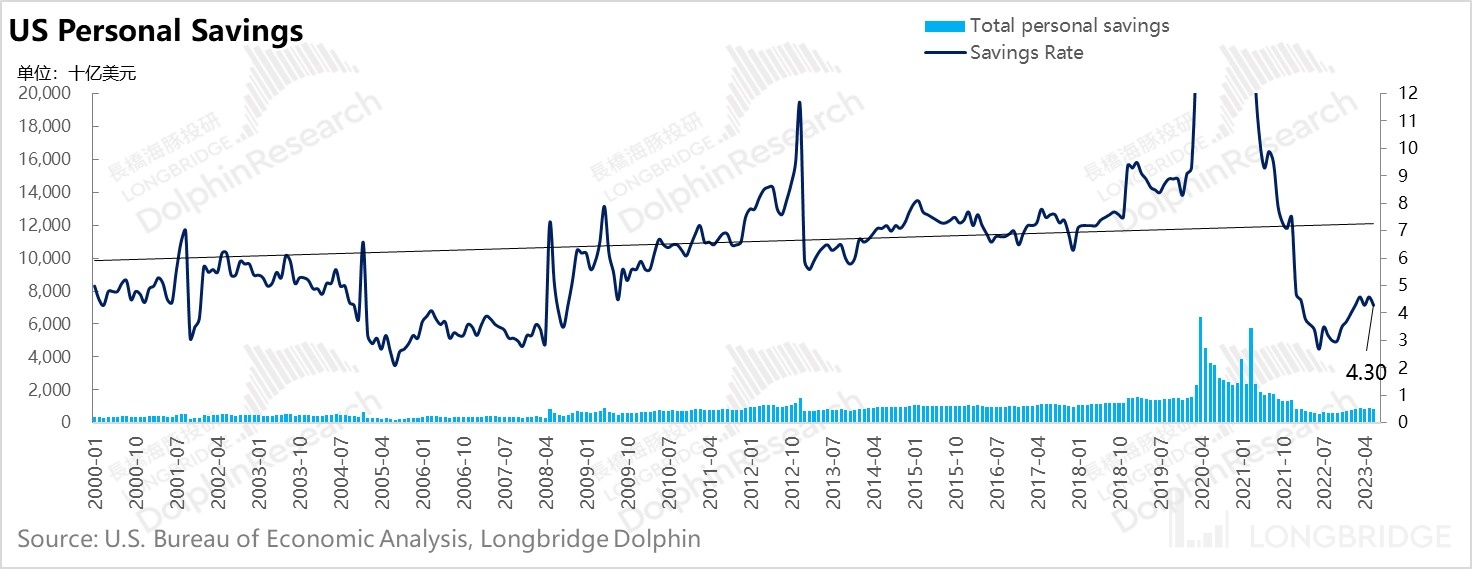

6 月的居民储蓄率再次下滑到了 4.3%。在美股疫后这一波储蓄率的变化中,储蓄率从 2022 年 6 月最低点 2.7% 修复到 4% 之后就徘徊在了 4%-4.5% 上下,储蓄率已经不再进一步提升。上一波储蓄率掉到如此低基本要回溯到 2005-2007 年美国信贷消费超级旺盛的时候。

而本次居民部门整体负债率较低,不同于上次的信贷消费,背后在海豚君看来,应该还是就业充分 + 超额储蓄 + 资产升值带来的超额安全感。

三、PCE:印证物价回落

6 月美联储更为关心物价指标 PCE 同比进入 3% 以内,而核心 PCE 同比也回落到了 4.1%;环比上,核心 PCE 和 Headline PCE 环比增速,一个是 0.17%,一个是 0.16%,都已落入到了在美联储目标 0.15%-0.2% 之间(对应折年同比是 1.8%-2.4%)之间。

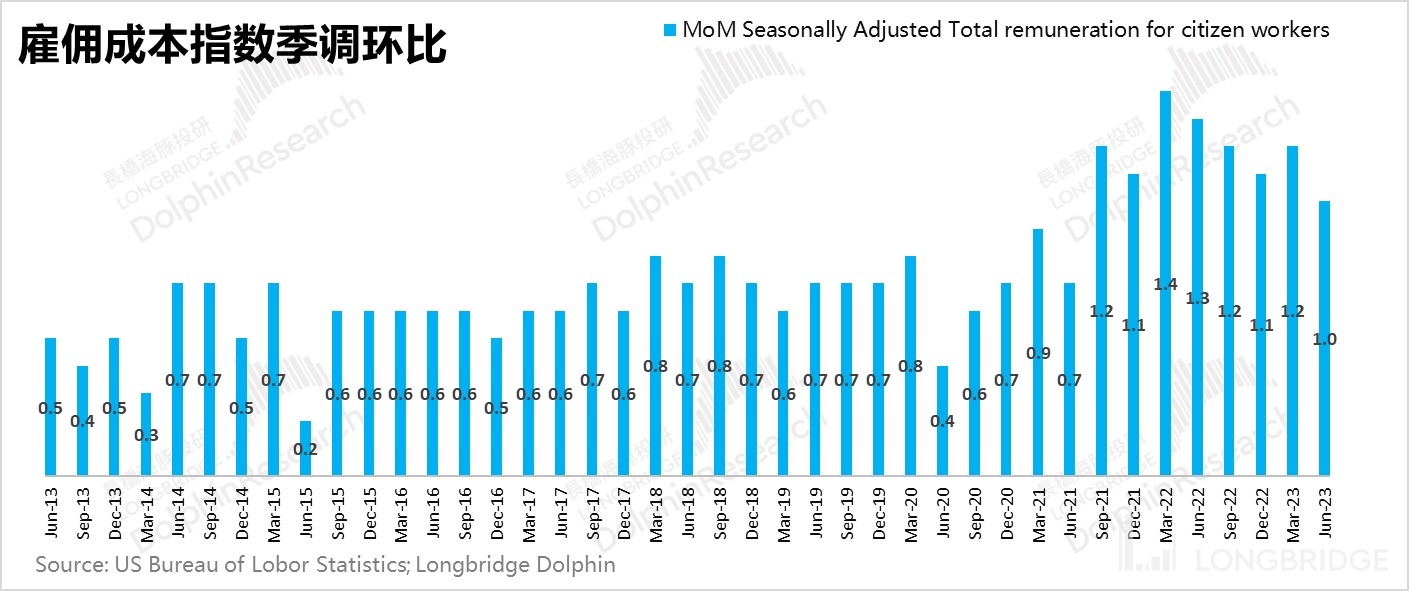

而美联储关心的人力通胀,从二季度最新的工人雇佣成本指数来看,季调环比已经进一步回落到了 1%,对应大概 4% 折年同比,虽然回落但依然明显高于疫前大约 0.5-0.7% 左右的历史均值。

总体上仍然可以清晰地看出,在物价的构成要素中,目前资源(食品、石油)、资金(房)、技术型价格(通电、交通等)要素都已经明确进入泄通胀通道中,只剩下一个人力要素似泄未泄,进度比其他要素慢很多。

从目前利率 vs 物价的较量来看:4% 以内的核心通胀率,相比于 5.25%-5% 的政策利率,真实收益率已经在正数区域内,利率已经到了限制性水平。

而人力通胀的解决,关键还是需要高息停留一段时间,看到就业市场逐步趋于平衡,确保人力也进入明显的去通胀通道。

小结:

综合来看,目前美国经济从各个维度来看,似乎除了劳动力市场的紧张导致人力通胀没有走到目标位置之外,其他已都落到了接近正常水平的位置上, “美国居民超额储蓄余粮、全社会物价下行、整体上 GDP 还在”,二季度正是海豚君所说的最为 “ROSY” 的完美期。

这也是市场目前普遍交易美国软着陆的核心原因,而后续的放缓还是要看美国超额储蓄的耗光、居民就业边际下行后,储蓄率是否会下行,从而打压双重打压消费。

而反过来再看国内经济,通过一系列促消费、促民间投资的政策文件,已经可以清楚地看到经济修复的迫切性,政策底非常明确,而剩下关键还是要在宏观高频数据上看到逐步的兑现。

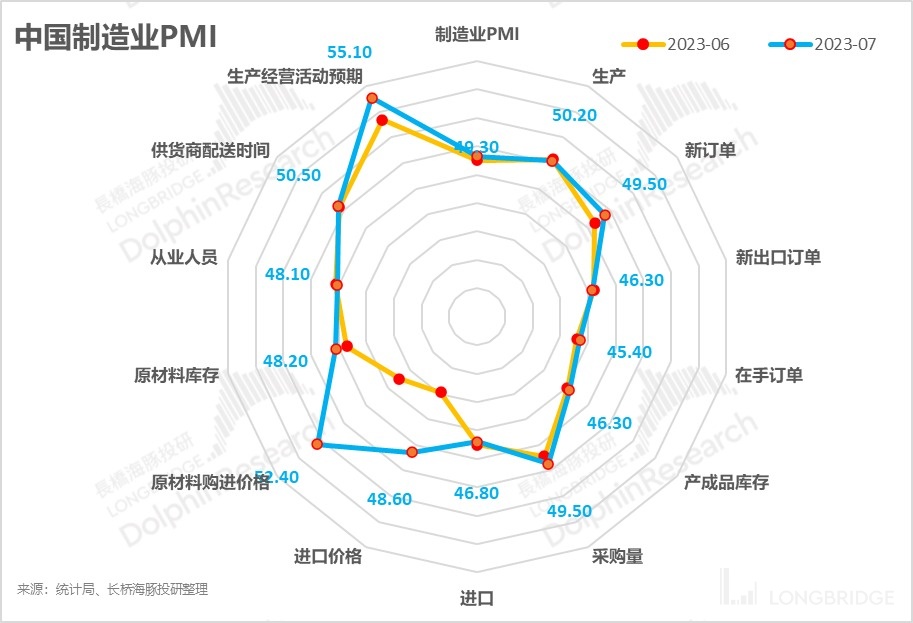

从最新前瞻指标来看,7 月官方制造业 PMI 数据虽然没有达到 50 的分水岭,但比 6 月小幅修复,而且关键分项比如说新订单、生产经营活动预期、采购量都有一定修复,算是一个微小的利好。

四,市场交易走到哪里了?

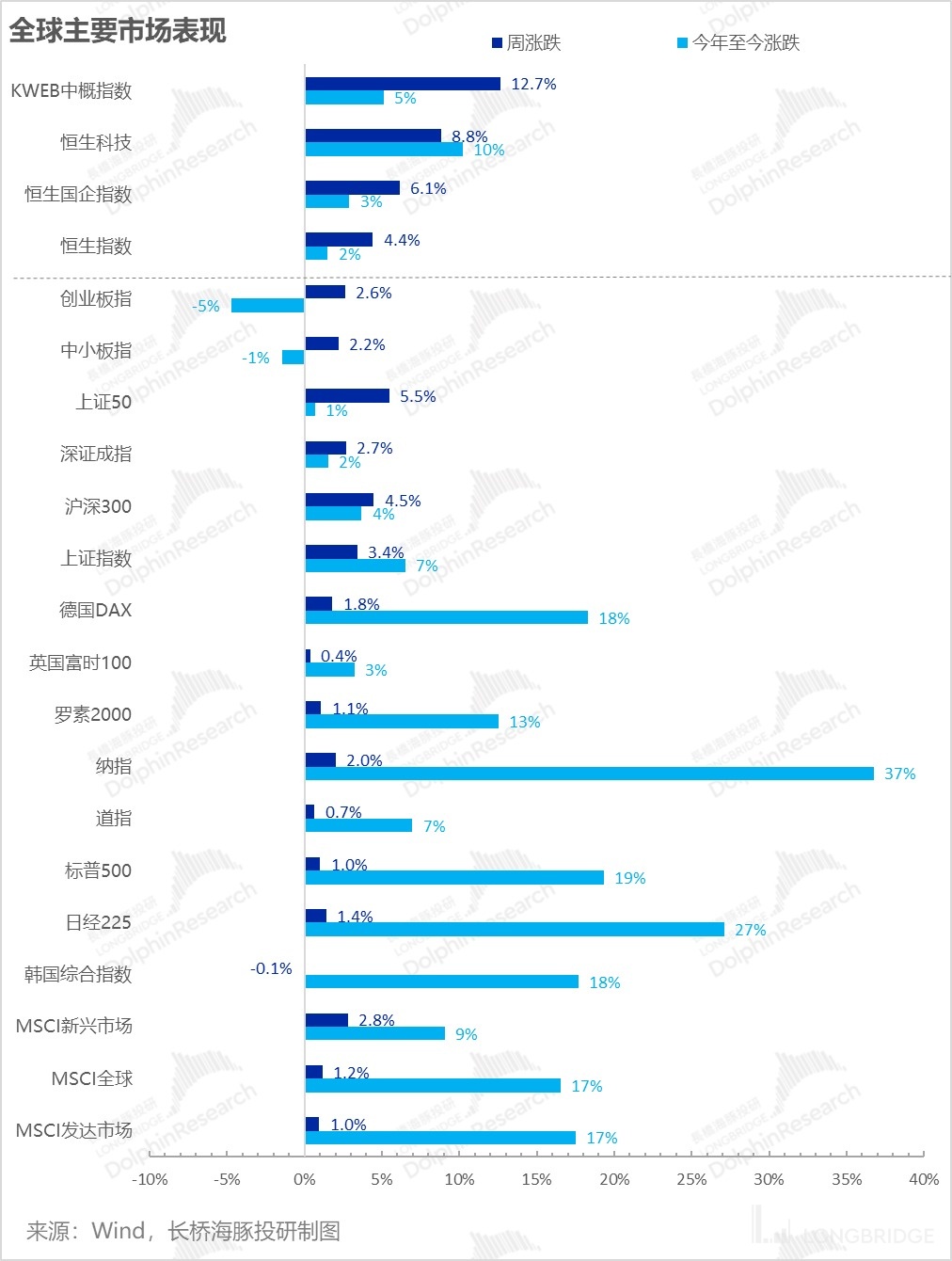

上周美国加息到顶之后,全球各地指数都在上涨状态,而中国资产由于之前调整幅度较大,低估程度也较大,因此涨幅比较大。

估值修复之后能否保住涨幅,关键还是看经济数据的落地程度。尤其是今年加息大背景下,全球经济整体仍属于紧货币的周期之内,没有美元放水水牛的基础,最终资产的涨幅主要是看基本面预期的兑现程度。

但短期来看,本周宏观上国内周一的 PMI 表现勉强尚可,美国周五开启的最新一月的就业数据。而上个月美国新增就业有降温趋势,如果与 6 月预期一致,就不会影响中国资产分母端修复的预期。

同时由于美国十年期国债仍在接近 4% 的高位上,如果 7 月新增就业爆棚程度不够,都不足以进一步拉高长期国债的收益率。

在这种情况下,海豚君认为中国资产的修复行情还有希望维持几天,核心是当前看估值性价比仍然不错,一月初的修复中,恒生科技资产 PE 估值分位恢复到了历史的 50%,而当前仍处在 6% 的分位上,恒生国企和恒生指数从 10 年维度,也还不到历史分位的 30%。

但不同于上周的普涨,海豚君倾向于认为,当前需要精选板块和个股了,需要找基本面表现不错,但是杀估值比较严重的部分旅游、餐饮等社服,以及受周期影响较小的饮料等必需品消费。

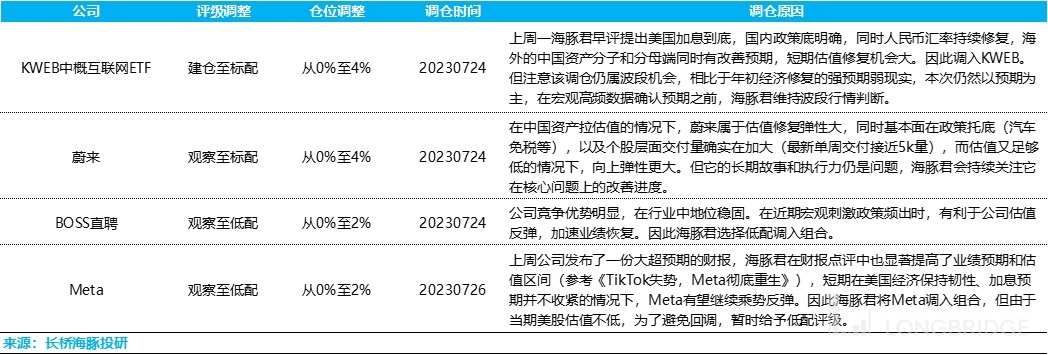

五、组合调仓

基于对中国资产分子和分母端压力释缓的判断,海豚君上周调仓,加仓中国资产,具体加仓资产和原因如下:

其中,蔚来一方面是低估,但关键是因为基本面修复,交付开始起量,买入偏短期估值修复逻辑;而 BOSS 直聘核心也是低估,所在行业受宏观影响大,但本身的行业竞争力较强、公司执行力靠谱。

六、组合收益

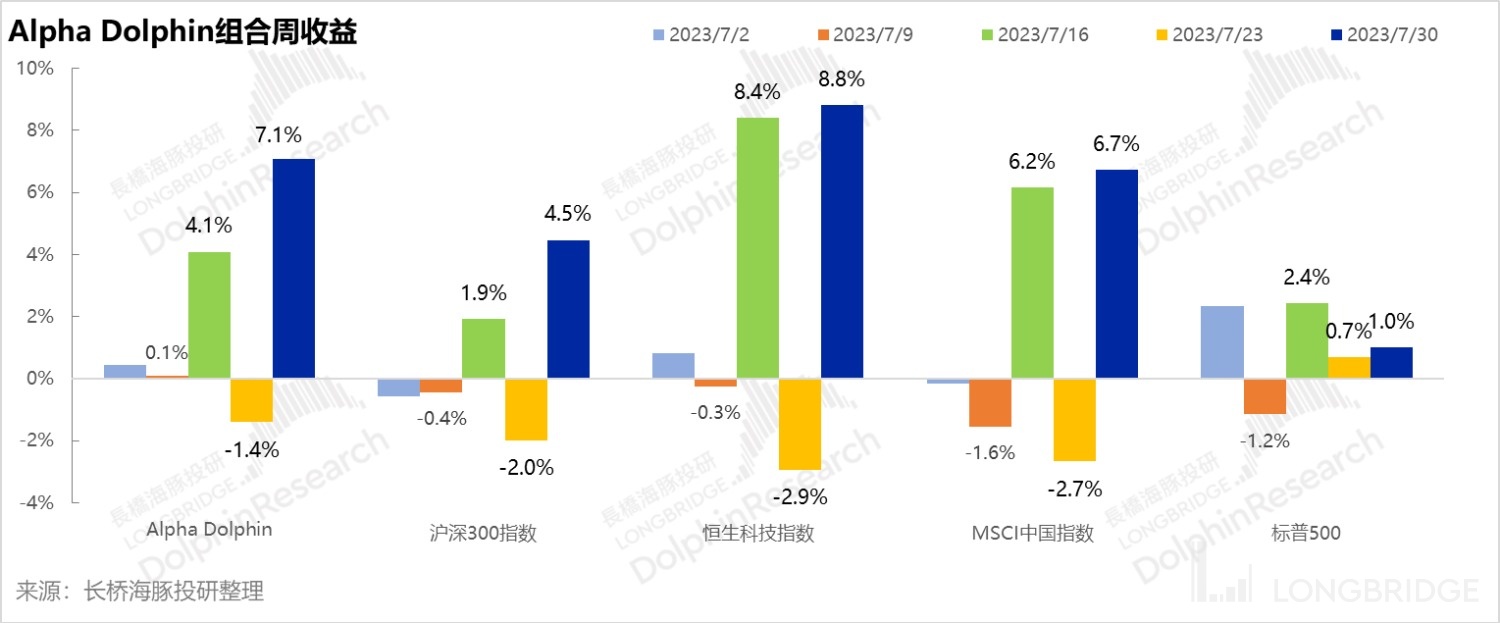

7 月 28 日周,Alpha Dolphin 虚拟组合收益上行 7.1%,跑赢标普 500 指数(+1%)、沪深 300(+4.5%)以及 MSCI 中国指数(+6.7%),但小幅低于恒生科技指数(+8.8%)。

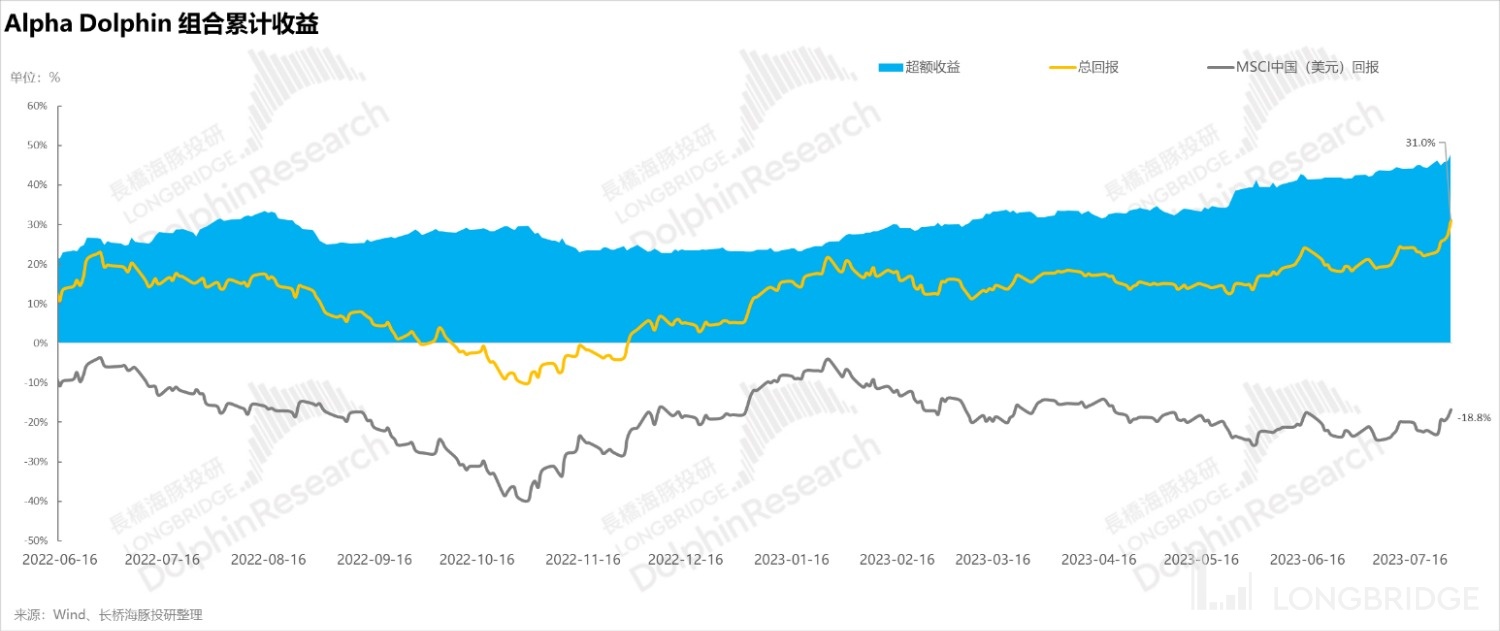

自组合开始测试到上周末,组合绝对收益是 31%,与 MSCI 中国相比的超额收益是 48%。从资产净值角度来看,海豚君初始虚拟资产 1 亿美金,目前是 1.33 亿美金。

七、个股盈亏贡献

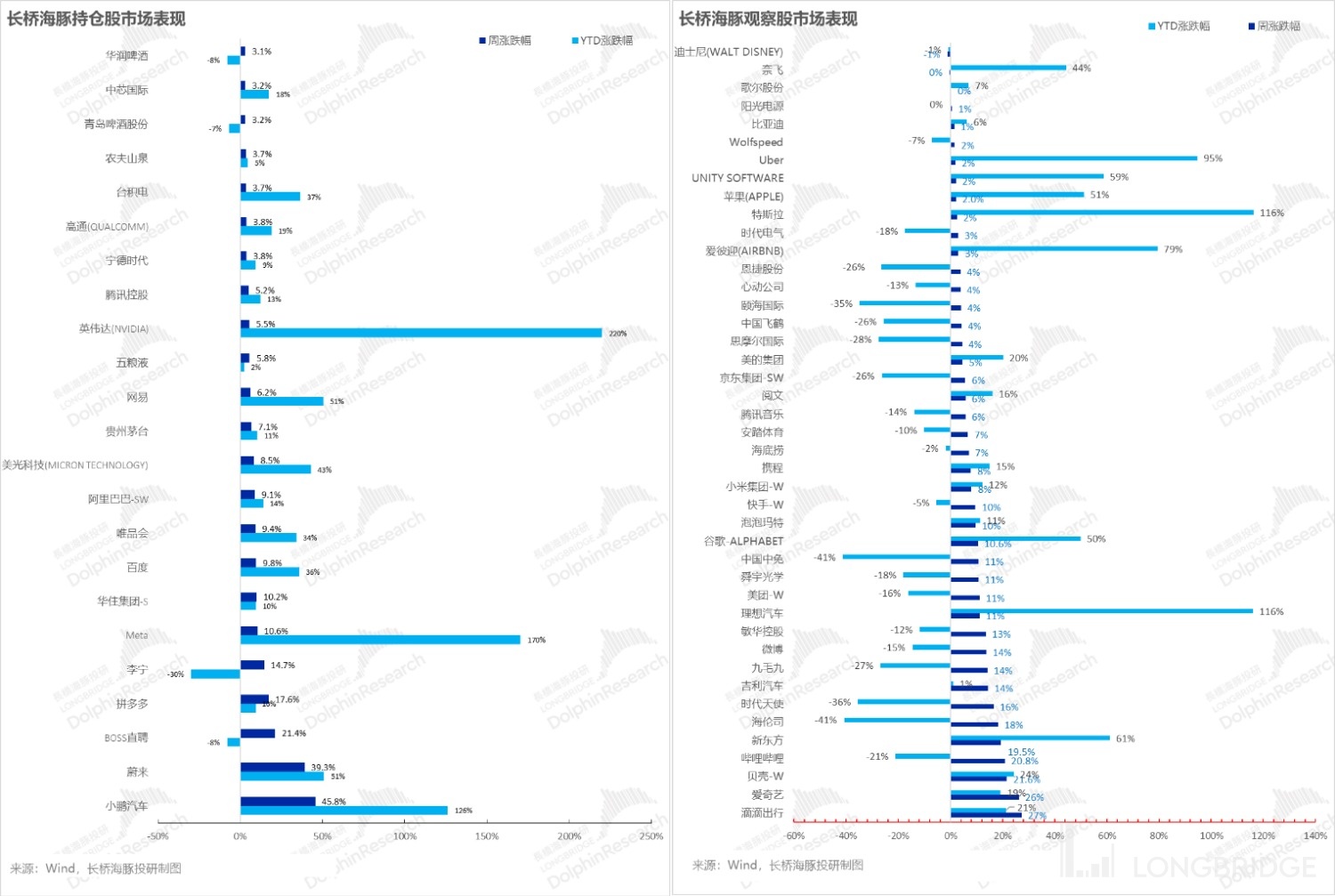

上周组合涨幅较大的,无论是互联网还是消费,都有弄弄的成长性 + 低估值风格产,或者二者兼而有之。反而基本面稳健、之前跌幅不高的公司涨幅不大,上周整体拉估值的特征非常明显。

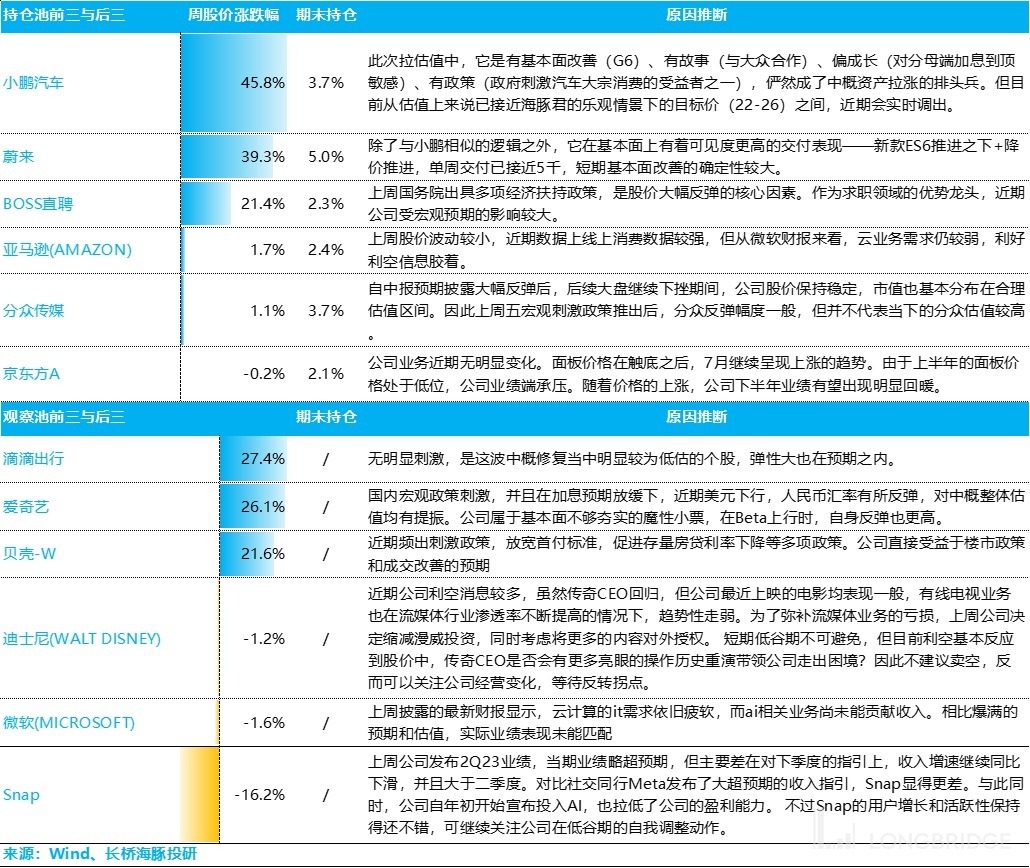

具体涨、跌靠前的公司,海豚君对原因整理如下:

八、组合资产分布

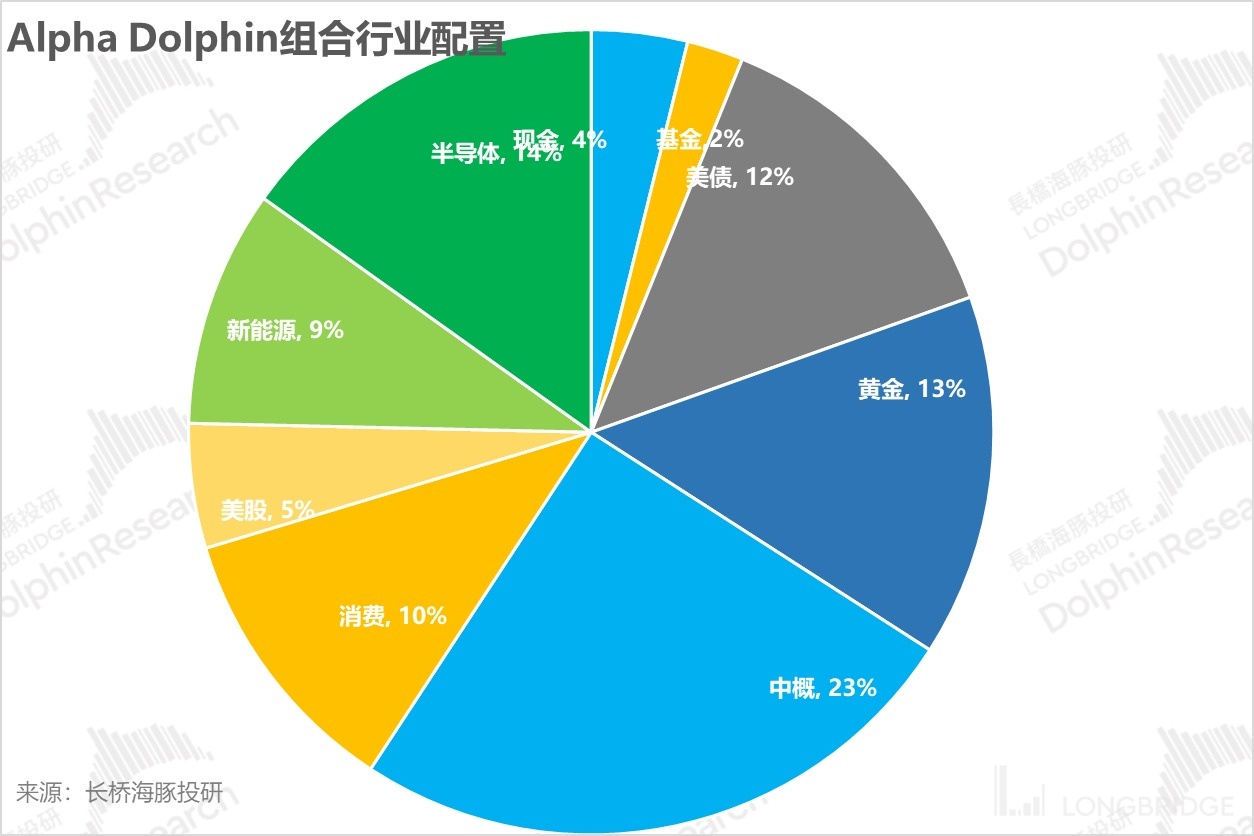

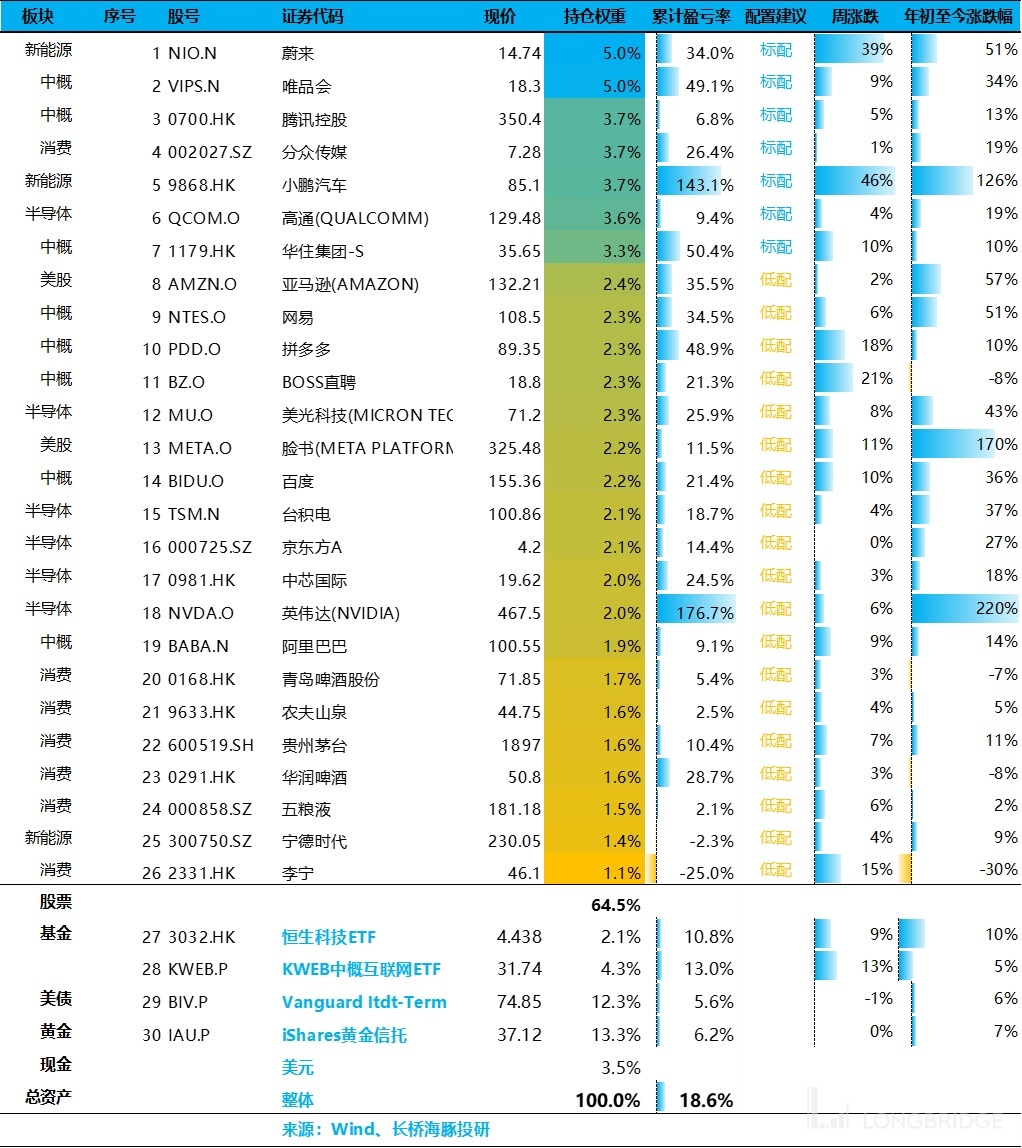

本周组合调仓后,配置股票 24 只股票或 ETF,其中评级为标配 8 只,评级低配 19 只,其余为黄金、美债和美元现金。

截至上周末,Alpha Dolphin 资产配置分配和权益资产持仓权重如下:

九、本周重点事件:

本周宏观数据上进入一个新的月份,主要为后续数据奠定基调的 7 月新增就业人口和时薪数据。财报季上,海豚君覆盖的公司进入互联网小票扎堆周,大票上只剩下苹果和亚马逊两个重头戏,再加一个目前关注度比较高的 AMD。

具体关注点海豚君整理如下,届时可关注海豚君第一时间的财报解读。

<正文完>

本文的风险披露与声明:海豚投研免责声明及一般披露

近期海豚投研组合周报的文章请参考:

《政策转向预期背后:不牢靠的 “强美元款” GDP 增长?》

本文版权归属原作者/机构所有。

当前内容仅代表作者观点,与本平台立场无关。内容仅供投资者参考,亦不构成任何投资建议。如对本平台提供的内容服务有任何疑问或建议,请联系我们。