3 月社零點評:春節時消費火熱、如今卻已冰冷?哪個才是真相

今日統計局發佈了 2024 年 3 月的宏觀數據,先前 1-2 月的意外強勁的社零數據似乎傳遞出國內消費有拐點向上的趨勢,但 3 月的社零數據勢頭卻 “180 度轉彎”,意料之外的疲軟。誠然,社零消費在前兩個月還明顯 beat,隨之就明顯 miss 的大幅波動略顯奇怪,若按一季度整體來看,各項數據增長實際不錯,但單看 3 月卻是廣泛且全面的邊際轉弱。到底只是春節時間錯位導致消費需求在一季度內的釋放節奏也錯配了,還是消費的內生趨勢真的在火熱的 1-2 月後迅速轉冷,是個關鍵但仍需驗證的問題。

1. 3 月社零增速突然掉頭向下,消費週期錯配或是主要原因?

整體上,2024 年3 月份社會零售總額約 3.9 萬億,同比增長 3.1%。而據 wind 統計市場普遍預期的增速在 4% 以上,直觀看起來實際增長明顯跑輸預期。

那麼剔除去年解封后走高的基數影響和置信度並不高的 “市場預期”,對比 2021 年,3 月份社零的複合增速為 3.2%,相比 1-2 月的 5.2% 同樣有不小的放緩。

雖然單看 3 月國內消費的景氣度確實是出現了明顯的滑坡,但是看一季度整體社零相比 21 年同期增長了 4.6%,仍是自 2022 年以來以 2021 為基準的最高單季(複合)增速。因此結合常理來看,實際的消費或許沒有先前 1-2 月顯示的那麼強,也未必是 3 月顯示的那麼弱。整體增長還算不錯,最簡單直接(大多數也是正確)的解釋是消費需求大多數集中在了春節期間釋放。不過,3 月看起來明顯邊際轉弱的趨勢會不會繼續也要緊密關注,以防風險。

2、線上看似是走弱的 “罪魁” 實則不然

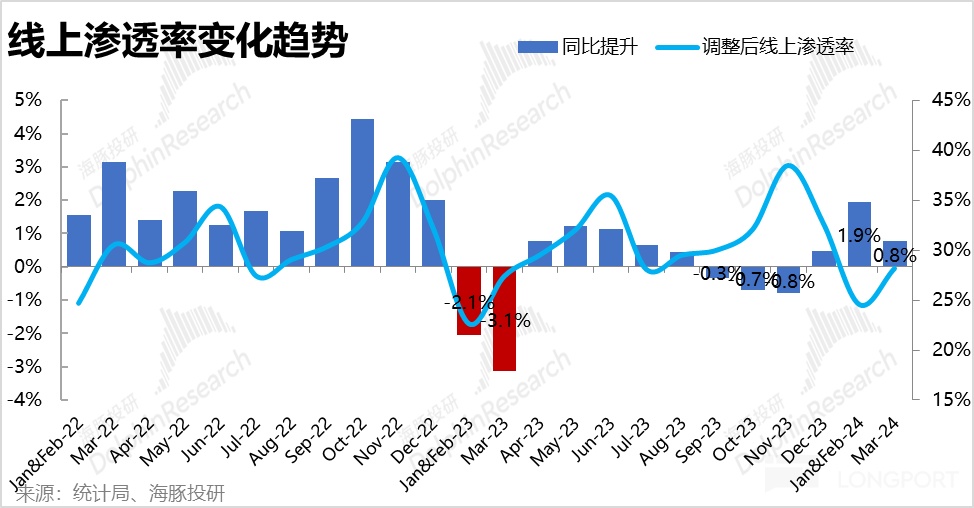

比起社零大盤,線上實物零售增速上下波動的幅度更加誇張,乍看似乎是社零大盤走弱的主要推手。按統計局披露的數據不調整,3 月份線上實物零售增速突然轉負到-4.9%,不符合常理直我們略過。調整往期基數後,3 月線上實物零售增速為 6.8%,較先前 1-2 月 14.4% 的強勁增速也是腰斬式下滑。即便以 2021 年基準平滑後,3 月份線上實物 4.5% 的複合增速也相比 1-2 月的 7.7% 大幅走低。

乍看是線上的大幅走弱拖累了整體零售,但實際上 3 月份調整後線上實物滲透率是同比增加了 0.8pct 的。因此儘管線上實物零售增長算不上好,對整體社零仍是拉動作用的。

匯總一季度,線上實物零售對比 21 年複合增速 6.5% 和去年四季度的增速完全一致,抵消了前高後低的波動後,可見線上零售的趨勢沒有變好也未變差。

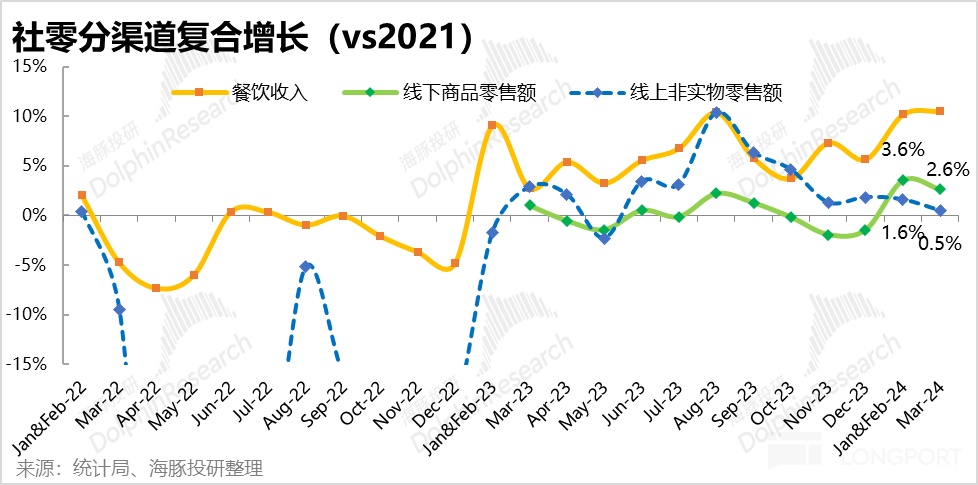

3. 除餐飲外,各零售渠道單 3 月增長都有走低

其他零售消費渠道上,可以看到3 月份餐飲收入相比 21 年複合增速為 10.5% 和 1-2 月基本一致,並沒走弱趨勢。

單除此之外,線下商品零售的複合增速是由 1-2 月的 3.6% 放緩到 2.6%,線上非實物零售的複合增速也由上個報告期的 1.6% 下降到了-2.8%(需注意這是未調整的口徑,該口徑下線上實物也是負增長的,因此實際情況應當沒有這麼差)。

因此3 月份消費在各渠道的走弱是普遍且全面的,但海豚仍想提醒 3 月份的走弱是主要出於一季度整體消費釋放節奏的錯配,還是會延續的趨勢是一個要觀察的重要問題。

4. 汽車銷售崩盤才是 “罪魁禍首”?

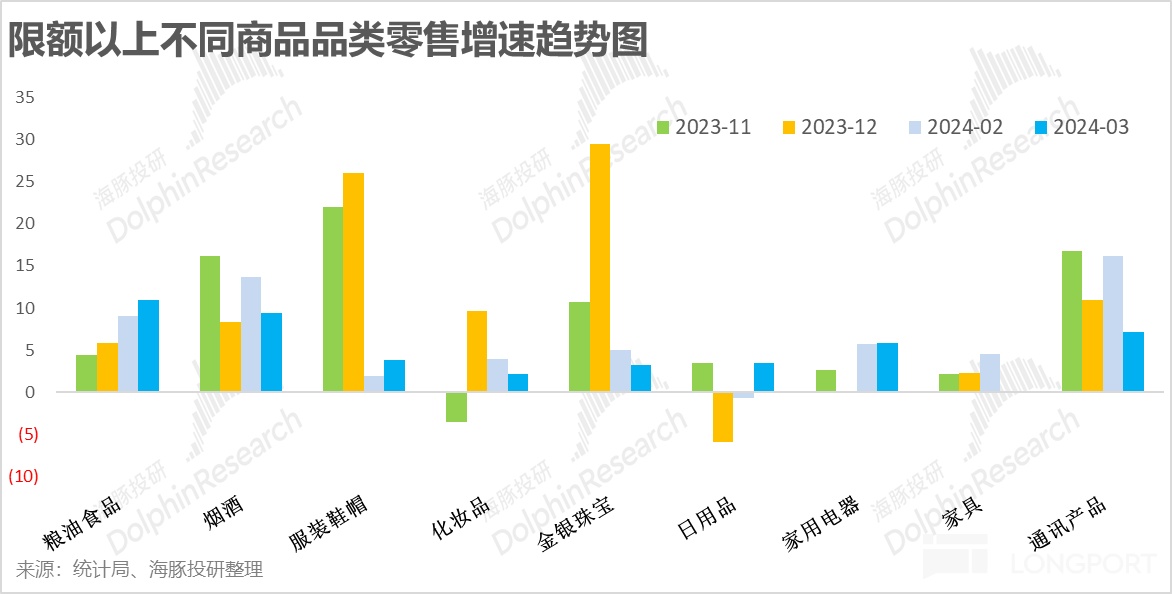

分商品品類來看,在進入去年的高基數期後,服裝鞋帽等可選品類增速在 1-2 月已開始明顯回落。但環比 1-2 月和 3 月兩個報告期,增速環比再大幅走弱的品類主要是煙酒、珠寶、和通信產品。這和近期白酒批價走弱,以及手機出貨量明顯走低的趨勢是一致的。

不過,上述品類在社零中的比重並非大頭,而食品糧油、日用品、服裝鞋帽、家電等比重更高的品類增速實際並不差,反而有不少是環比提速的,並不足以解釋社零的明顯走弱。

而最大單項比重的汽車零售(佔限額以上零售總額 1/4),3 月份的增速由 6.8% 轉負到了-2.9%,可謂是本月社零整體轉弱的 “罪魁禍首”。在前支柱—地產銷售仍未起色的情況下,汽車作為第二大單項產業能否支稜也是後續消費能否由起色的決定性因素。

<全文完>

本文的風險披露與聲明:海豚投研免責聲明及一般披露

本文版權歸屬原作者/機構所有。

當前內容僅代表作者觀點,與本平台立場無關。內容僅供投資者參考,亦不構成任何投資建議。如對本平台提供的內容服務有任何疑問或建議,請聯絡我們。