美股大撤退,到底誰是元兇?

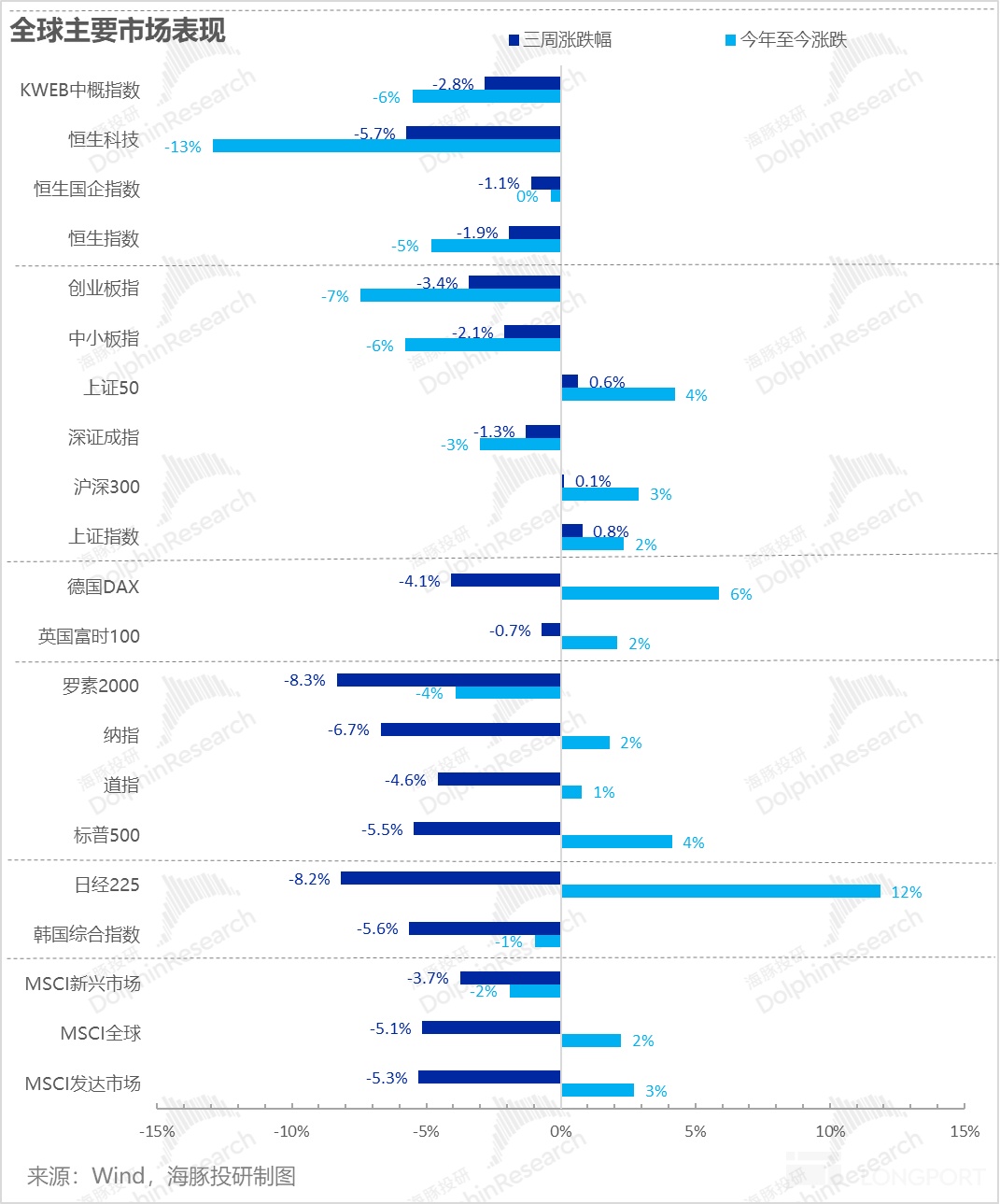

去年四季度以來一直牛氣衝突的美股最近突然蔫了:美股中表現最為強勢的標普 500,在連跌三週,合計下跌 5.5% 後,已經把年初至今的漲幅縮到了 4%。

道指和納指也基本把年初至今的漲幅跌得只剩下 1-2%。全球市場,除了春節前股災的 A 股,其他平均跌幅基本是在 4.5%-5% 之間。

整個上週我們看到了美國社零數據的超預期帶來的美債收益率上行、覆蓋財報的過程中注意到 AI 龍頭們業績的好壞參半,以及每天頻繁的巴以衝突彈窗。

那麼最近三週,尤其是最近一週,到底發生了什麼,市場回調地如此龍捲風?是什麼導致了美股的大撤退,以下海豚君提供一下自己觀察到的信息。

一、美國爆棚的 3 月社零,是問題所在嗎?

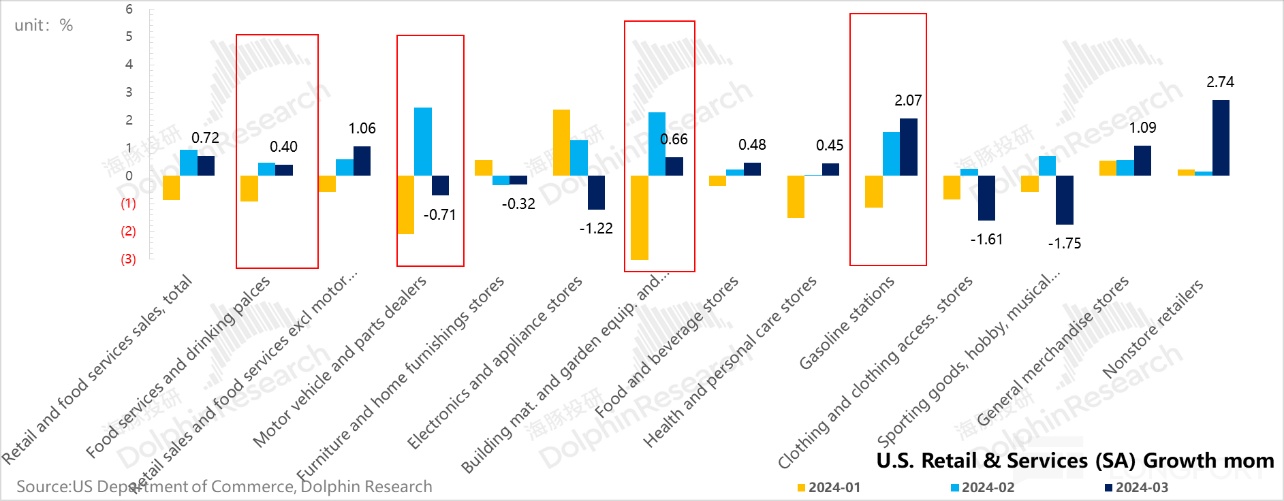

3 月美國的社會零售額又爆棚了,這是繼 3 月火熱的就業、CPI 數據,又一個硬核經濟數據。3 月季調後的社零環比增速在 2 月增長了 0.94% 之後又拉了 0.72%。

結構上,是非常明顯的可選弱——汽車零部件、3C 家電、服飾、運動愛好等比較弱,但在社零中佔比較高的必選類目,比如説一般日用品與無店鋪零售都非常強勁。

這樣剔餐飲、汽車零部件、加油站和建材之後的核心零售環比增速達到了 1.1%,反而在加速增長當中。

換句話説,3 月的社零表明, 雖然高息環境下,消費者在支出結構上,減少了需要搭配貸款來購買的可選商品,而把更多的支出放到了線上和必選當中。

但在高就業的支撐下,消費者的商品消費支出總額還在快速增長,並沒有減少;而且之前認為的超額儲蓄耗盡會反向拖累消費的事情並未發生。

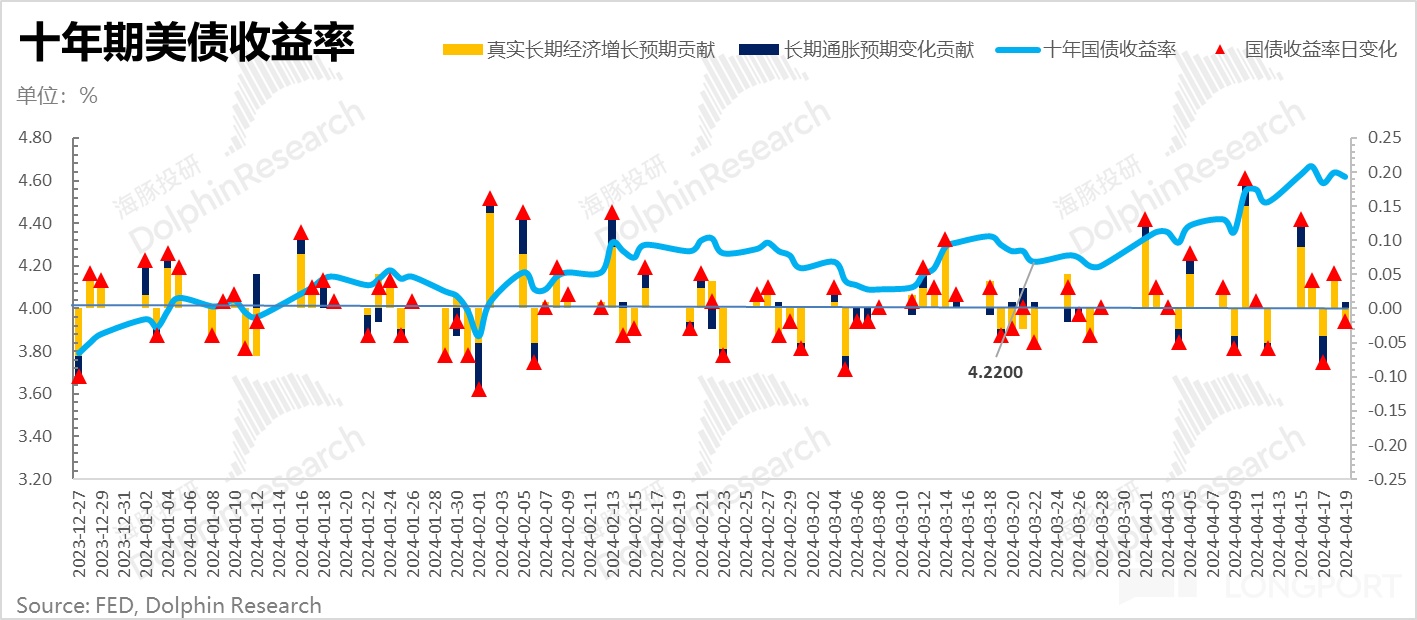

結果,這個社零數據出來,又把市場對於降息的預期往後推遲了,再加上目前巴以地區不安分的地緣衝突,似乎油價在全球經濟修復帶來的自然增長之外,又添了一層向上動力,通脹的時間可能會拉得更長了。

各種預期交錯之下,這一輪十年期美債的收益率從 4 月 10 日以來就一直穩在 4.5% 以上;而與利率預期比較敏感的兩年期國債收益率已經拉到了接近 5%,對比當前美聯儲實際 5.33% 的實際基準利率,當下的市場對於 2024 年降息已不報太大希望,今年年內有一次降息就夠了。

但宏觀基本面的數據,其實從今年以來,其實一直就在不斷挑戰市場的樂觀預期,3 月社零數據只能説是雪上加霜了而已。而且由於宏觀角度,基本面的數據短期在不同的市場情緒下可以做雙向解讀——一方面它是打擊了市場對於降息的預期,但數據本身表明的是經濟的韌性,説明經濟走勢較好,對應財報季個股,尤其是順週期公司,暴雷概率也會較小。

二、高估值下,報税季的流動性抽水才美股急跌的真正導火索?

海豚君在上週的策略週報觀察美國 3 月財政收支的時候提到過,美國税收的大頭是與個人相關的税收,佔到了聯邦税收的 40% 以上。而這部分税收大約有 40% 是企業代扣代繳的,剩下的 60% 是個人自主申報的。

企業代扣代繳總數最終與當年的就業情況和薪資水平高度相關,而 60% 個人自主申報一般包括了利息分紅等收益,以及股票、地產等資產變賣的資金利得税。

其中自主申報部分的税額受美股回報收益驅動非常明顯。而美股居民的報税季從每年 1 月持續到 4 月,每年 4 月 15 日是最後期限(節假日順延)。

我們從 2024 年 1-3 月的財政收入中已經開始感受到聯邦政府在個税收入上的增加,財政的解釋是財政給居民的税收返還相比之前一年減少了。而海豚君的理解是,返還減少還是去年美股以牛為主,資本利得對應的税收增加,税收抵免減少。

而上週是居民自主申報的最後一週,大量税收上繳後,資金從居民賬户流入到財政賬户,對應資產負債表上,資金從強流動性的銀行準備金餘額賬户轉入到基本不流動的 TGA 賬户(財政部在美聯儲開的存款賬户)。

上週,因為居民集中納税,代表市場流動性的銀行準備金餘額單週縮水了接近 2900 億美金,而 TGA 賬户則一週之內餘額猛拉接近 40%,從稍顯勉強的 6700 億擴張到了 9300 億美金。

再加上美聯儲當週也在雪上加霜,大幅拋售中長期名義/通脹指數債,美聯儲資產端淨縮水了接近 330 億美金。

最終美聯儲資產負債表上,負債端 TGA 賬户的擴張、資產端國債的拋售,在上週都是讓市場的流動性指標——銀行準備金餘額來背鍋,上週的流動性快速邊際收緊。

對比之下,2023 年的納税季因為 2022 年的熊市,單週縮水不過 1800 億,唯一比這次更猛烈的一次流動性收緊還要回溯到了 2022 年的 4 月報税季,當時因為 2021 年美股大牛市,在 2022 年報税的最後一週,銀行準備金單週大縮水 4500 億美金,對應美股也有數週的回調。

而且從過往的報税週期來看,報税周除了當週的流動性大收縮之外,中間還通常伴隨額外 1-3 周所有的流動性中性偏下的情況。

當下流動性在報税情況下抖動收緊 + 美股持續回吐之前的降息預期交易,財報季上個股稍有風吹草動,就會成為股價調整的導火索,這次財報當中,無論是阿斯麥、台積電,還是奈飛,面對喜憂參半的業績,資金更多是借負面信息下殺,對於正面信息則是充耳不聞。

繼上週 AI 股們的出師不利,這周 AI 下游的應用迎來財報大周——特斯拉、Meta 和谷歌相繼揭榜,在流動性沒有明顯緩解的情況下,如果業績沒有實質性的超預期,本週的資金仍然有可能更關注財報中偏空的信息而非正面信息。

但要注意的是,後續走出因報税季帶來的流動性擾動,當下的美國政府仍然偏大財政做派(除非財政政策發生本質變化,目前看不到),TGA 賬户上超額的資金盈餘恐怕很快會被投入到實體經濟當中,高效率創造貨幣乘數效應,來助長經濟基本面增長,對應的這次美股回調大概率也是個技術性回調,過調反而為優質個股帶來比較好的買入機會。

三、組合調倉與收益

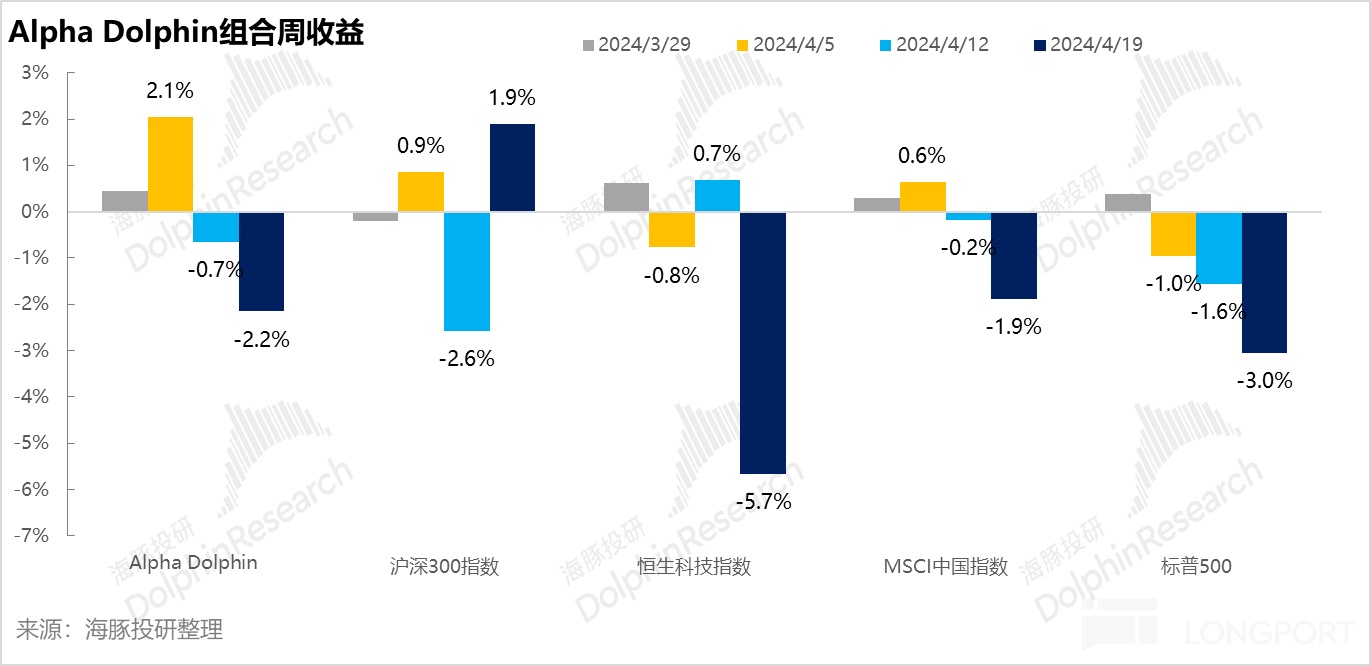

因國內宏觀基本面再次轉弱,同時外圍流動性和估值壓力都在變高,因此 4 月 19 日周,Alpha Dolphin 虛擬組合調出 Beta 收益型指數 KWEB,但認為當前超過 4.6% 的美債收益率已經充分定價了不降息的風險,海豚君加倉了美債。

當週結束,組合收益收跌 2.2%,雖然跌幅較大,但仍然跑贏了除滬深 300(+1.9%)和 MSCI 中國(-1.9%)之外的多數指數,包括恒生科技(-5.7%)、標普 500(-3%)。

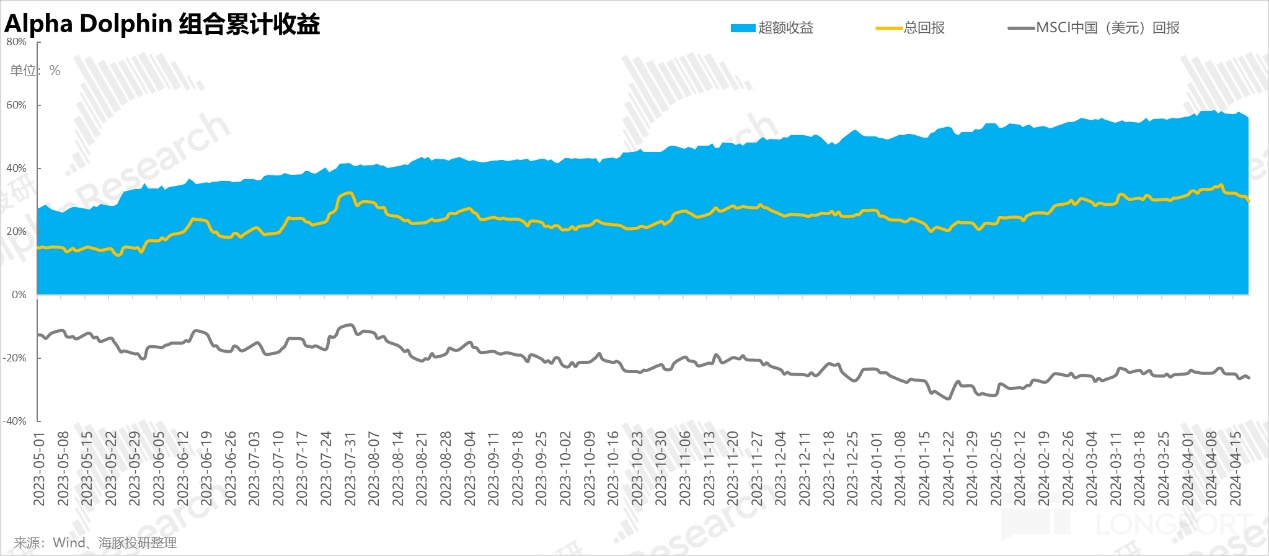

自組合開始測試到上週末,組合絕對收益是 30%,與 MSCI 中國相比的超額收益是 56%。從資產淨值角度來看,海豚君初始虛擬資產 1 億美金,目前回升到 1.32 億美金。

四、個股盈虧貢獻

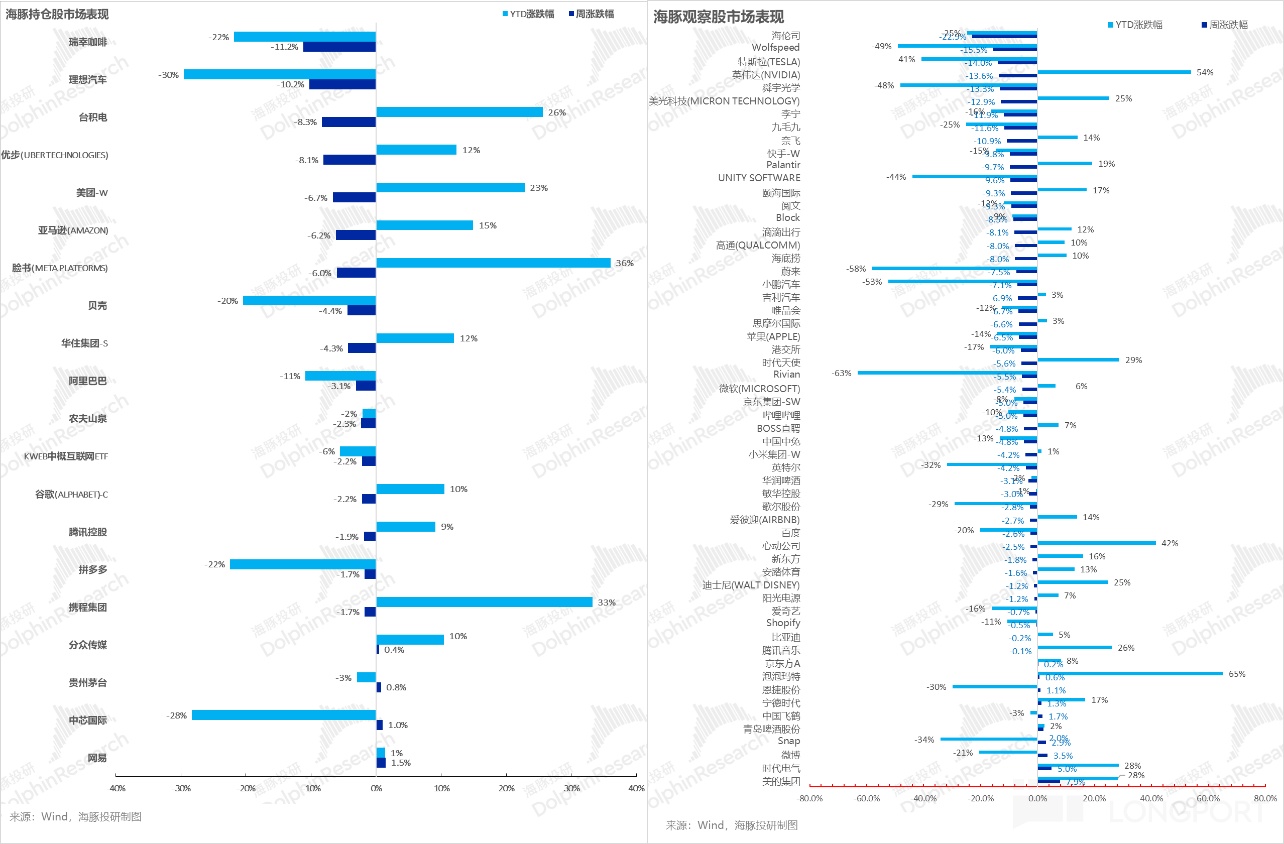

這一輪的下跌當中,跌幅較高的公司,特徵非常明顯:要麼基本面差,要麼估值太高,要麼二者兼而有之。

之前漲幅較高的彈性股,這輪跌幅也比較高。流動性收緊下殺估值的意味明顯。

無論是海豚君觀察倉中的海倫司、Wolfspeed、Tesla,持倉股中的瑞幸和理想基本都是基本面相對較弱的情況。

而英偉達、台積電、美光等,在海豚君看來更多是在 AI 擠水分下的殺估值,本身的業績並不弱,只是估值太高了。而類似中芯國際這種,其實台積電業績中釋放的傳統制程需求疲軟,應該對中芯國際是不利的,但由於本身估值較低,股價反而沒有影響。

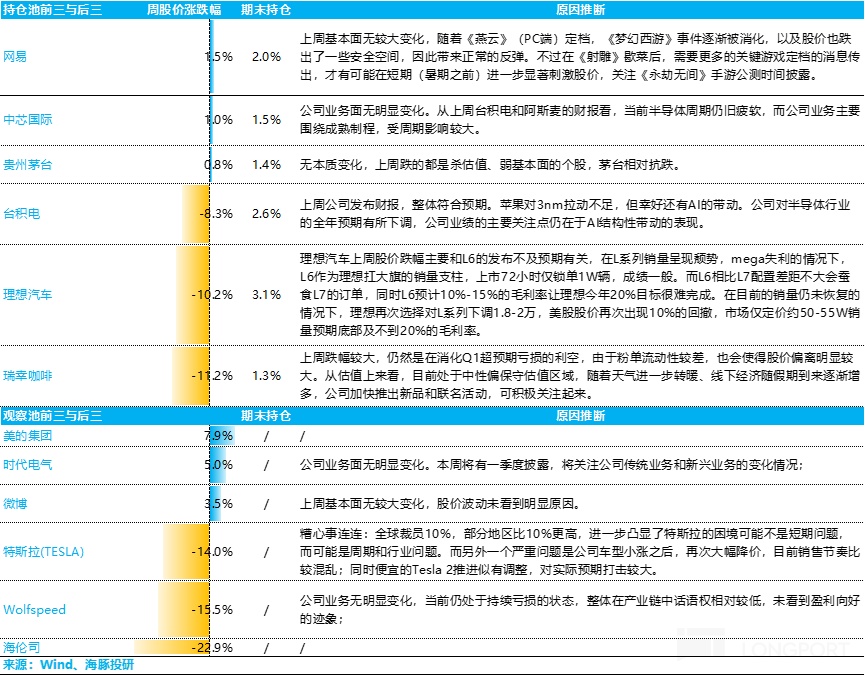

對於海豚君持倉池和關注池中,上週主要漲、跌幅比較大的公司以及可能原因,海豚君分析如下:

五、組合資產分佈

Alpha Dolphin 虛擬組合清空 KWEB 後、加倉美債後,共計持倉 21 只個股與權益型 ETF,其中標配 5 只,其餘權益資產為低配,剩餘為黃金和美債和美元現金。

截至上週末,Alpha Dolphin 資產配置分配和權益資產持倉權重如下:

<正文完>

本文的風險披露與聲明:海豚投研免責聲明及一般披露

近期海豚投研組合週報的文章請參考:

本文版權歸屬原作者/機構所有。

當前內容僅代表作者觀點,與本平台立場無關。內容僅供投資者參考,亦不構成任何投資建議。如對本平台提供的內容服務有任何疑問或建議,請聯絡我們。