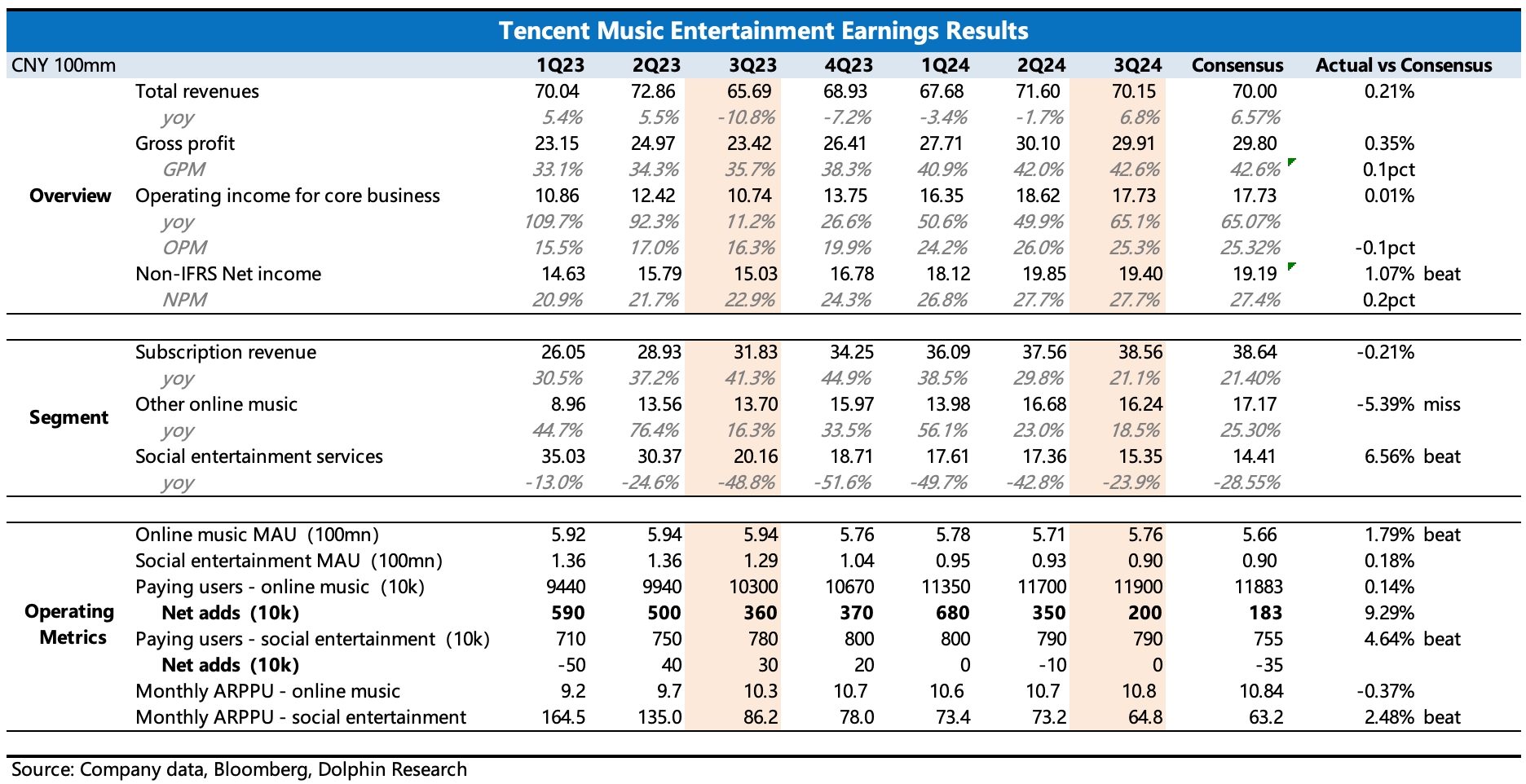

$騰訊音樂-SW(01698.HK) first take:三季度業績基本符合被指引調整後的低預期。從實際表現上:

(1)訂閲用户數增長承壓,環比新增 200 萬,相比前兩個季度大幅放緩。

(2)社交娛樂正在慢慢走過調整陰霾,比市場預期稍微好一點。但騰訊音樂的核心邏輯早就已經切換到音樂訂閲上,因此社交娛樂的 beat 估計不太會給市場帶來多少積極反饋。 因此更關鍵的,還是在管理層對明年如何指引上,尤其是政策環境有變化後,訂閲用户數如果有一些超預期的增長,那麼短期對股價的正向拉動會有一個快速反應。

(3)收入承壓下,利潤率靠嚴格控費提升,核心經營利潤的增速還維持在 65%。順口一提,雖然整體盈利水平 inline,但結合低毛利率的社交音樂收入超預期的情況,隱含在線音樂的利潤率水平應該海豚君粗略計算得在線音樂的毛利率環比繼續提升,雖然提升幅度不大,但方向上還是體現了海豚君此前提及的,騰訊音樂可以利用產業鏈議價優勢,對上游成本穩步優化的邏輯。

上季度用户數指引帶崩了估值,將騰訊音樂從 Forward P/E 20x 以上的 “神壇” 拉了下來,本質上還是市場對管理層逆環境 “提 ARPU” 的增長戰略存疑。三季度我們暫時未看到太多 ARPU 的 “超預期” 拉動,公司披露截至 9 月底,SVIP 用户達到了 1000 萬,也就是在總訂閲人數中佔比 8%。目前滲透率不高,但後續如何繼續轉化以及轉化節奏,還需要看看管理層的説法,建議關注下電話會。$騰訊音樂(TME.US)

本文版權歸屬原作者/機構所有。

當前內容僅代表作者觀點,與本平台立場無關。內容僅供投資者參考,亦不構成任何投資建議。如對本平台提供的內容服務有任何疑問或建議,請聯絡我們。