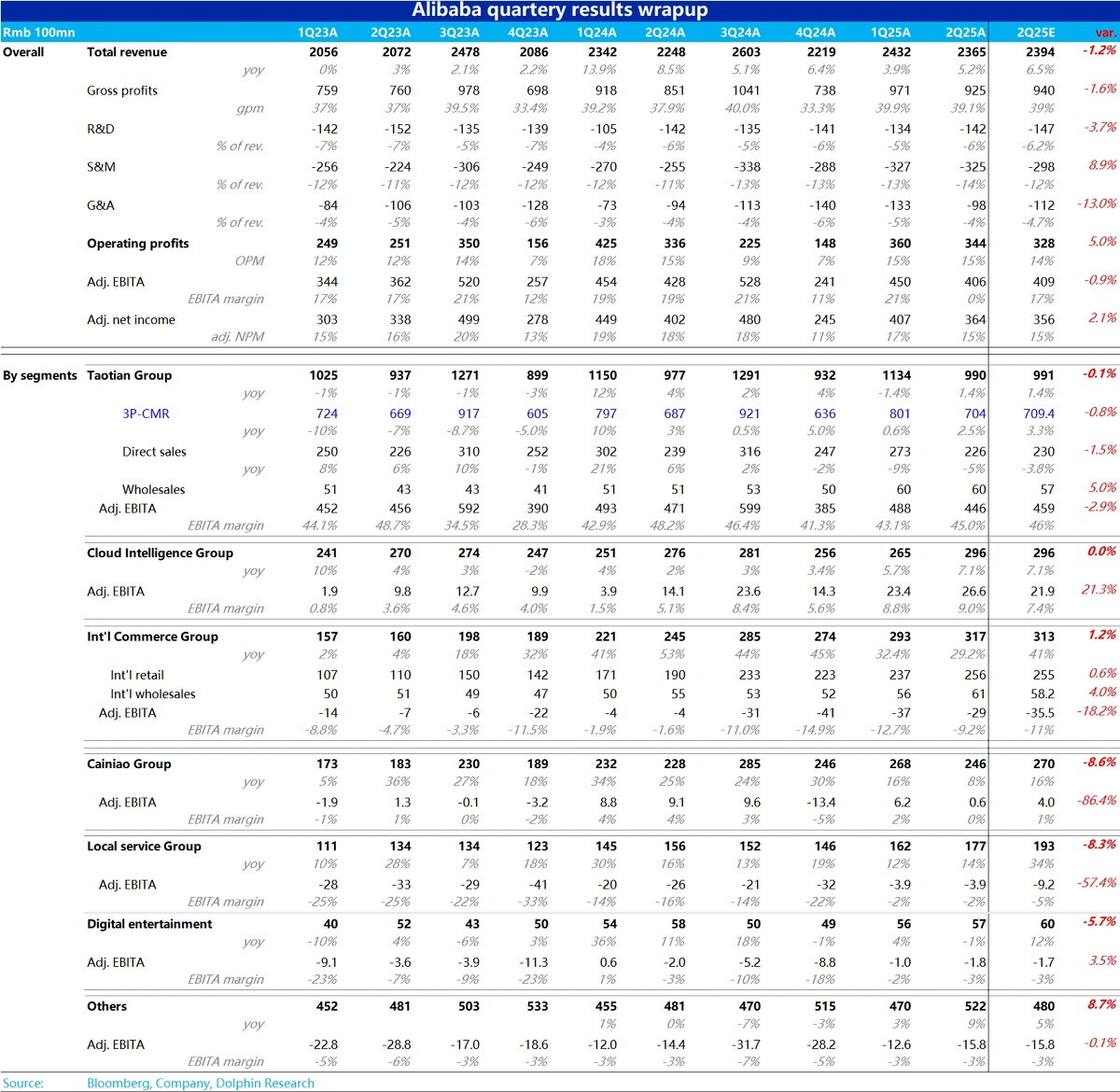

$阿里巴巴(BABA.US)2Q25 first take: 阿里本次的業績可以説並不好:

1)最核心的淘天業務上,CMR 同比增長 2.5%,雖較上季有改善,但相比 3% 左右的預期,略有 miss。淘天集團 adj.ebita 同比下滑 5.3%,跌幅較上季有所擴大。實際值也比市場一致預期低近 3%。可見核心淘天業務是全面偏差的。

2)第二重要業務,阿里雲的營收同比增長 7.1% 繼續提速,但完全符合預期,沒有驚喜。adj.ebita 利潤率環比繼續提升 0.2pct,利潤率繼續改善。表現不錯,但不算很亮眼。

3)國際電商表現類似,收入增長和減虧進展小幅好於預期,但 beat 幅度不大。剩餘其他業務則普遍在收入上 miss 預期。

因此,在核心淘天收入、利潤兩端都 miss,老二老三的雲和國際電商雖還算不錯,但也無特大驚喜的情況下,集團整體營收跑輸預期,利潤端最多也只能説 in-line。但市場盤前的反映卻是上漲。一部分原因,目前中概交易有明顯的利多/利空落地後,股價走勢與業績表現相反的情況。另一個角度,阿里目前基本已回到了 9 月末中國資產大幅反彈前的價位,並不像京東、B 站等財報前仍有可觀的盈利盤,並無多少繼續下跌的動力。因此盤前上漲,只能説又是典型的 “預期博弈了”。$阿里巴巴-W(09988.HK)

本文版權歸屬原作者/機構所有。

當前內容僅代表作者觀點,與本平台立場無關。內容僅供投資者參考,亦不構成任何投資建議。如對本平台提供的內容服務有任何疑問或建議,請聯絡我們。