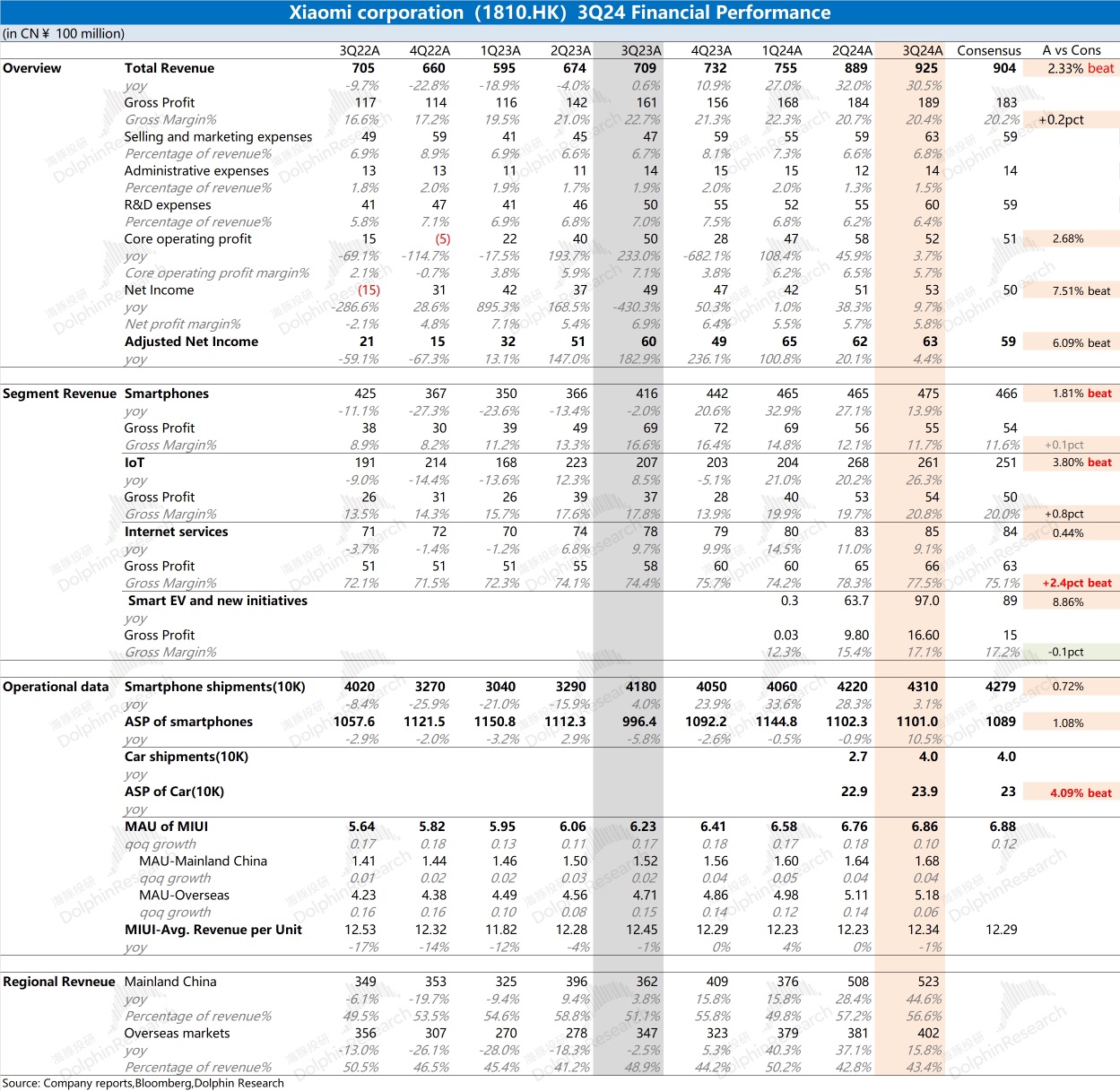

$小米集團-W(01810.HK)First take:三季度業績表現還是不錯的。尤其是公司收入端表現好於市場預期,同比增速又達到了 30%。

傳統硬件業務表現明顯向好:手機部分本季度量價都有增長,公司出貨均價站穩在 1100 元附近。IoT 業務今年以來明顯好轉,連續三個季度的同比增長都達到 20%。在 “以舊換新” 等補貼帶動下,公司 IoT 業務的增速有望繼續維持在 20% 以上;

小米汽車業務:經歷爬坡,公司當前的月度出貨量已經達到 2w 台以上。雖然出貨量數據提前被市場消化,但公司本季度的單車均價仍明顯好於市場預期。本季度的出貨均價達到 23.9 萬元,好於此前維持在 23 萬的預期。

互聯網服務業務:雖然業務增速有所放緩,但毛利率繼續在 78% 附近,主要是受廣告收入佔比增加提升的影響。當前公司全球的 MAU 已經增長至 6.86 億,規模效應影響下,公司廣告收入。

隨着汽車等相關產品銷售增長,公司的銷售費用、管理費用等有所提升,但經營費用率整體保持相對平穩。海豚君認為在手機基本盤平穩回升,IoT 業務在補貼推動和汽車出貨量提升提升的情況下,小米下季度業績增長的相對確定。按公司以往的表現,即使是亮眼的財報也可能帶來 “高開低走” 的走勢。而當前公司業績增長的確定性較強,在 IoT 及汽車業務發力的情況下,如果股價再次明顯出現回落的情況,或許是給投資帶來更好的機會。

本文版權歸屬原作者/機構所有。

當前內容僅代表作者觀點,與本平台立場無關。內容僅供投資者參考,亦不構成任何投資建議。如對本平台提供的內容服務有任何疑問或建議,請聯絡我們。