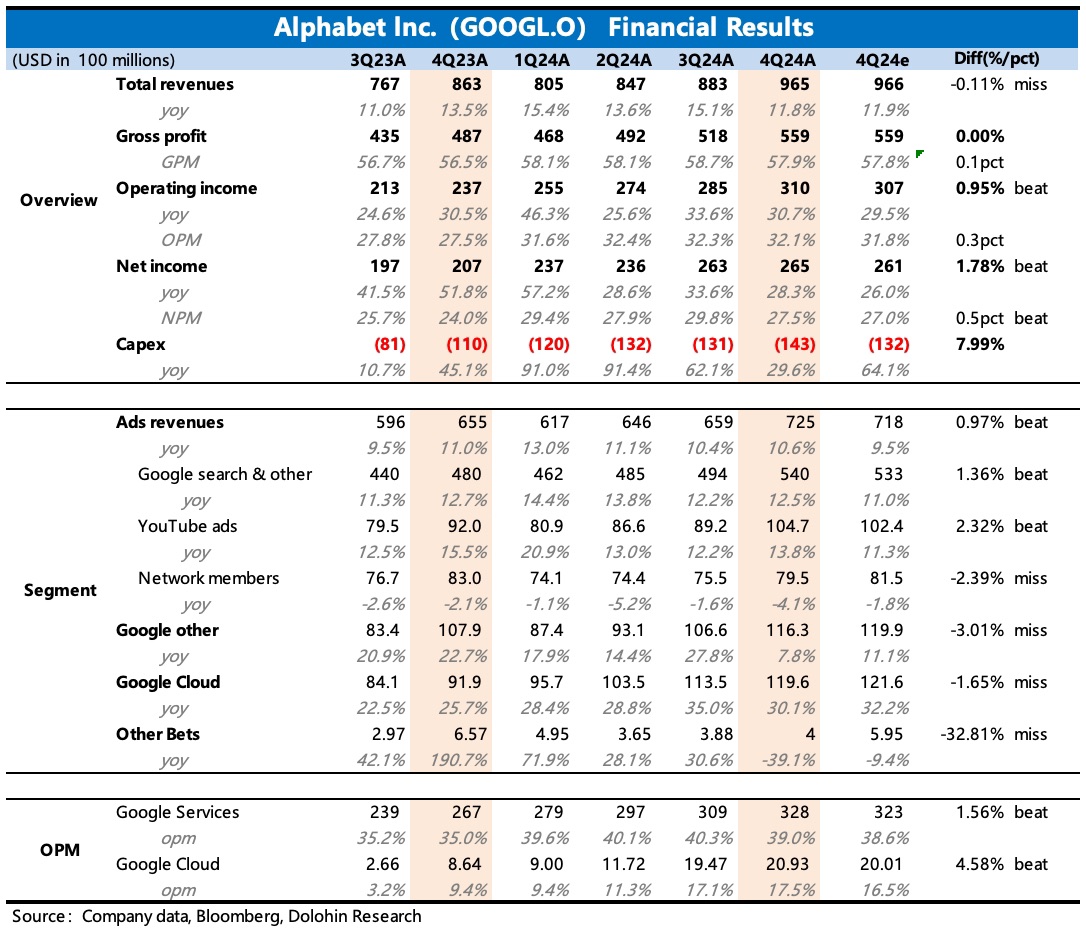

$谷歌-A(GOOGL.US)火線解讀:四季度業績的問題主要是雲業務不及預期下,公司預計今年還將大幅提高資本開支。在中長期視角,AI 對谷歌的搜索入口是否會明確存在顛覆還有爭議,以及監管困擾的情況下,前兩個季度實際上都是靠雲業務的出色表現,讓市場暫時放下中長期視角的擔憂,選擇先享受當下的果實。這也是自上個季度以來,隨着發佈 Gemini2.0、量子芯片、Waymo 以及 AI 搜索廣告反饋好於預期等多個利好,帶來的一波補漲。

理性來説,四季度雲業務表現,雖然從實際 miss 的幅度來看也不算太大,但還是會讓市場對谷歌近期的 “補償性熱情 “稍微降降温。再加上高調宣佈的 2025 年 750 億 Capex(同比增長 43%),超出市場預期,又會讓一些資金開始擔憂過度投資對盈利能力的影響。

1、廣告業務表現整體達標:搜索一如渠道反饋的情況,增長強勁,YouTube 廣告繼續回暖。但移動聯盟廣告不及預期,並未因暫停中止第三方 Cookie 而有更多的回暖,反而加速下滑中。

2、雲業務增速超預期放緩:雲增速 30%,市場預期則是 32% 以上,雲業務表現是讓市場暫時放下中期視角擔憂的關鍵因素,因此這次表現無疑會讓部分資金失望。

3、盈利提升重在提效:經營利潤率保持穩定,略微超預期。主要得益於公司對費用的控制,尤其是銷售費用、管理費用同比下滑。四季度員工環比繼續增加,但整體可控。分業務來看,雲業務利潤率進一步提高至 17.5%,市場預期在未來兩年能夠穩步提升到 20%。

4、大幅提高資本開支:對於激動砸錢,財報前市場主要是對 Meta 有討論,鮮少對谷歌有過太多的預期,並且谷歌也從未給過量化的指引。但這次管理層破天荒給出了明確的大幅提高的量化指引——2025 年預計 Capex 投入 750 億美元,超出市場預期的 600 億左右水平。

本文版權歸屬原作者/機構所有。

當前內容僅代表作者觀點,與本平台立場無關。內容僅供投資者參考,亦不構成任何投資建議。如對本平台提供的內容服務有任何疑問或建議,請聯絡我們。