$理想汽車(LI.US) 火線速讀:整體來看理想此次業績,從兩個維度:① 4Q24 業績實際表現,② 1Q25 指引;都非常重要。

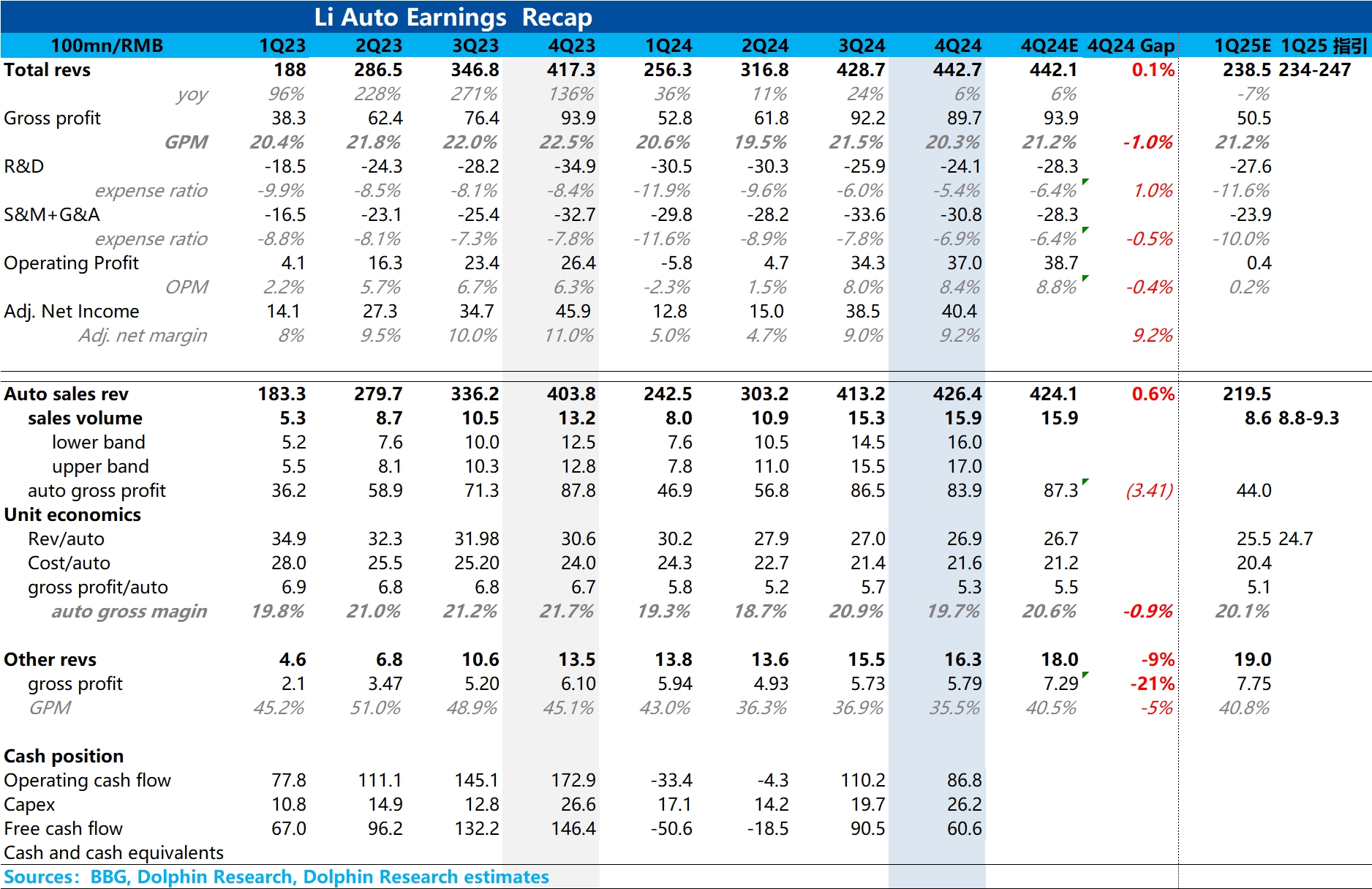

從 4Q24 業績實際表現來看,在最關鍵的汽車毛利率上,miss 掉了市場預期,本季度汽車業務毛利率僅 19.7%,環比下滑了 1.2 個百分點,而市場一致預期還在 20.6%,大行預期甚至都達到了 21.3%。

但考慮到 3Q24 實際汽車業務毛利率有來自 CATL 的一筆返利,三季度其實實際汽車業務毛利率 19.5%,雖然四季度沒有了電池返利的一次性因素確認,但在 3Q24 理想小會上確實指引了四季度汽車業務毛利率 20%+,主要由供應商的年降和規模效應所貢獻,但很明顯,在規模效應沒有釋放時(四季度交付量低於理想三季度指引),供應商年降也不及預期。

但從經營利潤和淨利潤角度,經營利潤確實環比三季度有所提升,但主要由於三季度確認一筆大額的 SBC (和銷量每 50 萬里程碑達成的 CEO 獎勵有關),而四季度單從 SBC 就比 3Q24 少了 5 億左右,所以實際撇除 SBC 變動影響後,4Q24 經營利潤環比三季度是下降的(下降 2 億),同樣也不及市場預期。

而從 1Q25 的指引來看,① 銷量指引 8.8-9.3 萬輛,隱含 3 月銷量 3.2-3.7 萬輛,環比 2 月上升 0.55-1.05 萬輛,可以看到 3 月份的降價確實看到了效果,這個指引還可以;② 但在單價指引上(收入指引隱含的單價指引),1Q25 單價下滑嚴重,環比下滑了接近 2.2 萬元至 24.7 萬元,仍然還是主要由於 3 月的降價影響,汽車毛利率預期可能也並不好,具體可能要等理想電話會信息。

本文版權歸屬原作者/機構所有。

當前內容僅代表作者觀點,與本平台立場無關。內容僅供投資者參考,亦不構成任何投資建議。如對本平台提供的內容服務有任何疑問或建議,請聯絡我們。