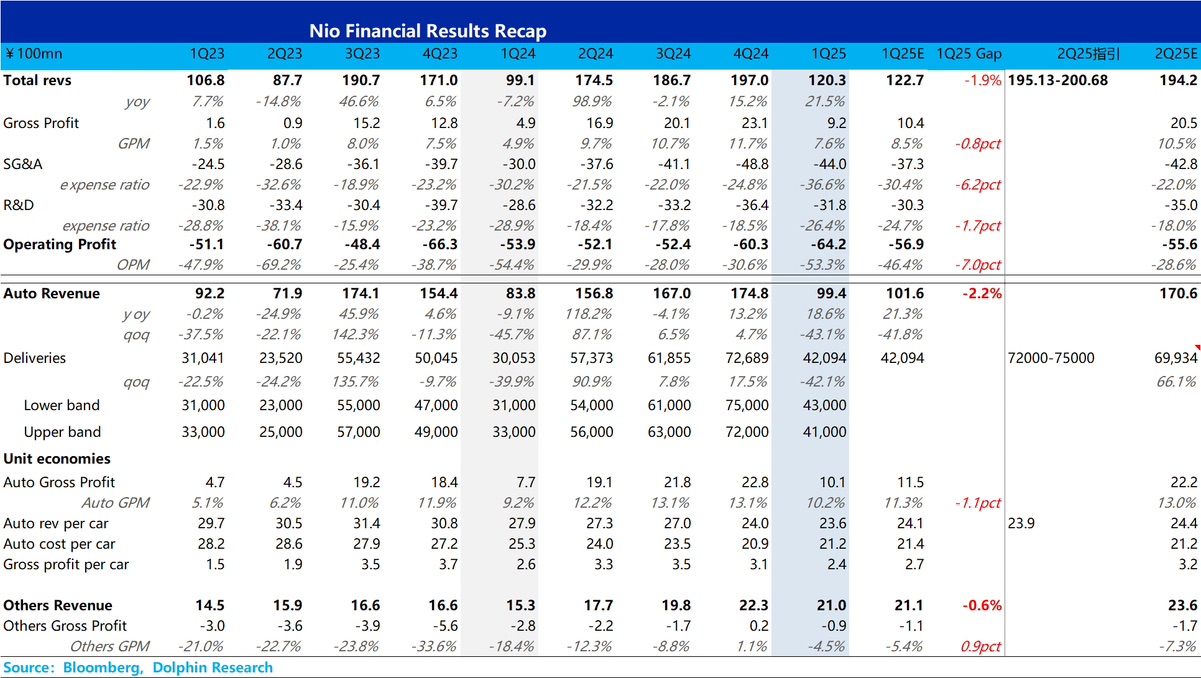

蔚來 1Q25 火線速讀:整體來看,蔚來此次業績再次 miss 市場預期,但仍在海豚君的意料之中。而相比爛透了的一季度業績本身,市場會更關注二季度指引上能否呈現邊際改善趨勢,尤其在 Nio 主品牌主銷 5566 車型改款完成,螢火蟲 4 月也開始正式交付和爬坡的情況下。

先説此次一季度業績:

單車收入環比下滑是因為對老款庫存車折扣加大 +L6 佔比環比提升的車型結構負面拖累,海豚據認為市場預期的本季度單車收入環比持平本身就不合理。

而從賣車毛利率來説,蔚來之前其實也已經溝通過本季度賣車毛利率 10% 左右(4Q24 業績會之後),主要由於單價下滑,再加上銷量本季度環比下滑 42%,單車攤折成本上升。

而銷管費用方面,上季度業績會中也提到一季度調整還沒有那麼快,二季度會開始見效,所以本次業績的經營利潤和市場預期差有 7 億(6 億因為銷管費用還沒有調整過來,1 億由於汽車毛利率 miss),都還算合理,主要由於股價已經打到比較低的水平。

所以重點看一下二季度指引,二季度銷量 7.2-7.5 萬輛,相當於 6 月銷量 2.5-2.8 萬輛(4 月和 5 月銷量都在 2.3 萬輛),邊際繼續改善,是個不錯的短期利好,而在收入指引方面,雖然隱含的賣車單價大概 23.9 萬,不及市場預期 24.4 萬,但考慮到低價的螢火蟲佔比開始提高,也不是大問題,畢竟在這個節點對蔚來最重要的仍然是銷量,有銷量就有活下去的希望,蔚來二季度邊際改善的確定性很強,可以關注一下短期的交易機會。$蔚來(NIO.US)$蔚來-SW(09866.HK)

本文版權歸屬原作者/機構所有。

當前內容僅代表作者觀點,與本平台立場無關。內容僅供投資者參考,亦不構成任何投資建議。如對本平台提供的內容服務有任何疑問或建議,請聯絡我們。