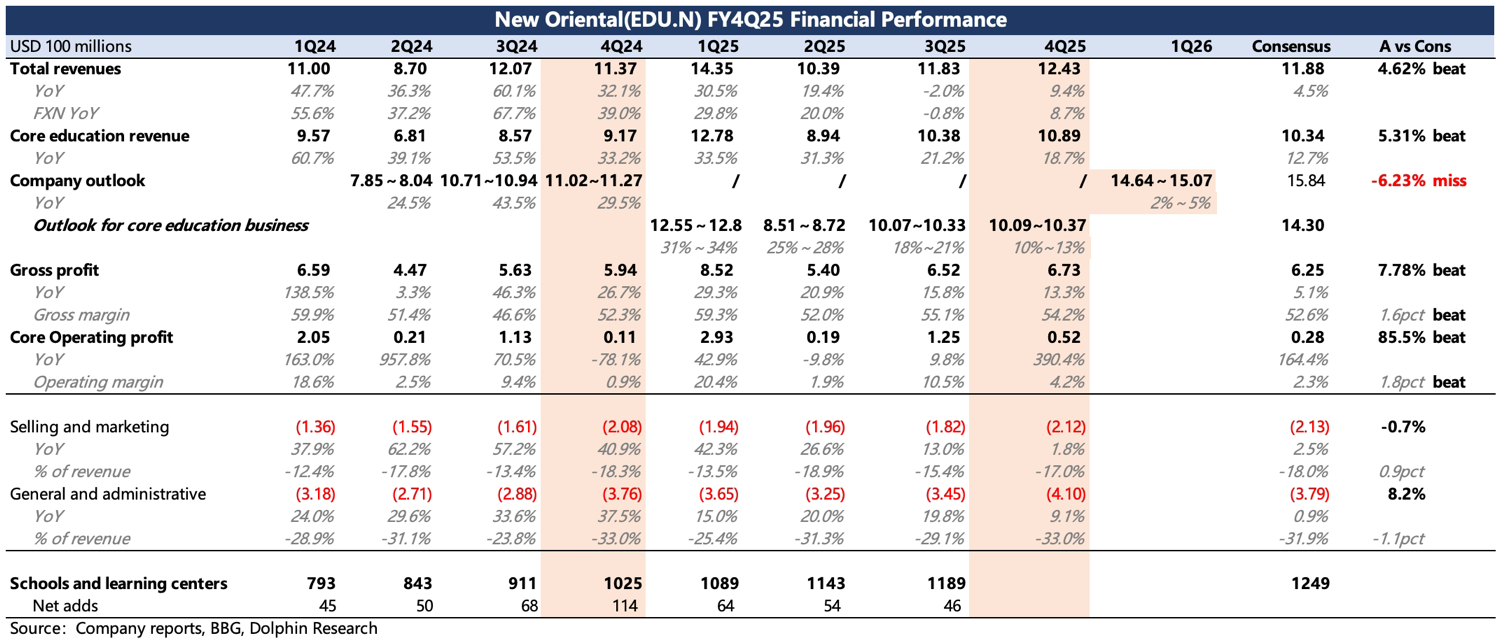

新東方 4Q25FY 火線速讀:這次業績的大坑又在指引上,包括下季度以及 2026 財年全年的收入指引,均弱於市場預期,不排除有管理層的謹慎保守考慮。

這次並沒有單拎出教育收入做指引,因此電商在其中的拖累有多少,還需要聽管理層介紹細分業務情況。

但短期無疑會再次打擊市場信心,唯一聊以慰藉的是,降本提效的進展有所超預期。和上季度的感受一樣,雖然新東方目前估值不高,但在基本面隱憂消除之前,還是隻能看看 “分紅底” 的估值機會。

1、指引又 “暴雷”:當期業績超出指引和預期。但管理層對 1Q26、2026 全年的收入增長指引均不及預期——下季度增速 2~5%,全年也近 5%~10% 增長,市場則還是預期會有一個 10% 以上的正常增幅。

2、隱憂在哪裏?:由於這次給的是總收入預期,因此較難清晰確定具體哪一塊出了問題,海豚君猜測主要是留學和直播電商。

電商業務海豚君一直不做積極預期,4Q25 及 1Q26 都還在董宇輝分手同比基數的陣痛期之內(下滑 30%),Q4 表現也不及預期。

我們主要擔憂留學業務(在我們的模型中,對集團估值影響更大)。

本季度留學表現(考培增速 15%,諮詢增速 8%),整體上看其實沒我們預想得那麼差。但關税後,對抗升級、簽證審批放緩,都對美國留學需求造成了打壓。而諮詢需求往往領先考培,由此可見短期未來留學業務的需求壓力。

3、其他業務暫時穩定:除此之外的其他業務,表現都暫且算正常。不過值得注意的是,素培報名人次的增速再次顯著下滑,不知是否同樣有假期錯檔的影響,因此當季增長還主要靠客單價的提升。

4、集團內推進提效:Q4 盈利表現,在剔除商譽減值的影響後,實際上是略超預期的,Non-GAAP 經營利潤率 6.6%,同比提升了 3pct。上季度管理層也有過對提高投入效率、優化成本支出的相關表態。$新東方-S(09901.HK)$新東方(EDU.US)

本文版權歸屬原作者/機構所有。

當前內容僅代表作者觀點,與本平台立場無關。內容僅供投資者參考,亦不構成任何投資建議。如對本平台提供的內容服務有任何疑問或建議,請聯絡我們。