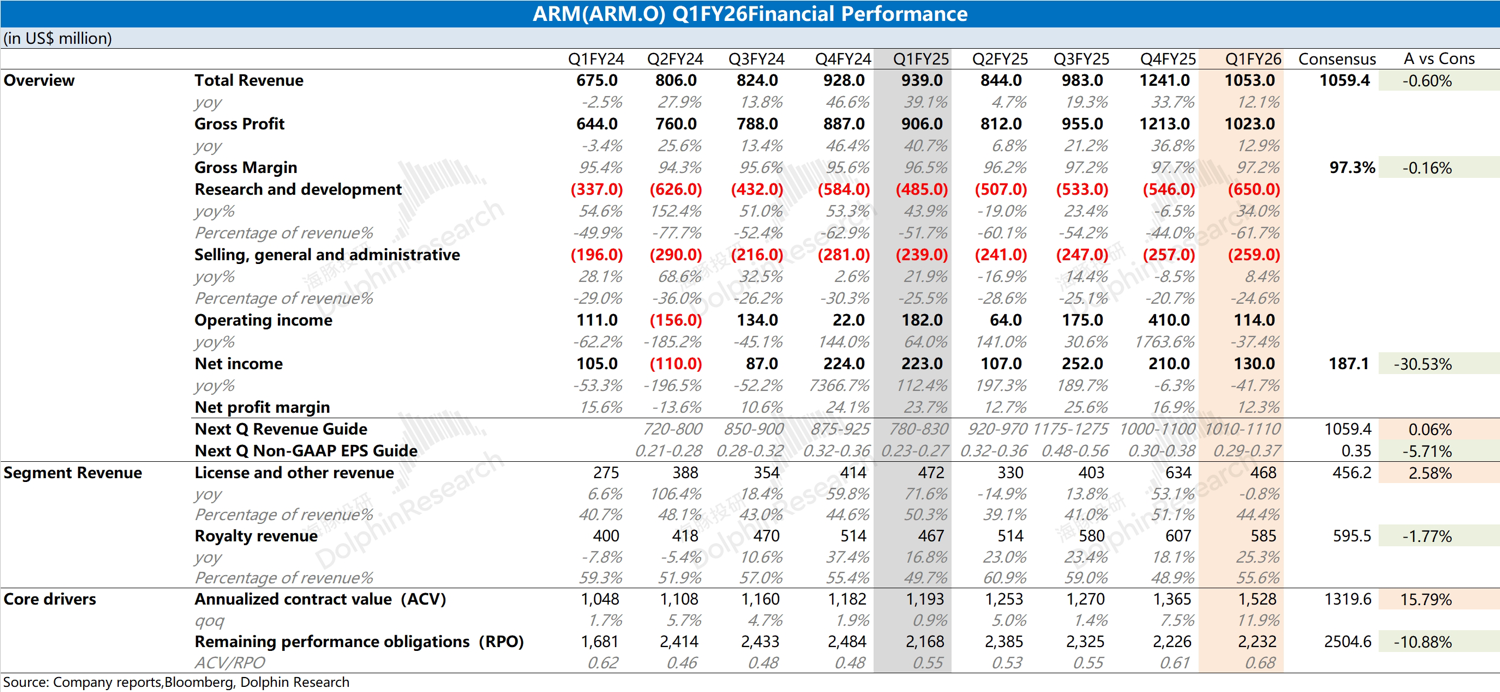

ARM 火線速讀:公司營收和毛利率接近於市場預期,而利潤端出現明顯下滑,主要是受研發費用大幅增加的影響,公司加大了對下一代技術的研發投入。

具體業務來看:

①本季度許可證業務收入 4.68 億美元,同比環比均有下滑。上季度公司確認了一筆馬來西亞政府約 2.5 億美元的協議收入,雖然去年也是相對高基數,但下滑仍是不太好的表現;

②本季度版税業務收入 5.85 億美元,同比增速達到 25%,主要受 AI 驅動的智能手機、數據中心、汽車、物聯網等各終端市場需求的推動,其中 Neoverse 芯片在超大規模數據中心的市場份額預計今年達近 50%。

相比於當期業績表現,市場更關注於公司指引、年化合同金額和在手訂單情況。雖然公司的年化合同金額達到 15.3 億美元,增速明顯高於公司中高位數的增長目標,但公司指引和在手訂單都相對平淡,尤其是公司的剩餘未完成訂單環比幾乎不增長。

當前市場給予公司的高估值,主要是基於公司通過業績增長消化高估值的預期。而當前公司收入增速出現放緩,還要大幅增加研發投入,無疑將對利潤端再次帶來壓力。

雖然 AI 需求對公司有實際性的拉動,但過高的估值也需要公司能持續給出亮眼表現來支撐。更詳細的信息,請繼續關注海豚君後續的具體點評和紀要內容。$Arm(ARM.US)

本文版權歸屬原作者/機構所有。

當前內容僅代表作者觀點,與本平台立場無關。內容僅供投資者參考,亦不構成任何投資建議。如對本平台提供的內容服務有任何疑問或建議,請聯絡我們。