網易 2Q25 火線速讀:二季度業績小幅不及預期,預期差主要存在於遊戲和銷售費用上。其實本身業績並不算差,但在上季度大超預期後,市場在不斷拔高對網易的預期。

再加上 7 月《蛋仔》流水改善、《夢幻》單月 DAU 新高以及《暗黑破壞神 4》版號審批的催化,截止昨日,網易估值從 Q1 的 13x 修復到 16x(股價高位對應 18x),27% 的漲幅在中概頭部資產中位居前列。

當高期待落空,而下半年新遊的 pipeline 又平淡(無絕對重磅,市場對《命運:羣星》期待不高,因擔憂當下射擊遊戲供給太多,面臨激烈競爭),因此市場自然對這份不夠 “出彩” 的業績有所失望了。

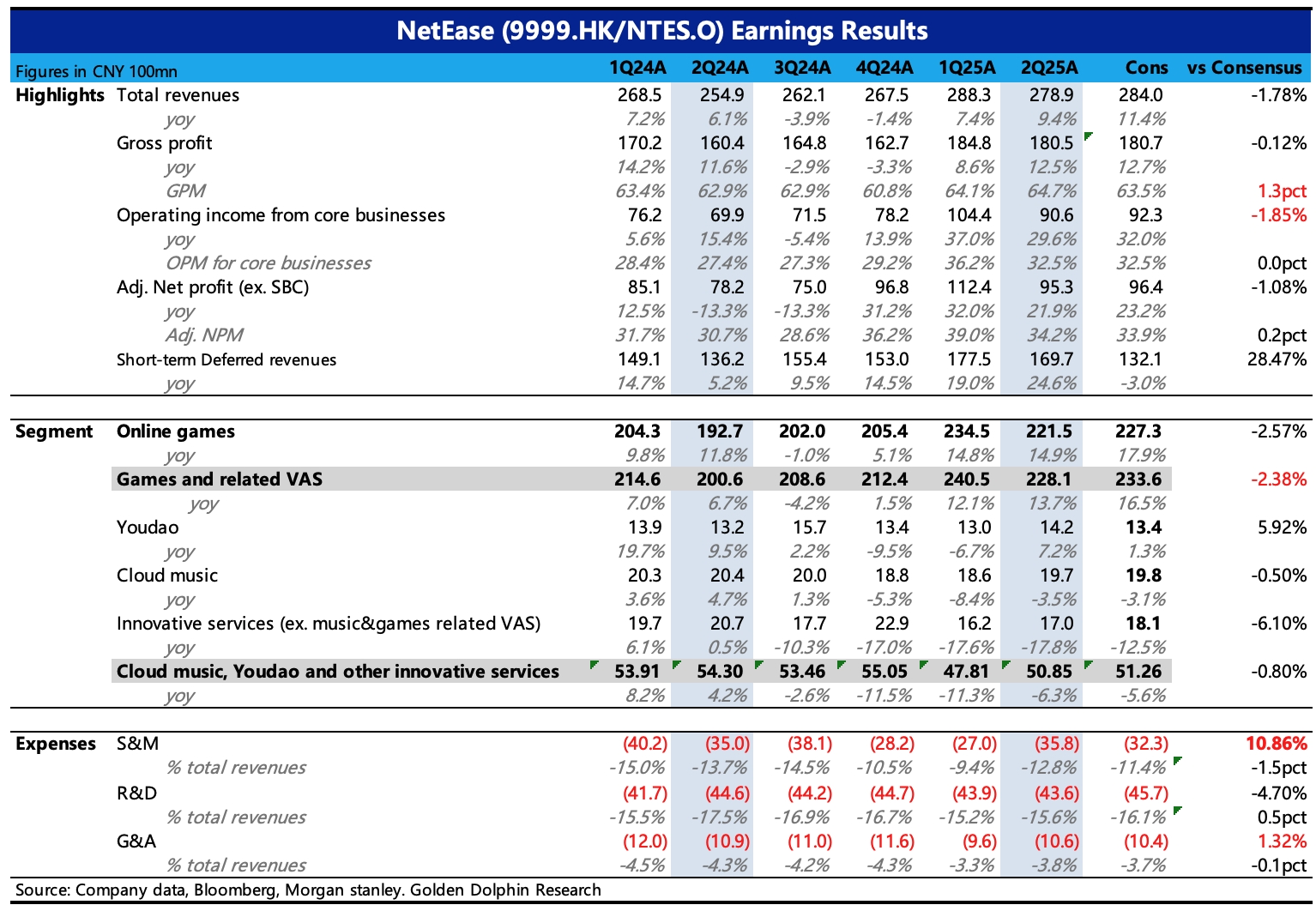

1、遊戲低於預期:Q2 增長 13.7%,其中核心遊戲部分增長 15%,經歷過 Q1 後市場預期實際不低,部分樂觀預期看到 16、17%。

當期增長主要受益於《漫威爭鋒》、《七日世界》、《FragPunk》等幾款 PC 新遊的增量,以及長青手遊《第五人格》。遞延收入 170 億,同比增長 25%(去年基數較低),環比下降 4%,參照往期季節性變化,算正常趨勢。

2、營銷費用大增:另一個不滿可能是針對銷售費用的大幅增長。自從去年下半年開啓內部貪腐審查後,Q4、Q1 的銷售費用直接同比少了 1/3,公司口徑則是優化推廣策略帶來,同時強調營銷費用會隨着遊戲上線計劃明顯波動。

但不管真正哪一種原因,市場原本預期這個趨勢可以持續一個週期,因此未到一年週期維度突然的增長令人措手不及。

二季度網易仍然有一些新遊,但因為自帶知名度的手遊較少,因此推廣需求會相對加大,以及為下半年多款遊戲週年慶活動預熱的影響,從而引起短期投放支出的波動。

海豚君認為,營銷費用增加不用過於負面的看待。對遊戲公司來説,只有底部週期才需要特別剋制費用。對於網易這種多產品矩陣的遊戲公司來説,短期收入缺口可以通過運營手段來快速填補。

昨天騰訊的財報也表明了,長青遊戲具備較高的兜底和價值再挖掘能力。不過騰網之間比拼而言,在投入的 ROI 上那還是擁有渠道優勢的騰訊更勝一籌。

最終 GAAP 下核心經營利潤 91 億,同比增長 30%,但利潤率 32.5%,環比下滑了 3 個多點,比以往季節性波動要大一些。

3、其他業務上,有道收入超預期,雲音樂符合預期,其中訂閲收入增長穩定 16%,毛利率 36% 優化速度放緩。$網易-S(09999.HK) $網易(NTES.US)

本文版權歸屬原作者/機構所有。

當前內容僅代表作者觀點,與本平台立場無關。內容僅供投資者參考,亦不構成任何投資建議。如對本平台提供的內容服務有任何疑問或建議,請聯絡我們。