京東 2Q25 火線速讀:牽動着整個恒生科技(又被戲稱 “外賣指數”)的外賣大戰參與者中最早發佈業績的京東,本次業績可謂 “割裂”,且亮眼和缺陷之處都相當極端。

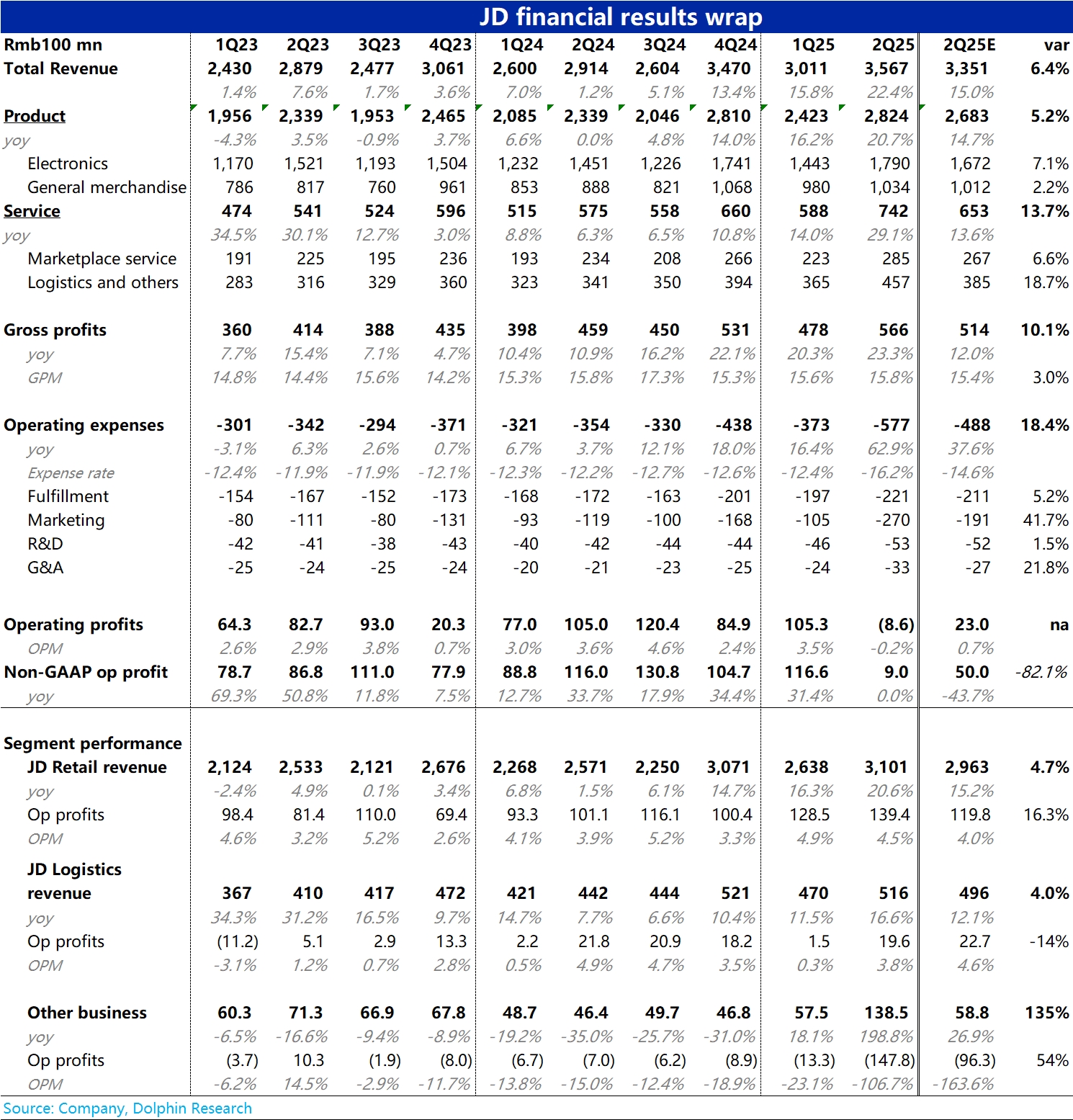

1)首先大數上,總營收同比大增 22%,遠遠超過市場預期的 15%,主要歸功於主站商城業務極強的增長(+20%);市場對受外賣擾動的新業務收入明顯低估也是原因之一。增長端表現極強。

但利潤上,雖然主站業務利潤也比預期更強,但新業務的虧損則是遠超預期。集團整體本季 GAAP 經營利潤甚至是-9 億,利潤端又可謂極差。(披露的淨利潤大超預期主要是非經營性損益和本季税費為零的影響,參考意義不大)。

2)分板塊看,表現同樣非常割裂,首先,核心的主站業務營收&利潤雙 beat,表現相當強勁。

在國補以及可能外賣交叉銷售的帶動下,主站收入增長了 20%,遠超預期的 15%。其中通電產品是主要拉動因素,同比增速大幅拉昇到 23%(和行業趨勢匹配),由此推斷國補應當還是最大助力。而一般商品的增長則相對平穩。

此外,業績前多數賣方預期本季因 618 投入加碼的影響,主站的利潤率可能只會同比大體持平,但實際還是走高了近 0.6pct。因此主站的經營利潤實際同比大增近 38%,比預期多出近 20 億。

3)然而問題是反映外賣大增影響的 “wild card” —— 新業務本季經營虧損高達 148 億(上季僅 13 億),即便賣方預期已放到了不低的約虧損 100 億。直接拖累集團經營利潤到負值。

雖然非外賣業務導致的虧損也可能有所增長(京東也在發力其他新業務),但大致仍反映出外賣實際的虧損可能由預期的 90~100 億,上升到實際的 120 億左右。

小結來看,即京東原有核心電商業務的表現是不錯的,這對京東自身是個好消息。但對 “外賣指數” 及其他參與者而言,市場仍很可能低估了因此造成的盈利拖累。對後續美團和阿里業績中外賣的虧損是個不好的信號。$京東(JD.US) $京東-SW(09618.HK)

本文版權歸屬原作者/機構所有。

當前內容僅代表作者觀點,與本平台立場無關。內容僅供投資者參考,亦不構成任何投資建議。如對本平台提供的內容服務有任何疑問或建議,請聯絡我們。