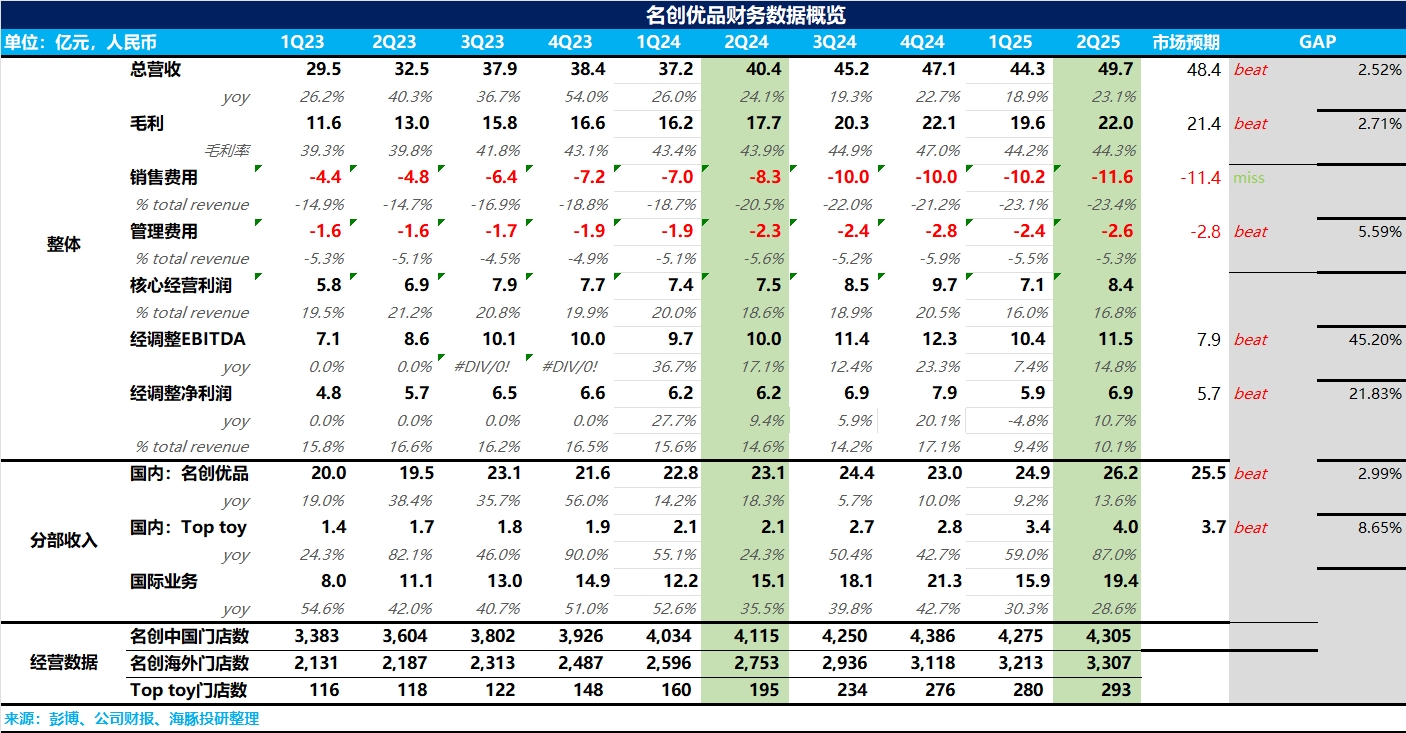

名創優品 2Q25 火線速讀:整體上,名創二季度業績表現不錯,通過關閉低效小店、小店改大店,二季度名創在集團層面同店營收終於轉為了正增長。

另外,相較於上個季度飆升的銷售費用,這個季度銷售費用環比也有所收斂,整體利潤端也超出市場預期。

1、營收超過指引上限:伴隨名創 “小店改大店” 策略的推進,國內名創優品的同店營收由負轉正,表現不錯。最亮眼的在於 TOP TOY 加速開店下同店仍然保持了個位數的增長,營收高增 87%,達到 4 億元。

而海外業務由於仍在轉型中,整體增速回落至 30% 以下,同店仍然是低個位數的下降。最終集團層面實現營收 49.7 億元,同比增長 23.1%,小幅超出市場預期。

2、門店數量重新回升:從開店數量上看,在一季度關停了大量低線城市的低店效的門店後,二季度門店數量重新恢復增長,增長的門店基本都集中在三線及以下城市。

而海外和一季度一樣,放緩了開店節奏,從過去分散式佈局轉向聚焦美國人口密集區域(加州、佛羅里達、紐約等地區)進行集羣式開店,提高物流效率。

3、核心經營利潤超預期:伴隨 IP 類產品佔比的提升以及供應鏈的優化,名創 Q2 毛利率小幅提升 0.4pct 達到 44.3%,銷售費用上 IP 授權費用的投入較一季度也有所剋制,最終實現經調淨利潤 6.9 億元,超出市場預期。$名創優品(MNSO.US) $名創優品(09896.HK)

本文版權歸屬原作者/機構所有。

當前內容僅代表作者觀點,與本平台立場無關。內容僅供投資者參考,亦不構成任何投資建議。如對本平台提供的內容服務有任何疑問或建議,請聯絡我們。