理想 2Q25 火線速讀:整體來看,理想二季度業績表現基本符合預期,但是三季度的指引非常之差。

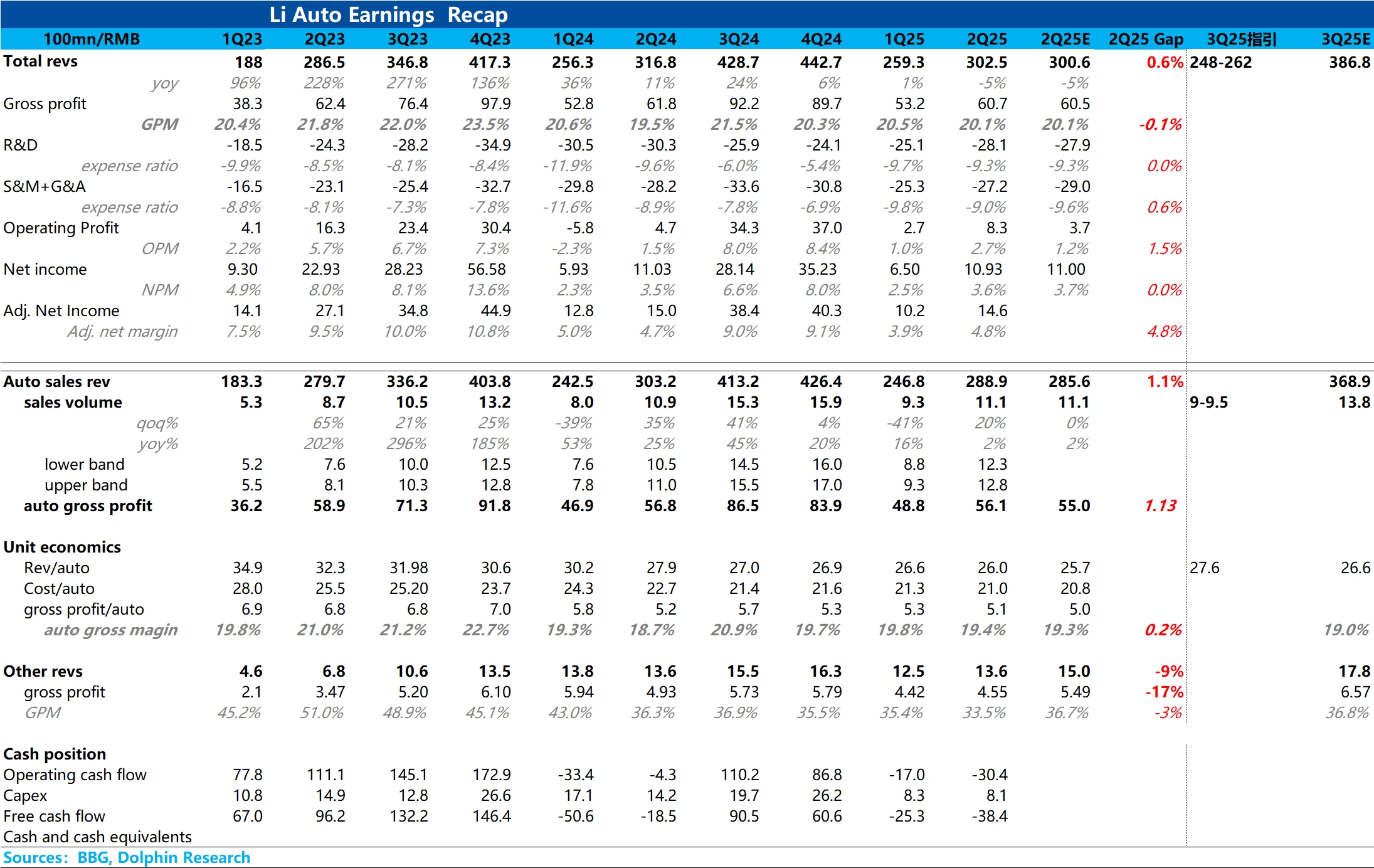

從二季度業績本身來看,先從市場最關心的賣車業務來看,由於理想已經提前給過指引,二季度因為 L 系列做了比較大的促銷,賣車單價會環比一季度有所下滑,而 Mega 煥新版還在爬坡,所以公司指引的二季度毛利率會環比下滑到 19% 左右,而實際的賣車毛利率 19.4%,基本和預期持平。

而在賣車收入上,賣車單價同樣也在環比下滑,仍然由於 L 系列二季度清老款做的促銷,但整體的下滑幅度低於預期,所以賣車收入上呈現出略超預期的狀態。

而在 bottom line 淨利潤上,本季度淨利潤 10.93 億,和 11 億的預期持平,研發費用由於智能化投入仍在環比上行,但銷售費用控制比較合理。

但真正的問題出在三季度指引方面,三季度銷量指引和收入指引雙雙大幅低於市場預期,最核心的問題出在銷量指引上。

三季度銷量指引僅 9-9.5 萬輛,相比二季度的 11.1 萬輛甚至還環比下滑 14%-19%,而市場的預期還在 13.8 萬輛,這樣的市場預期顯然太高。

由於理想 7 月 3.1 萬銷量已公佈,而 8 月銷量根據目前的周銷走勢預計也在 2.9 萬輛上下,三季度的這個銷量指引隱含的 9 月月銷在 3.1-3.6 萬輛。

去除掉 i8 和 mega 的銷量預期(理想之前預計 i8 三季度要交付 8000 輛左右),三季度銷量指引隱含 9 月的 L 系列基本盤的銷量已經下滑到了 2.2-2.7 萬輛,而 7 月/8 月 L 系列基本盤銷量在 2.9 萬/2.3 萬輛左右(預計值),L 系列基本盤銷量壓力非常大。

9 月下滑的 L 系列基本盤的核心原因在於直接競品問界新 M7 即將在 9 月上市,預計對理想基本盤 L6+L7 繼續產生衝擊,以及理想在 i6 上市之前,為了力保純電戰略的成功,預計不會對 L 系列進行降價。

回看理想股價,自 i8 上市訂單量不及預期之後,理想股價已經從 i8 發佈前的 32 美元高點回撤到目前僅 22.6 美元,回撤幅度達到 30%。而此次發佈不及預期的財報後,海豚君預計理想股價還會繼續再回撤到偏安全價位後(20 美元上下),資金再會對理想 i6 能否成功進行再博弈,因為對 i6 的博弈風險會更大,需要更強的安全邊際。$理想汽車(LI.US) $理想汽車-W(02015.HK)

本文版權歸屬原作者/機構所有。

當前內容僅代表作者觀點,與本平台立場無關。內容僅供投資者參考,亦不構成任何投資建議。如對本平台提供的內容服務有任何疑問或建議,請聯絡我們。