高通:芯片 “大佬” 藏大雷,寒冬還要久一些

高通(QCOM.O)於北京時間 2023 年 5 月 4 日上午的長橋美股盤後發佈了 2023 年第二財年報告(截止 2023 年 3 月),要點如下:

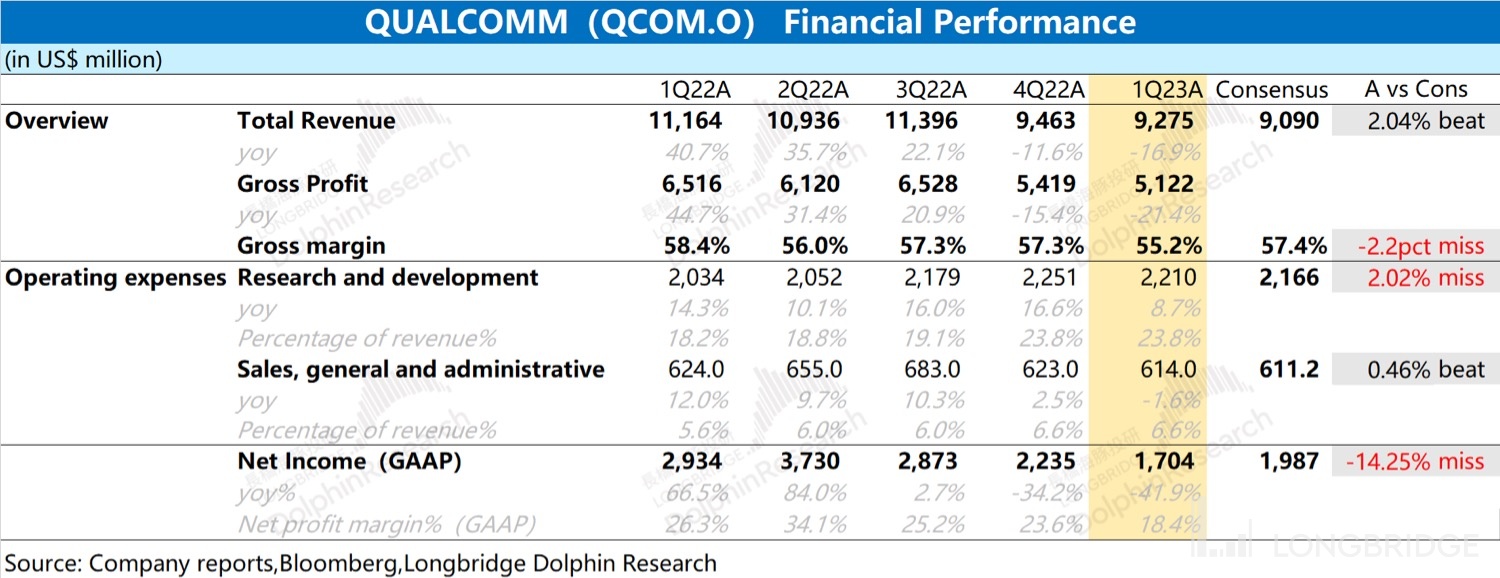

1、收入端:汽車撐不起增長,手機仍是老大難。2023 財年第二季度$高通(QCOM.US) 實現營收 92.75 億美元,同比下滑 16.9%,但略超市場預期(90.9 億美元)。雖然汽車業務仍有 20% 的增長,但是手機和 IoT 的疲軟表現,最終導致公司出現兩位數下滑;

2、毛利及毛利率:高額存貨,壓制毛利。2023 財年第二季度高通實現毛利 51.22 億美元,同比下滑 21.4%。其中毛利率為 55.2%,同比下滑 3.2pct,不及市場預期(57.4%)。下游需求不振,讓公司的產品沒轉化到利潤,而成為了存貨。而本季度公司存貨仍在高位,達到了 68.58 億美元;

3、費用及利潤情況:費用走高,利潤難釋放。2023 財年第二季度高通實現淨利潤為 17.04 億美元,同比下滑 41.9%,不及市場預期(19.87 億美元)。本季度在收入下滑的情況,公司費用端仍在提升,這直接導致了利潤端出現 40% 多的下滑。雖然公司已經對費用開始控制,但仍顯剛性。

4、高通業績指引:2023 財年第三季度預期收入 81-89 億美元(市場預期 92.81 億美元)和第三季度調整後利潤為每股 1.7 美元至 1.9 美元(市場預期的 2.16 美元)。

整體來看:高通本季財報是不太理想的。

雖然高通在收入端完成了市場預期,但是毛利率和利潤沒有讓人滿意。由於公司最大的收入來自於手機業務,一季度全球手機出貨量出現兩位數下滑,這直接導致公司本季度的業績是不會理想的。

展望下一季度,公司給出了 81-89 億美元的收入指引,同比下滑 19%-26%。從公司給的指引來看,下季度的需求仍然是疲軟的,環比和同比方面均出現下滑。

海豚君認為對於手機等電子產品需求的不佳,市場是有預期的。因此,高通這兩季度交出不理想的成績單,市場也可以選擇原諒。但是投資人最重要的是,能看到希望——回暖的希望。以當前高通展現的財報情況看,暫且還看不到回暖的跡象:

①手機需求疲軟:不論是全球手機出貨量,還是高通的收入均出現了兩位數的下滑,需求不振難以帶來收入的回暖;

②高額的存貨未見消化:高通本季度的存貨繼續維持在 69 億美元的高位,美國一些公司從去年年底已經開始存貨減值的操作,而高通至今仍未見較大的減值處理。誠然減值處理,對當下業績造成壓力,但是對未來能有輕裝上陣的效果;

③存貨繼續壓制毛利率:存貨一般通過銷售增加或計提減值來進行減少,而在需求不振的情況下,當前公司高額的存貨將繼續對公司毛利率進行壓制。

④高額的費用尚未壓縮:在收入不佳的情況下,公司雖進行了一定的費用控制,但是整體費用率仍在上升,公司至今在費用控制上未能決絕。

綜合來看:“需求不佳 - 存貨高企 - 公司對存貨和費用處理不堅決”,這將影響市場對公司回暖的預期。雖然公司隨行業進入底部,但是公司的 “不作為”,或許會在寒冬待得更久一些。當前的業績不佳不可怕,主要是能看到希望,而當前還未看到。

以下是海豚君對高通財報的具體分析:

一、核心指標:需求不振,仍是大難題

1.1 收入端

高通在 2023 財年第二季度實現營收 92.75 億美元,同比下滑 16.9%,但略超市場預期(90.9 億美元)。公司收入同比下滑,主要是受全球手機市場疲軟的影響。

可以從海豚君此前的深度《高通(上):安卓手機的幕後 “大佬”》中看出,手機業務佔高通收入的 6 成以上。而根據 Canalys 的數據顯示,2023 年的第一季度全球智能手機出貨量同比下降了 13%。這是公司本季度收入下滑的最大原因。

分具體業務來看:①本季度手機端收入為 61 億美元,同比下降 17%;②本季度汽車端收入為 4.47 億美元,同比增長 20%;③本季度 IoT 端收入,為 13.9 億美元,同比下滑 24%。從中也能看出,雖然汽車業務仍給公司帶來增長,但是手機和 IoT 等電子產品的疲軟,直接拖累了公司的增長。

1.2 毛利及毛利率

高通在 2023 財年第二季度實現毛利 51.22 億美元,同比下滑 21.4%。毛利的下滑幅度超過收入,主要是本季度的毛利率也有一定的下滑。

高通本季度毛利率為 55.2%,同比下滑 3.2pct,不及市場預期(57.4%)。雖然毛利率仍維持在 55% 以上的水平,但這已經是公司自 2019 年以來的最低水平。

海豚君認為公司在手機 IoT 等下游疲軟和存貨走高的壓力下,對產品的價格等方面做了相應的調整,促進庫存去化。價格端的調整,直接影響了公司本季度的毛利率。

結合公司的存貨情況,公司本季度仍有 68.58 億美元的存貨,仍在高位。表明公司下游的需求仍然疲軟,而公司當前的最大問題就在積壓的高額存貨。因此,海豚君認為公司下季度的毛利率仍將不太樂觀。

如果下游需求沒出現大幅回暖,公司的存貨去化只能通過價格折讓或存貨減值來實現,而兩種方式都將直接影響公司的毛利率水平。

二、經營費用和利潤情況:收入降&費用升,利潤大下滑

2.1 經營費用

高通在 2023 財年第二季度的經營費用是 28.24 億美元,同比增長 6.2%。收入端兩位數下滑,而經營費用繼續提升,本季度公司的經營費用率突破了 30%。

①本季度的研發費用為 22.1 億美元,同比增長 8.7%。研發費用是公司最大的費用構成項,本季度研發費用率為 23.8%。在收入下滑的情況下,研發費用呈現明顯剛性的特徵;

②本季度的銷售、管理及一般費用為 6.14 億美元,同比下滑 1.6%。公司已經開始對該費用項進行了控制,但在收入雙位數下滑的情況下,該費用率仍有提升至 6.6%。

在遇到經營困境的情況下,公司已經着手對費用端進行控制。但相比於銷售/行政等費用,公司的研發費用更具剛性,這一部分表明公司對於研發的投入更為重視。

2.2 淨利潤

高通在 2023 財年第二季度實現淨利潤為 17.04 億美元,同比下滑 41.9%,不及市場預期(19.87 億美元)。相比於下滑 17% 的收入,公司淨利潤跌幅更是高達 40% 多。主要是公司收入下滑的情況下,成本端還在上升,最後導致利潤的大幅下滑。

高通本季度淨利率為 18.4%,同比下滑 7.9pct。公司淨利率低於 20%,開始進入歷史底部區間。但是海豚君認為公司下季度淨利率仍難以迎來反轉,主要是因為當前下游需求未見明顯回暖,而同時公司大額的存貨壓力也壓制了公司利潤端的釋放。

<本篇完>

海豚君關於高通的相關研究

深度

2022 年 12 月 20 日《高通:年賺百億,芯片王者才值 10 倍 PE?》

2022 年 12 月 8 日《高通(上):安卓手機的幕後 “大佬”》

本文的風險披露與聲明:海豚投研免責聲明及一般披露

本文版權歸屬原作者/機構所有。

當前內容僅代表作者觀點,與本平台立場無關。內容僅供投資者參考,亦不構成任何投資建議。如對本平台提供的內容服務有任何疑問或建議,請聯絡我們。