暴力反彈後,港股是 “去” 是 “留”?

大家好,以下是本週海豚君總結的本週組合策略核心信息:

1)美國二季度經濟超預期(環比折年 2.4%)的背後是,居民內需具有相對韌性、關鍵行業庫存不高的情況下,企業內需接力(投資需求因製造業回流 + 技術投入大幅拉正,同時去庫存告一段落)居民端相對疲態的商品消費,推動二季度經濟增速反而強於一季度。

2)美國經濟從各個維度來看,似乎除了勞動力市場的緊張導致人力通脹沒有走到目標水位之外,其他已都落到了接近正常水平的位置上, “美國居民超額儲蓄餘糧、全社會物價下行、整體上 GDP 還在”,二季度正是海豚君所説的最為 “ROSY” 的完美期。

後續的放緩的幅度還是要看美國超額儲蓄的耗光、居民就業邊際下行後,儲蓄率是否會下行,從而打壓雙重打壓消費,但整體上軟着陸的幾率從目前進度來看,已經是基準情景。

3)美國加息到頂、國內政策底已現、海外的中國資產夠低估,疊加人民幣匯率修復,上週大有年初中國資產暴力反彈的既視感。海豚君基於之前估值修復的判斷,加倉了海外中國資產(具體見正文)。從修復節奏來看:

a)分子端影響因素上:本週國內宏觀沒有集中數據發佈,利空干擾不大,政策刺激持續釋放;

b)在分母端十年期美債的影響因素上:這週五有 7 月新的非農就業數據,在國債利率已有 4% 高位的情況下,就業數據除非進一步大幅爆棚,不然收益率下行概率超過上行概率,而美國 6 月的就業數據已趨於正常;

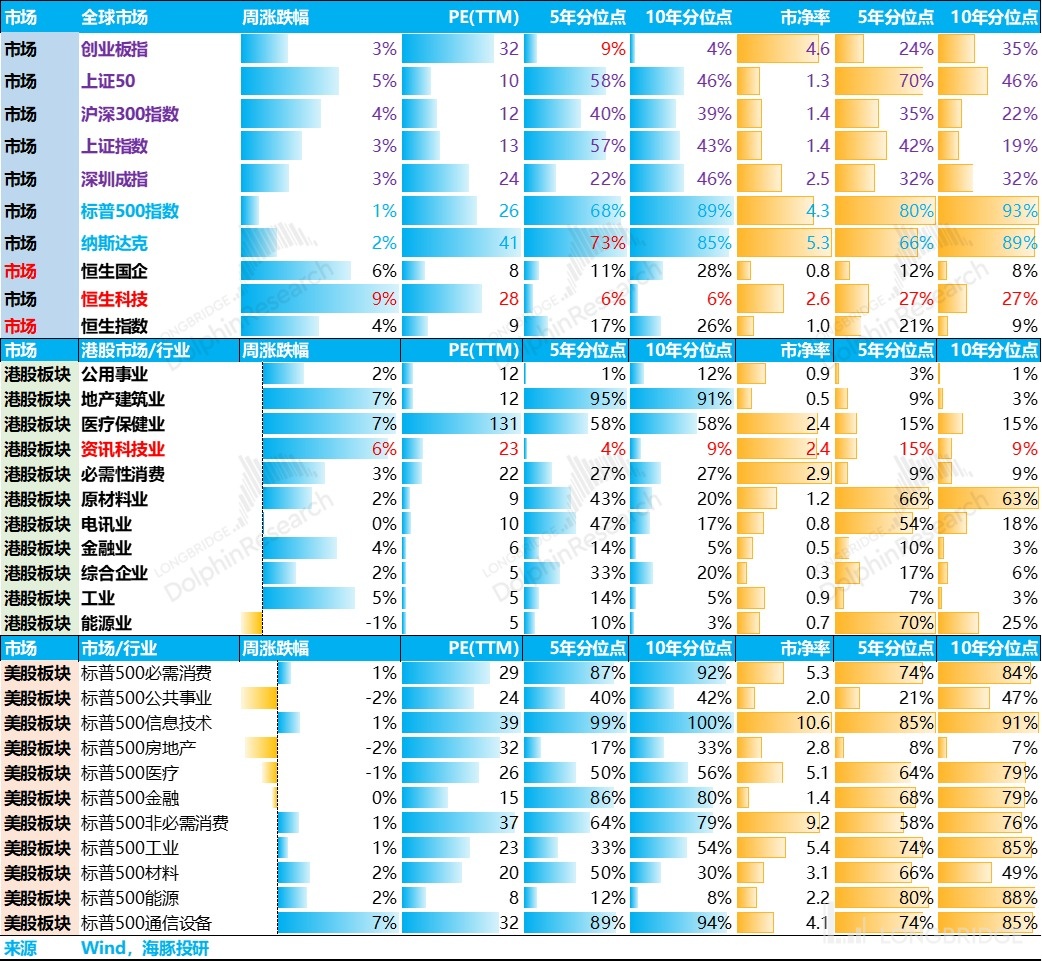

c)恒生指數,以及細分的恒生科技等板塊指數仍在歷史低位,如恒生科技大漲之後,PE 5 年分位也就是從 4% 恢復到了 6%,仍在明顯的低估狀態。

因此,雖然市場仍有政策文件頻發但政策落地不足的擔憂,但短期的宏觀干擾因素不大,本身估值仍然較低,因此依然有修復空間。

但是由於年初強預期弱現實的記憶較為深刻,海豚君認為本週可重點選一些基本面較為堅挺但仍相對低估的泛消費個股,但經濟修復數據驗證之前,此類機會仍偏波段性機會。

以下是詳細內容:

一、企業內需接力,美國經濟反而小幅加速

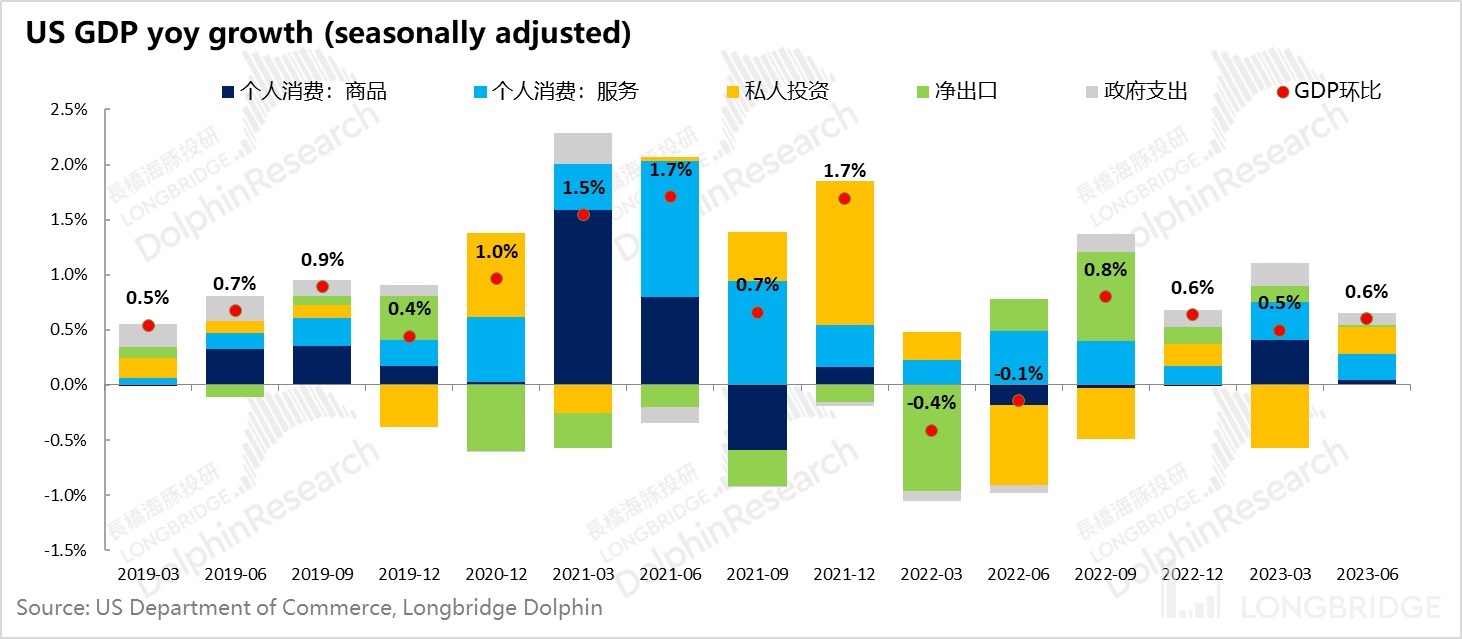

從二季度美國公佈的 GDP 增速來看,美國經濟反而小幅加速,二季度環比增速達到了 0.6%(對應 2.4% 的折年同比)。其中,服務消費一如既往的以穩為主,而商品消費表現相對疲軟,與高頻的居民消費數據並無太大偏差。

而二季度最大的邊際變化是對 GDP 的貢獻量與商品消費等量(佔比 18%)的企業內需重新啓動。企業內需分為:

a) 固定資產投資:普通企業的建廠房、有形資產買設備、無形資產買 IP;住宅型投資。

這幾類上,住宅類投資經過三個季度的連續去庫存後,上個季度其實已經企穩,二季度主要是擴廠房性質的建築類投資連續拉了兩個季度後,設備購買開始明顯重啓;而企業知識產權投資幾乎是抗週期性質的存在,無論週期如何,美國企業的 IP 投資一直就是定海神針。

b) 存貨投資:

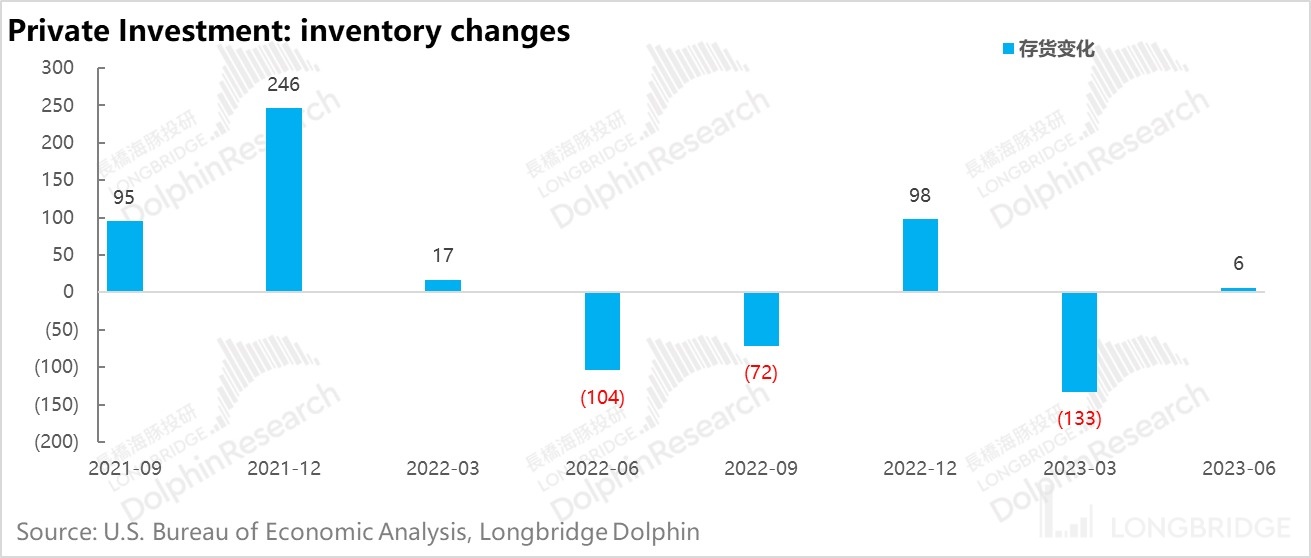

因存貨相對固定資產投入更容易調整,存貨變化一直比較大:美國進入加息週期後,除了去年四季度石油化工企業的補庫存之外,企業存貨過去一年半基本以降庫存為主,今年一季度庫存投資下降尤其明顯。

但進入到二季度,企業去庫存已進入尾聲狀態,在居民消費持續堅挺的情況下,企業去庫存觸底,二季度庫存增加了 93 億,比季度多增 60 億美金。

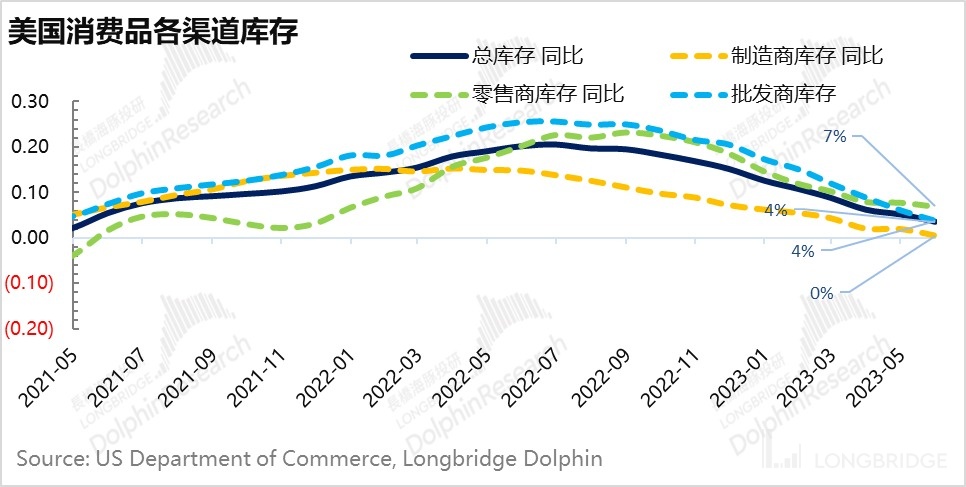

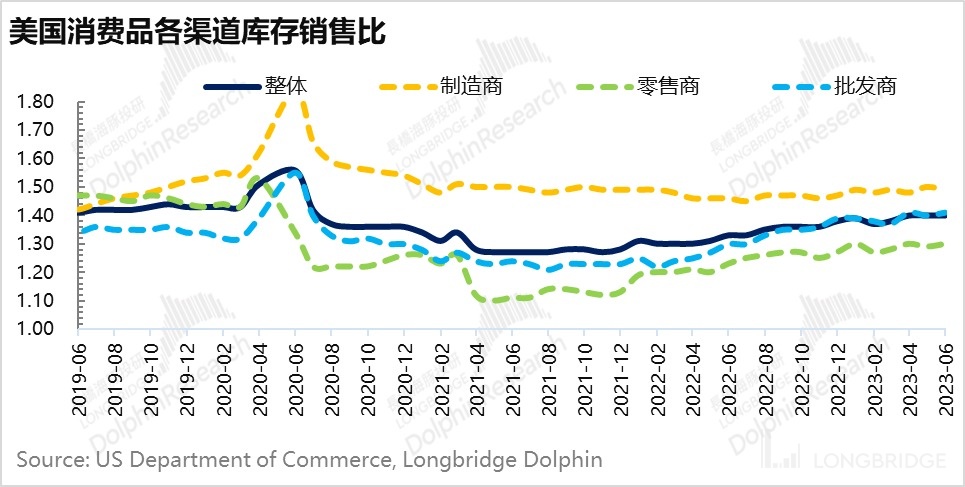

這也與美國目前的渠道庫存狀態相互印證:目前各個渠道的庫存去化已有一段時間,相比疫情前仍比較高的主要是中間環節批發商的庫存水位。

而詳細看批發商的去庫存進度來看,到 5 月同比增長是 4%,環比折年增速則已經從負增長修復到了 0 增長的位置,同樣説明了去庫存接近尾聲這一狀態。

結合以上可以看出,二季度 GDP 超預期的關鍵背後真正的核心是在居民內需不斷節的情況下,在企業內需開始迴歸,尤其是去庫存見底的同時固定資產投資環比連縮一整年後重新進入到增加投資,且增福較大。

但企業內需角度展望的話,後續大概率主要還是靠汽車製造的修復,以及 IRA 和半導體法案下持續的高新制造業回流。

而固定資產投資的住宅板塊,從下游最新的一、二手房的數據來看,雖然庫存在低位,但高息之下動銷慢還是事實,6 月季調後的新房銷量、銷價,以及二手房銷量,再次進入環比下跌狀態。

整體來看,雖然企業去庫存已步入階段尾聲,但高息之下部分行業仍然難以進入大幅拉漲狀態,後續的邊際變化幅度再次迴歸到居民內需上。接下來我們就來仔細看看 6 月居民內需的表現。

二、6 月美國居民內需:耐用品逆襲

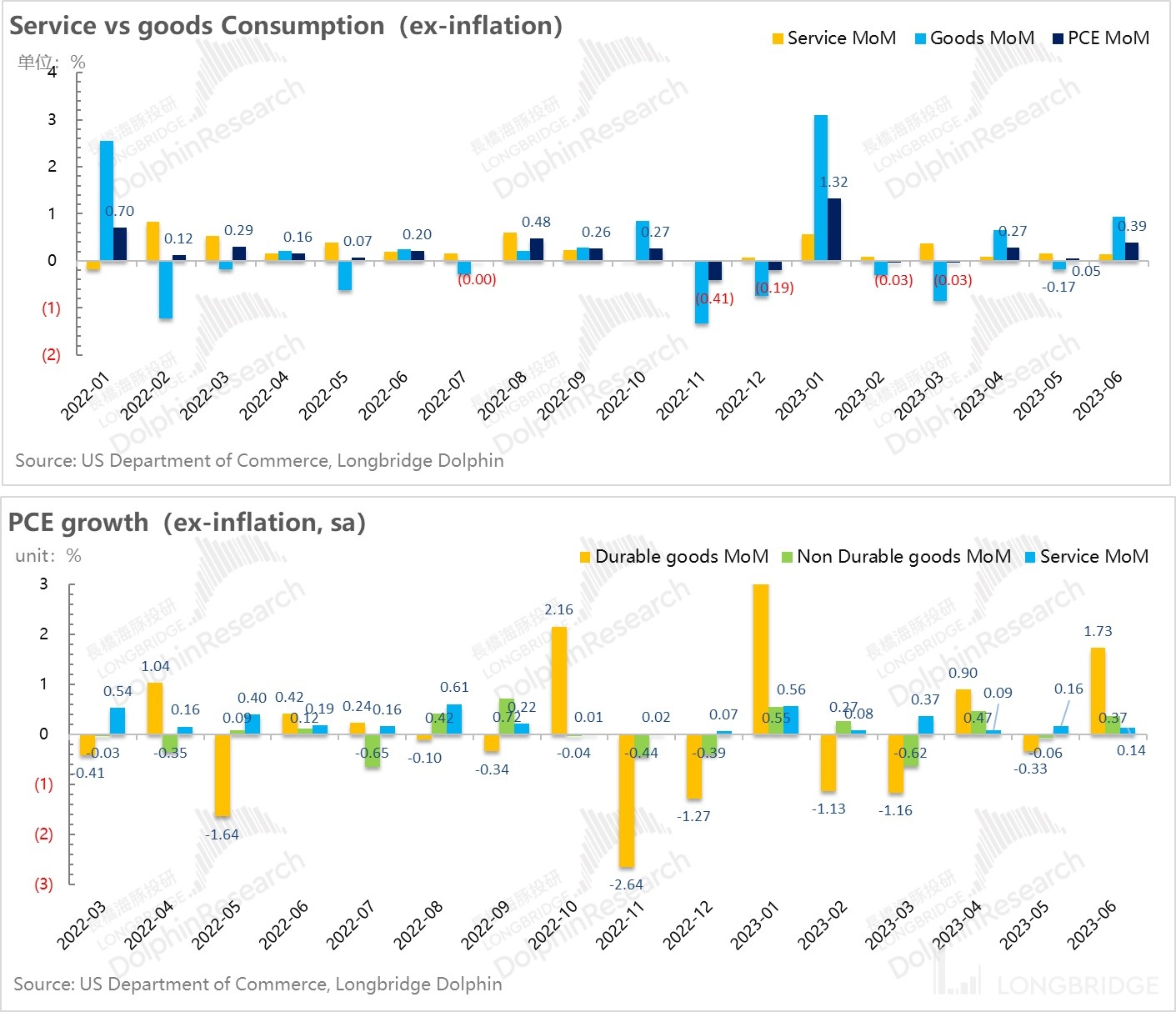

6 月剔通脹的實際居民消費開支顯然是強勁的,環比 0.4% 的增長明顯高於之前的四個月。而增長的關鍵主要是商品消費中的耐用商品消費。

耐用品消費經過 5 月的低迷之後,再次上拉,環比猛拉了 1.7%,非耐用品消費則表現相對平平,服務消費反而相對疲軟。

細看分項,主要是耐用品中的汽車,含新車和二手車,修復較強,同時耐用品中的娛樂商品(音視頻、3C 數碼等)消費增長也較為旺盛。

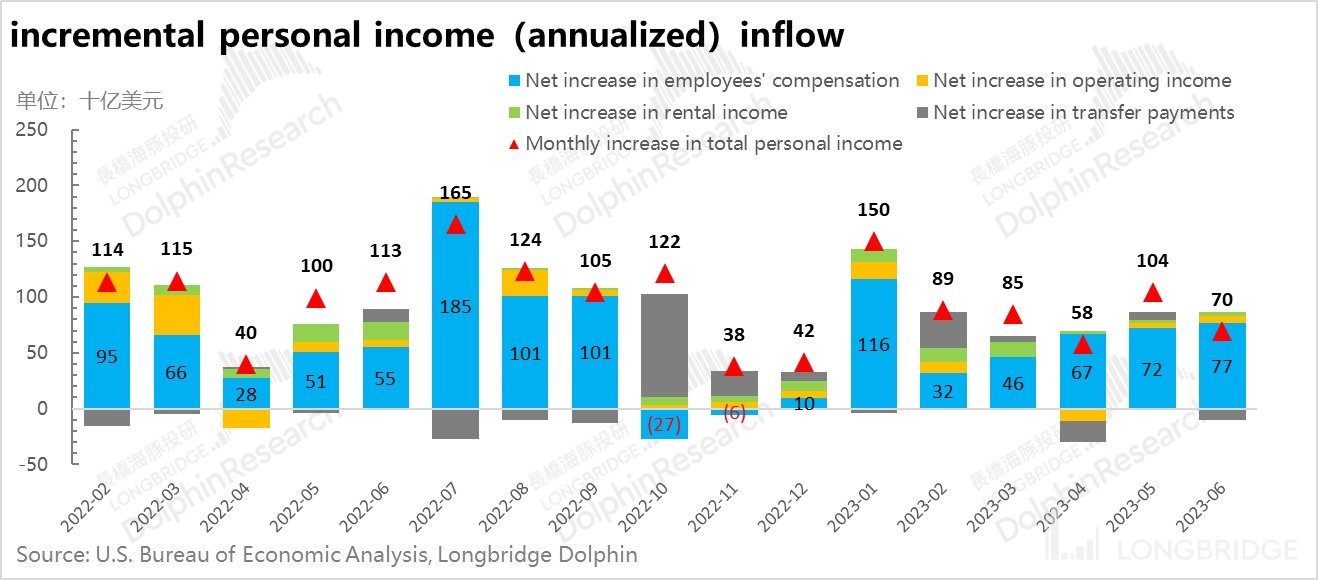

美國人持續買買買,背後企業招工需求旺盛下帶動的超高就業率,以及個人收入增長表現較好:6 月個人收入(名義、季調、折年)比五月份增加了 700 億,主要是靠居民薪酬收入新增帶動,本質就是就業和薪資漲幅都較好。

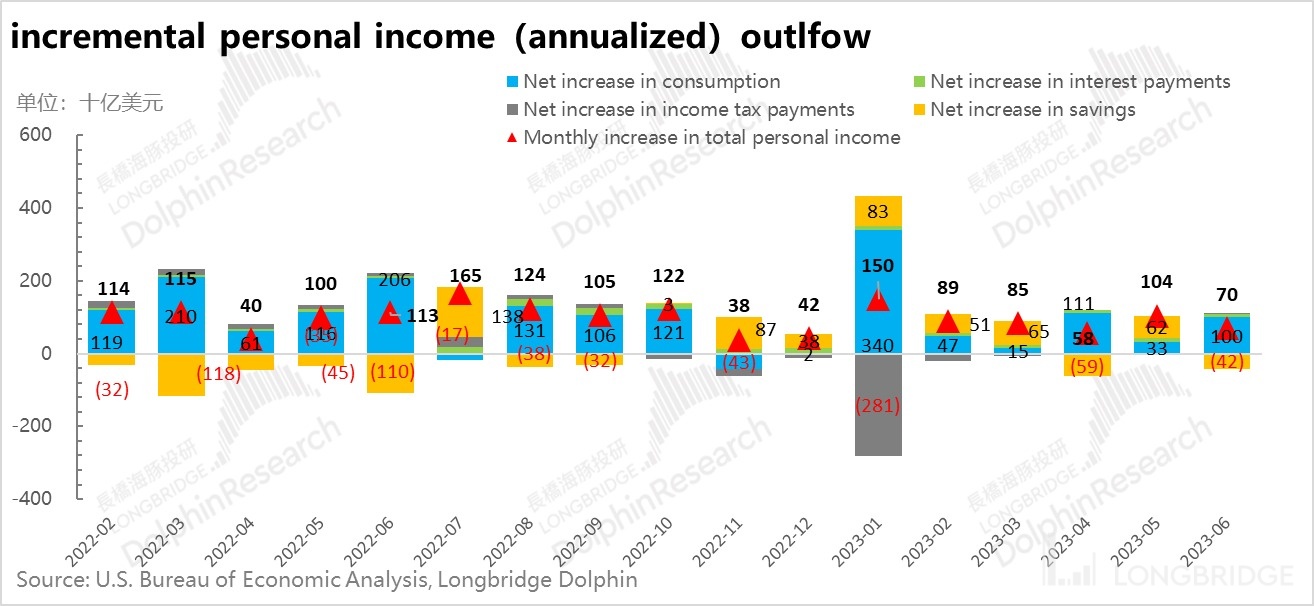

6 月個人收入流出去向變化上,消費單項增加了 1000 億美金,消費的增加明顯高於收入,這裏的主要原因就是 6 月居民儲蓄率有下滑了。

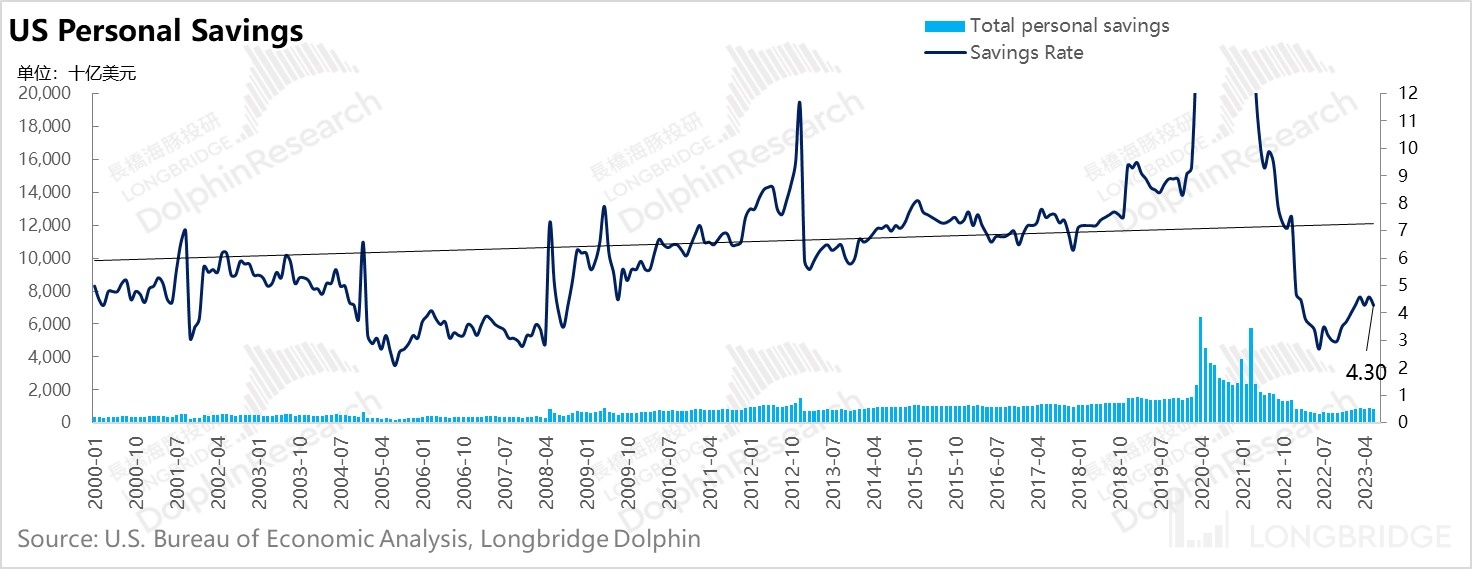

6 月的居民儲蓄率再次下滑到了 4.3%。在美股疫後這一波儲蓄率的變化中,儲蓄率從 2022 年 6 月最低點 2.7% 修復到 4% 之後就徘徊在了 4%-4.5% 上下,儲蓄率已經不再進一步提升。上一波儲蓄率掉到如此低基本要回溯到 2005-2007 年美國信貸消費超級旺盛的時候。

而本次居民部門整體負債率較低,不同於上次的信貸消費,背後在海豚君看來,應該還是就業充分 + 超額儲蓄 + 資產升值帶來的超額安全感。

三、PCE:印證物價回落

6 月美聯儲更為關心物價指標 PCE 同比進入 3% 以內,而核心 PCE 同比也回落到了 4.1%;環比上,核心 PCE 和 Headline PCE 環比增速,一個是 0.17%,一個是 0.16%,都已落入到了在美聯儲目標 0.15%-0.2% 之間(對應折年同比是 1.8%-2.4%)之間。

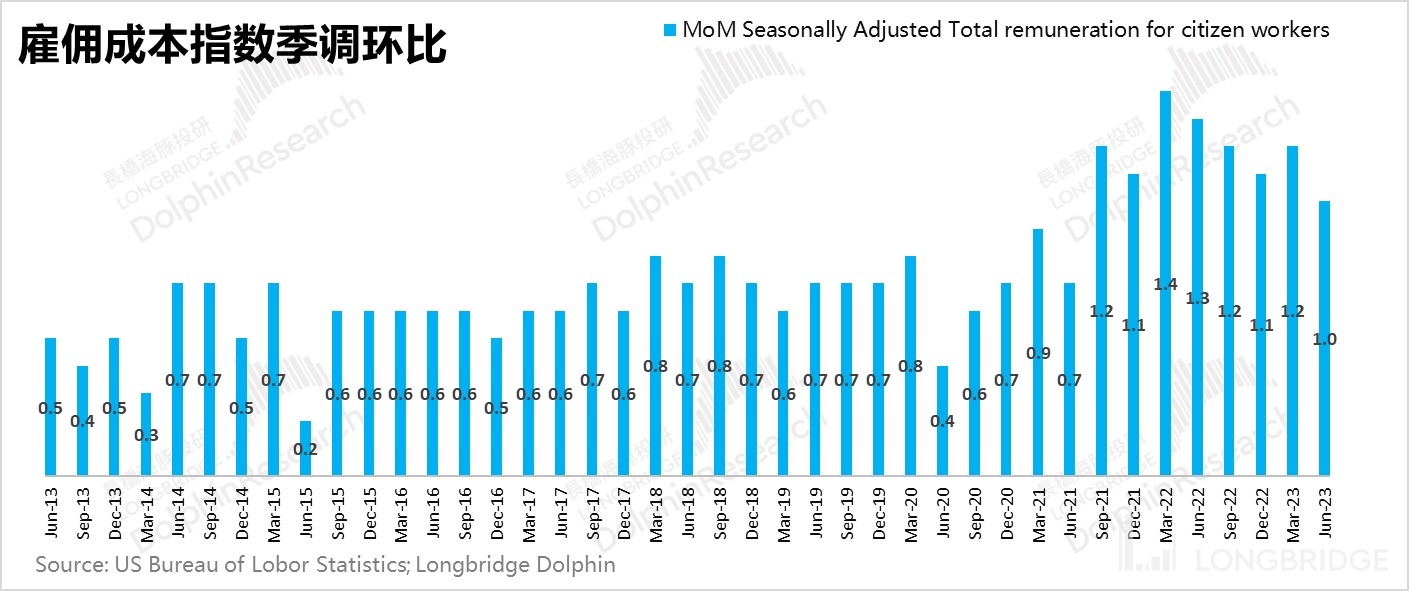

而美聯儲關心的人力通脹,從二季度最新的工人僱傭成本指數來看,季調環比已經進一步回落到了 1%,對應大概 4% 折年同比,雖然回落但依然明顯高於疫前大約 0.5-0.7% 左右的歷史均值。

總體上仍然可以清晰地看出,在物價的構成要素中,目前資源(食品、石油)、資金(房)、技術型價格(通電、交通等)要素都已經明確進入泄通脹通道中,只剩下一個人力要素似泄未泄,進度比其他要素慢很多。

從目前利率 vs 物價的較量來看:4% 以內的核心通脹率,相比於 5.25%-5% 的政策利率,真實收益率已經在正數區域內,利率已經到了限制性水平。

而人力通脹的解決,關鍵還是需要高息停留一段時間,看到就業市場逐步趨於平衡,確保人力也進入明顯的去通脹通道。

小結:

綜合來看,目前美國經濟從各個維度來看,似乎除了勞動力市場的緊張導致人力通脹沒有走到目標位置之外,其他已都落到了接近正常水平的位置上, “美國居民超額儲蓄餘糧、全社會物價下行、整體上 GDP 還在”,二季度正是海豚君所説的最為 “ROSY” 的完美期。

這也是市場目前普遍交易美國軟着陸的核心原因,而後續的放緩還是要看美國超額儲蓄的耗光、居民就業邊際下行後,儲蓄率是否會下行,從而打壓雙重打壓消費。

而反過來再看國內經濟,通過一系列促消費、促民間投資的政策文件,已經可以清楚地看到經濟修復的迫切性,政策底非常明確,而剩下關鍵還是要在宏觀高頻數據上看到逐步的兑現。

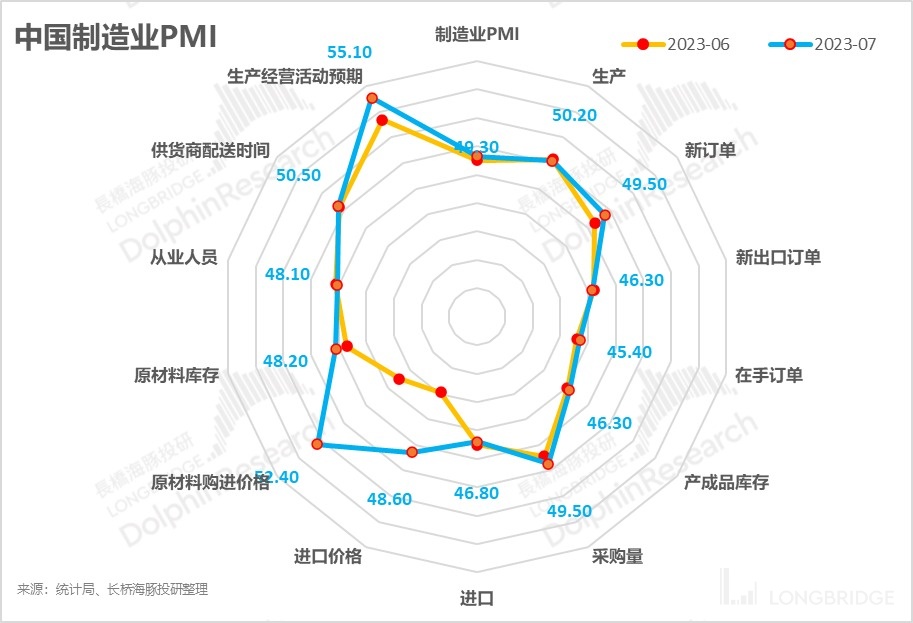

從最新前瞻指標來看,7 月官方製造業 PMI 數據雖然沒有達到 50 的分水嶺,但比 6 月小幅修復,而且關鍵分項比如説新訂單、生產經營活動預期、採購量都有一定修復,算是一個微小的利好。

四,市場交易走到哪裏了?

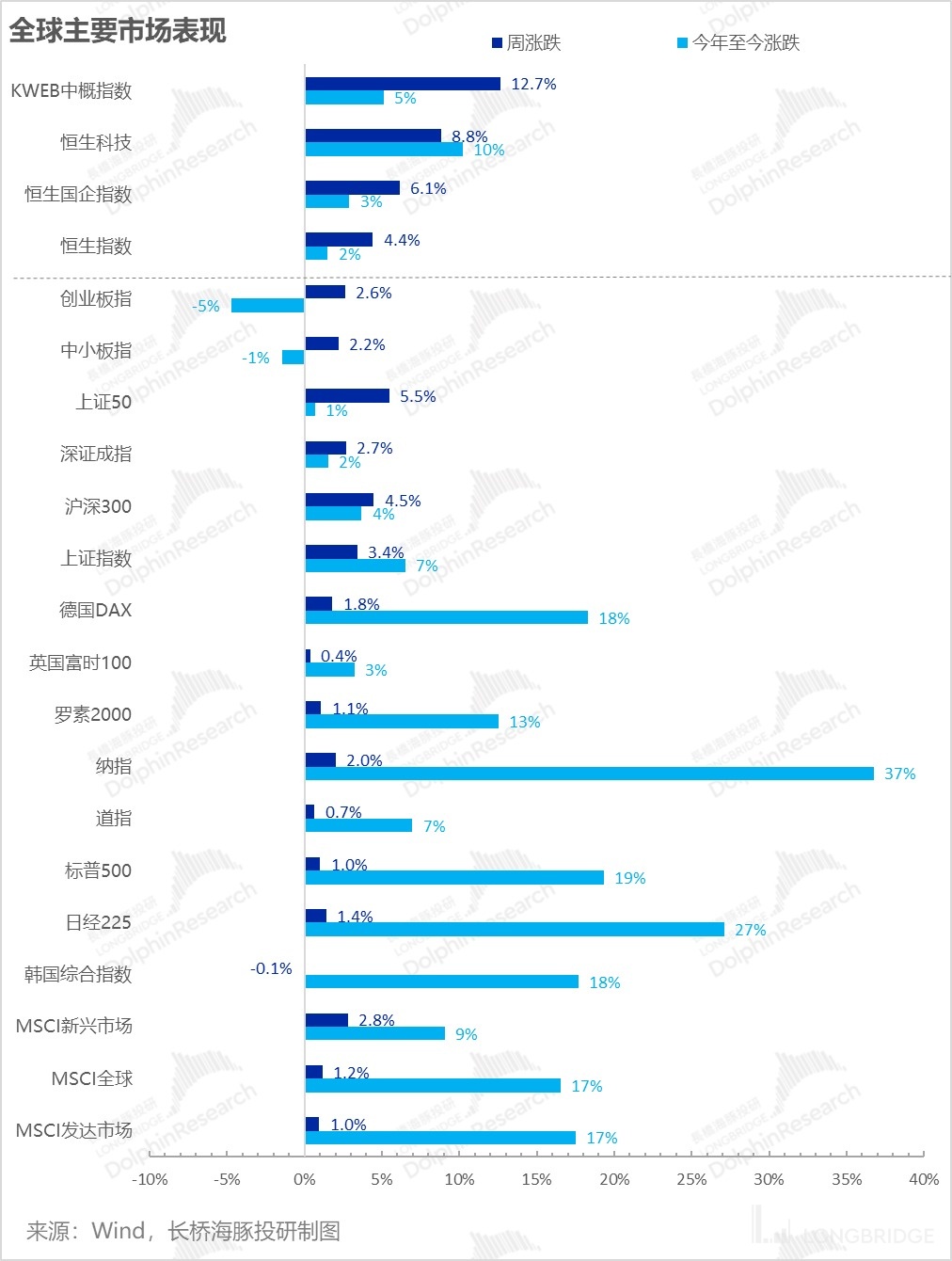

上週美國加息到頂之後,全球各地指數都在上漲狀態,而中國資產由於之前調整幅度較大,低估程度也較大,因此漲幅比較大。

估值修復之後能否保住漲幅,關鍵還是看經濟數據的落地程度。尤其是今年加息大背景下,全球經濟整體仍屬於緊貨幣的週期之內,沒有美元放水水牛的基礎,最終資產的漲幅主要是看基本面預期的兑現程度。

但短期來看,本週宏觀上國內週一的 PMI 表現勉強尚可,美國週五開啓的最新一月的就業數據。而上個月美國新增就業有降温趨勢,如果與 6 月預期一致,就不會影響中國資產分母端修復的預期。

同時由於美國十年期國債仍在接近 4% 的高位上,如果 7 月新增就業爆棚程度不夠,都不足以進一步拉高長期國債的收益率。

在這種情況下,海豚君認為中國資產的修復行情還有希望維持幾天,核心是當前看估值性價比仍然不錯,一月初的修復中,恒生科技資產 PE 估值分位恢復到了歷史的 50%,而當前仍處在 6% 的分位上,恒生國企和恒生指數從 10 年維度,也還不到歷史分位的 30%。

但不同於上週的普漲,海豚君傾向於認為,當前需要精選板塊和個股了,需要找基本面表現不錯,但是殺估值比較嚴重的部分旅遊、餐飲等社服,以及受週期影響較小的飲料等必需品消費。

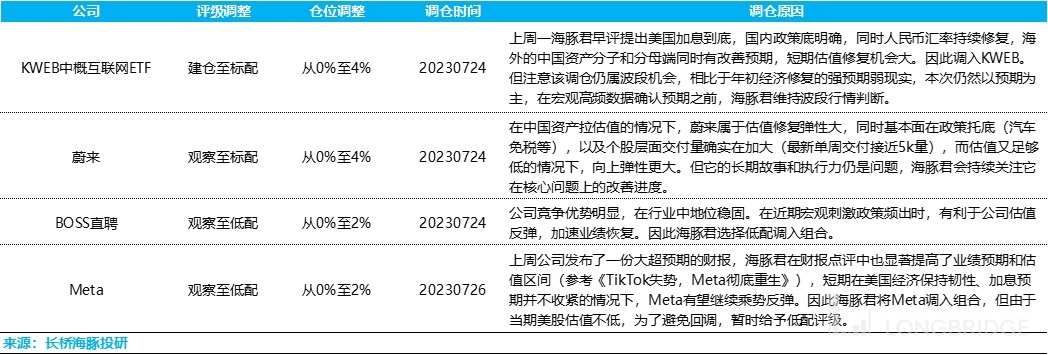

五、組合調倉

基於對中國資產分子和分母端壓力釋緩的判斷,海豚君上週調倉,加倉中國資產,具體加倉資產和原因如下:

其中,蔚來一方面是低估,但關鍵是因為基本面修復,交付開始起量,買入偏短期估值修復邏輯;而 BOSS 直聘核心也是低估,所在行業受宏觀影響大,但本身的行業競爭力較強、公司執行力靠譜。

六、組合收益

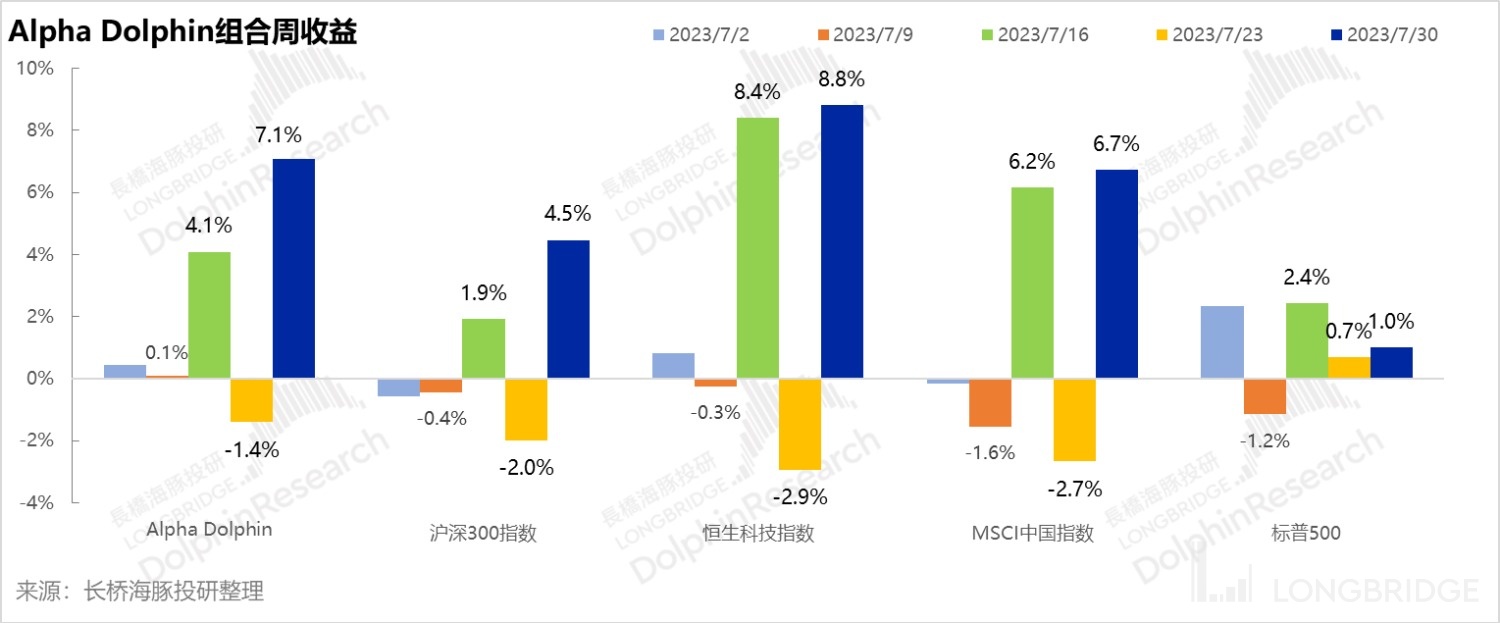

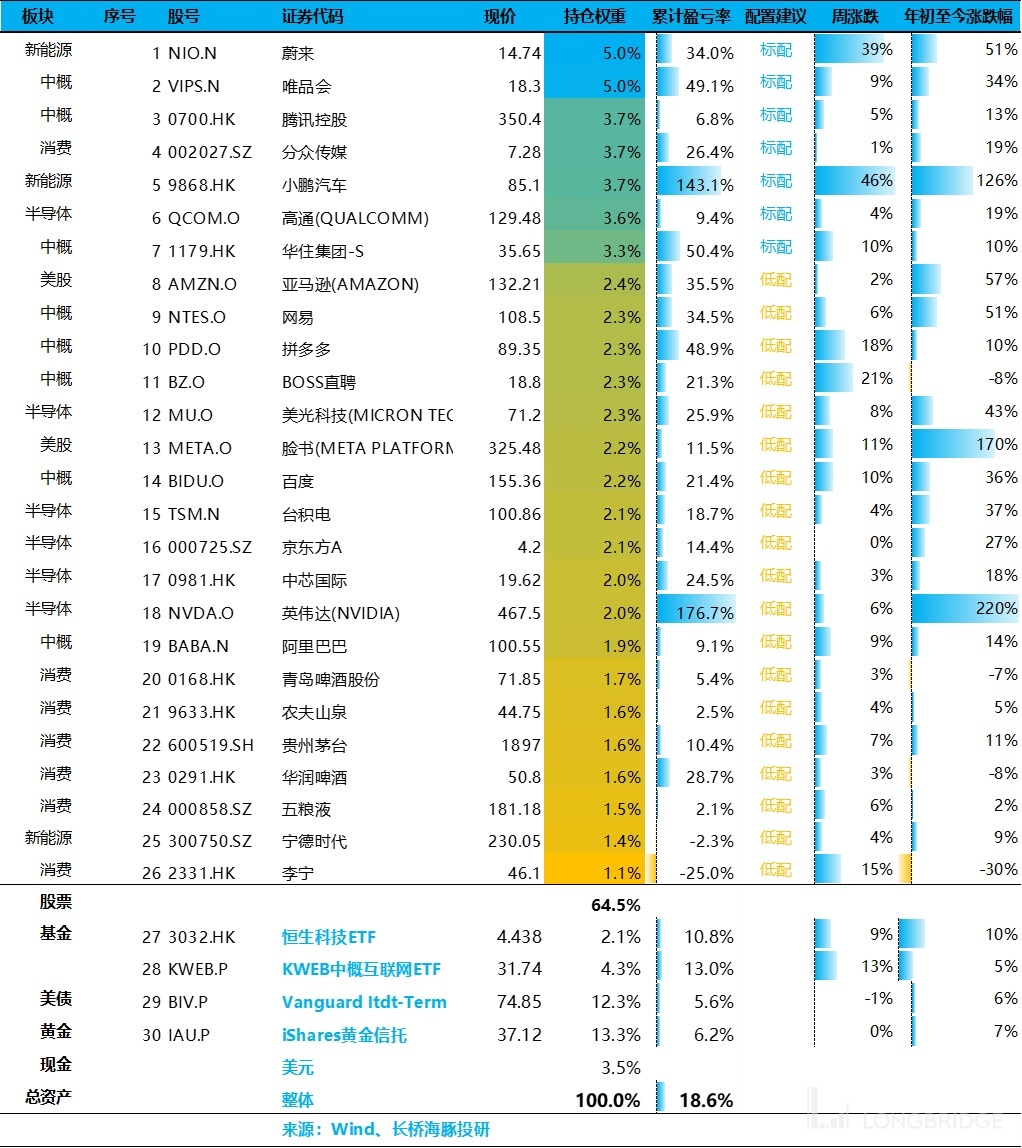

7 月 28 日周,Alpha Dolphin 虛擬組合收益上行 7.1%,跑贏標普 500 指數(+1%)、滬深 300(+4.5%)以及 MSCI 中國指數(+6.7%),但小幅低於恒生科技指數(+8.8%)。

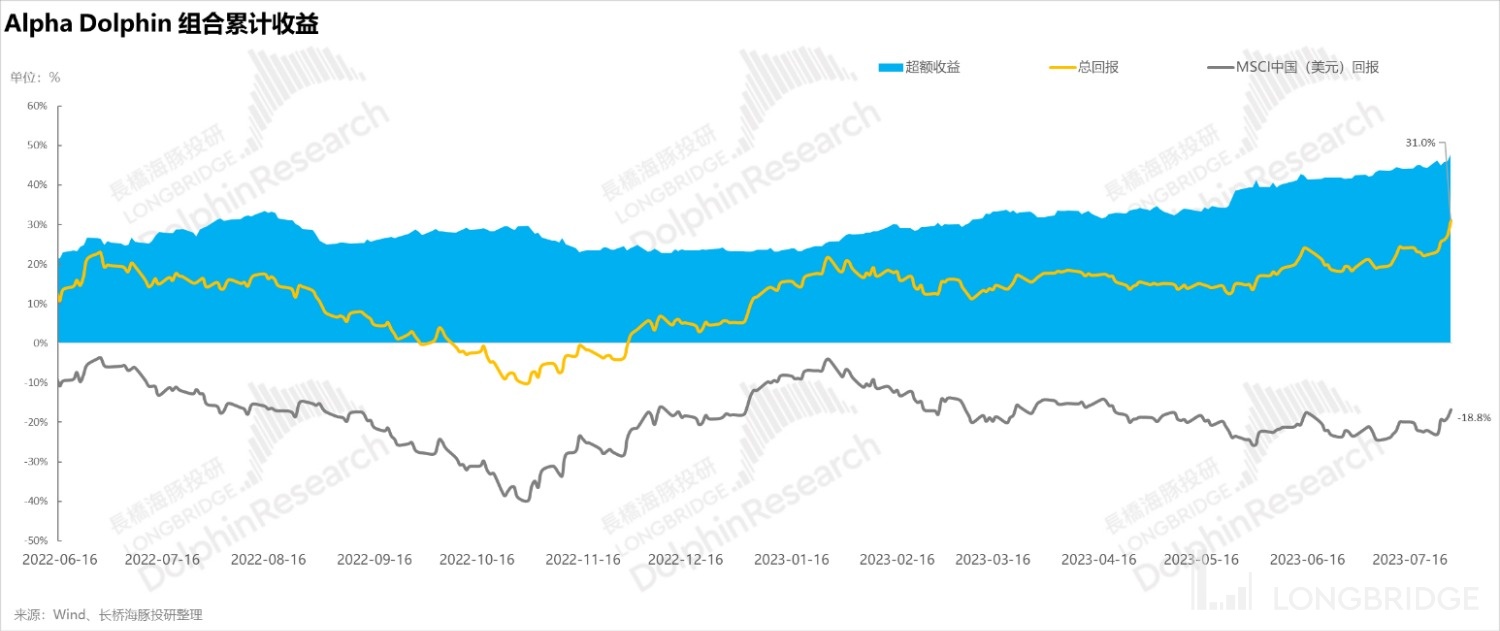

自組合開始測試到上週末,組合絕對收益是 31%,與 MSCI 中國相比的超額收益是 48%。從資產淨值角度來看,海豚君初始虛擬資產 1 億美金,目前是 1.33 億美金。

七、個股盈虧貢獻

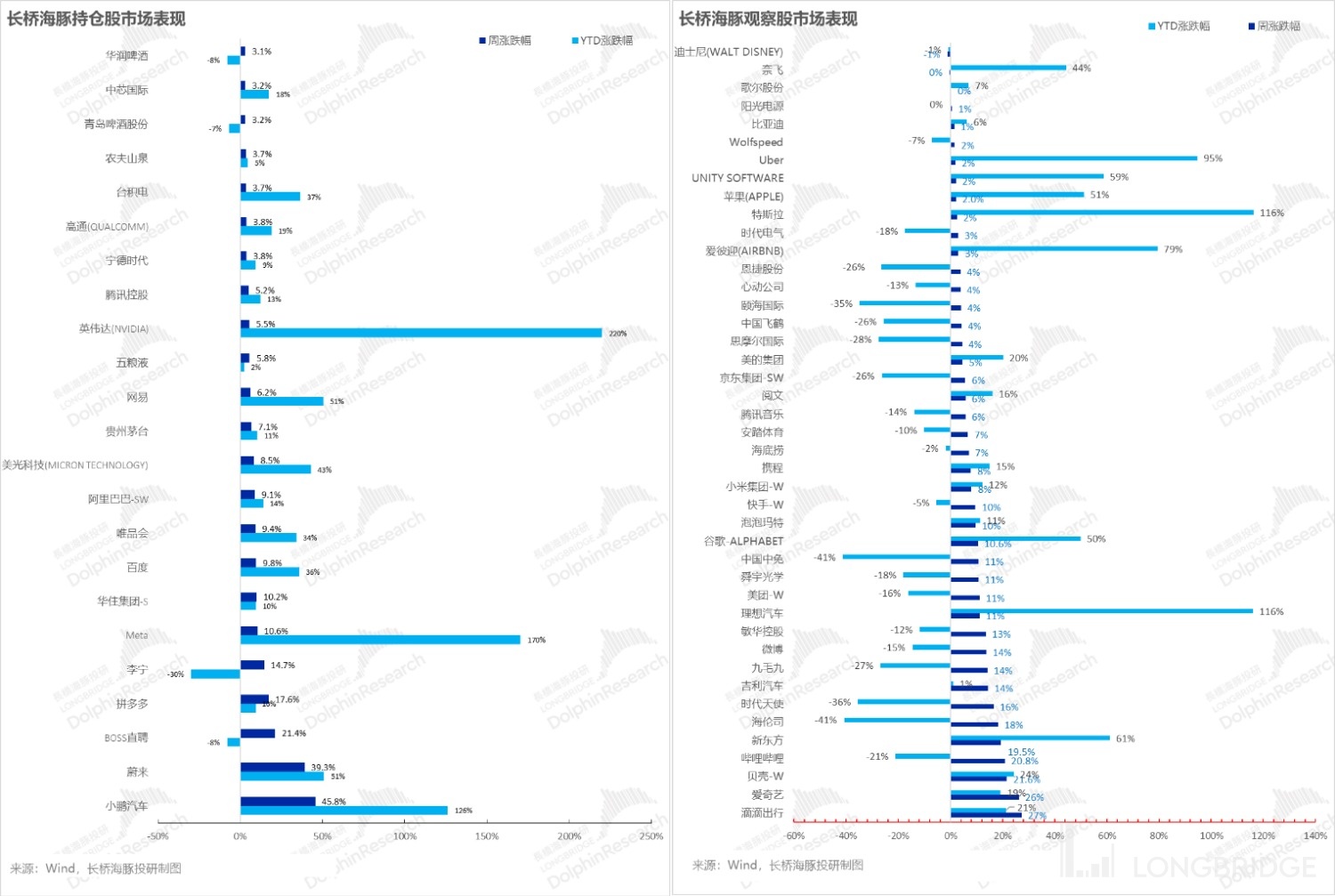

上週組合漲幅較大的,無論是互聯網還是消費,都有弄弄的成長性 + 低估值風格產,或者二者兼而有之。反而基本面穩健、之前跌幅不高的公司漲幅不大,上週整體拉估值的特徵非常明顯。

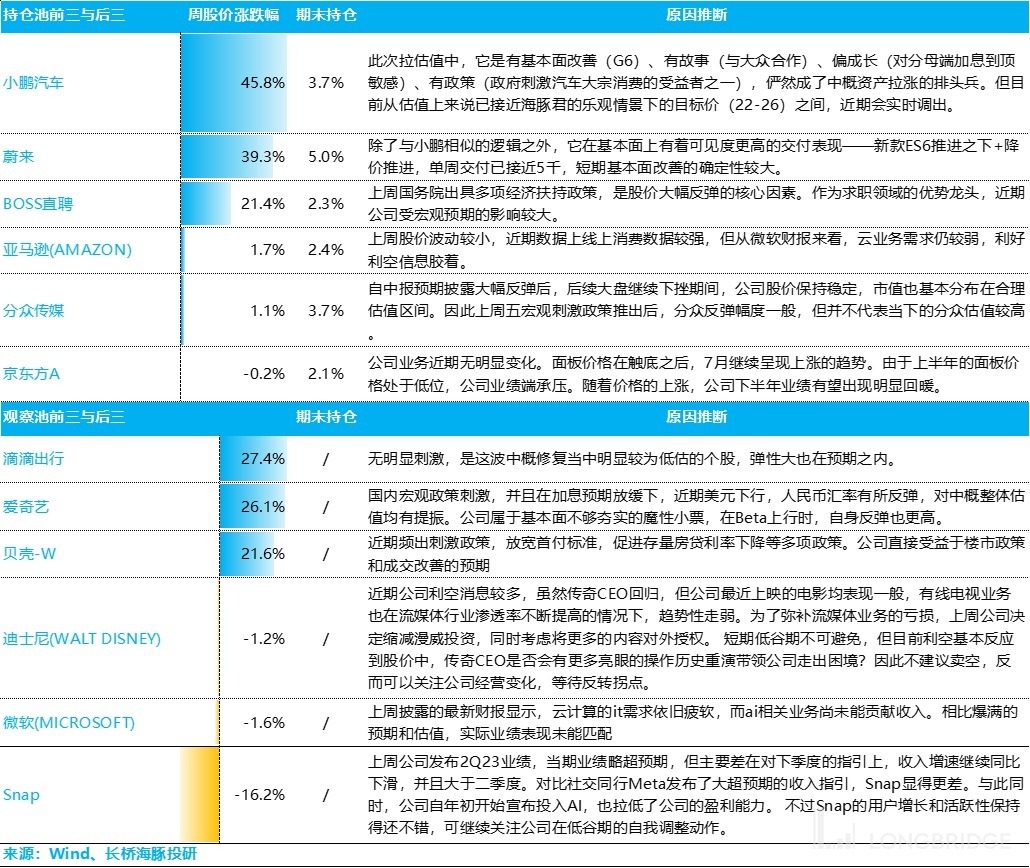

具體漲、跌靠前的公司,海豚君對原因整理如下:

八、組合資產分佈

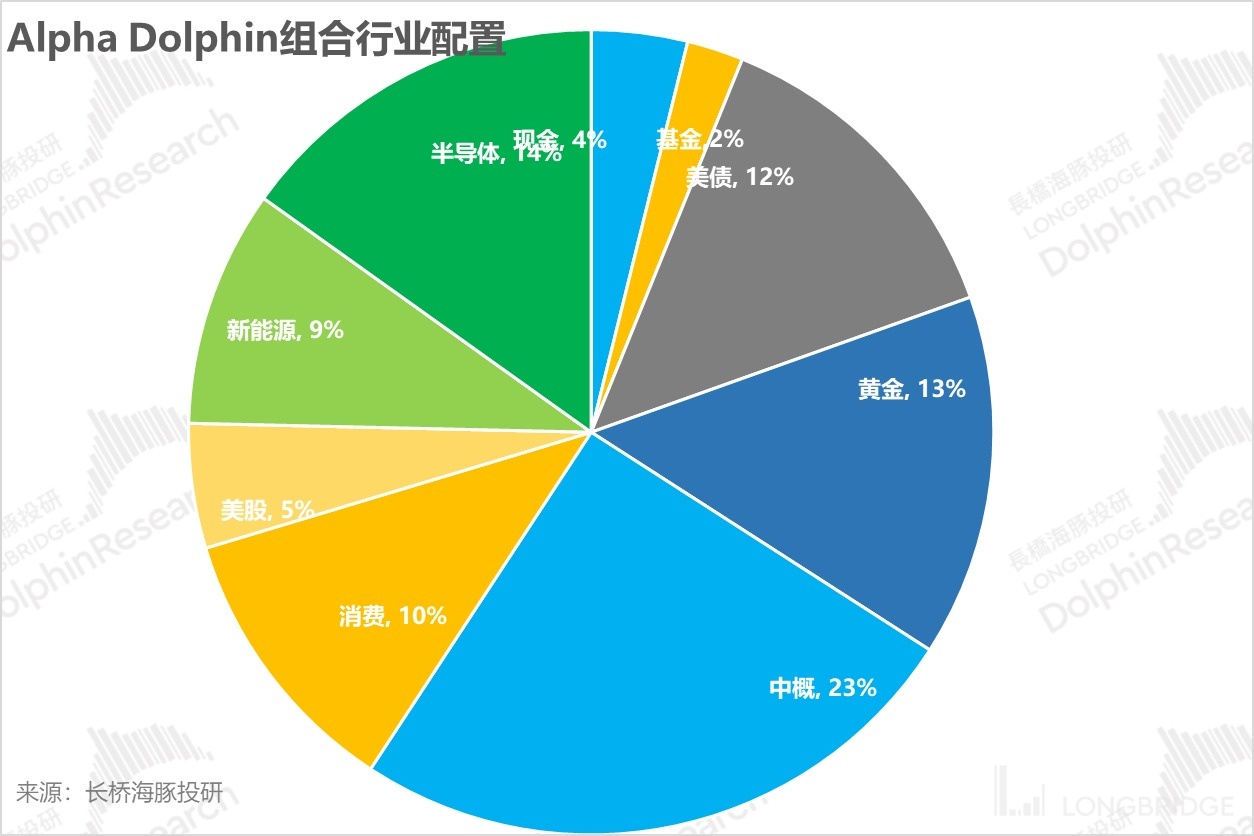

本週組合調倉後,配置股票 24 只股票或 ETF,其中評級為標配 8 只,評級低配 19 只,其餘為黃金、美債和美元現金。

截至上週末,Alpha Dolphin 資產配置分配和權益資產持倉權重如下:

九、本週重點事件:

本週宏觀數據上進入一個新的月份,主要為後續數據奠定基調的 7 月新增就業人口和時薪數據。財報季上,海豚君覆蓋的公司進入互聯網小票扎堆周,大票上只剩下蘋果和亞馬遜兩個重頭戲,再加一個目前關注度比較高的 AMD。

具體關注點海豚君整理如下,屆時可關注海豚君第一時間的財報解讀。

<正文完>

本文的風險披露與聲明:海豚投研免責聲明及一般披露

近期海豚投研組合週報的文章請參考:

《政策轉向預期背後:不牢靠的 “強美元款” GDP 增長?》

本文版權歸屬原作者/機構所有。

當前內容僅代表作者觀點,與本平台立場無關。內容僅供投資者參考,亦不構成任何投資建議。如對本平台提供的內容服務有任何疑問或建議,請聯絡我們。